Nie ma w tym żadnej tajemnicy. Mój sposób życia, mój sposób spekulacji można zawrzeć w jednym słowie – cierpliwość. Michael J. Clarke, Clarke Capital Management

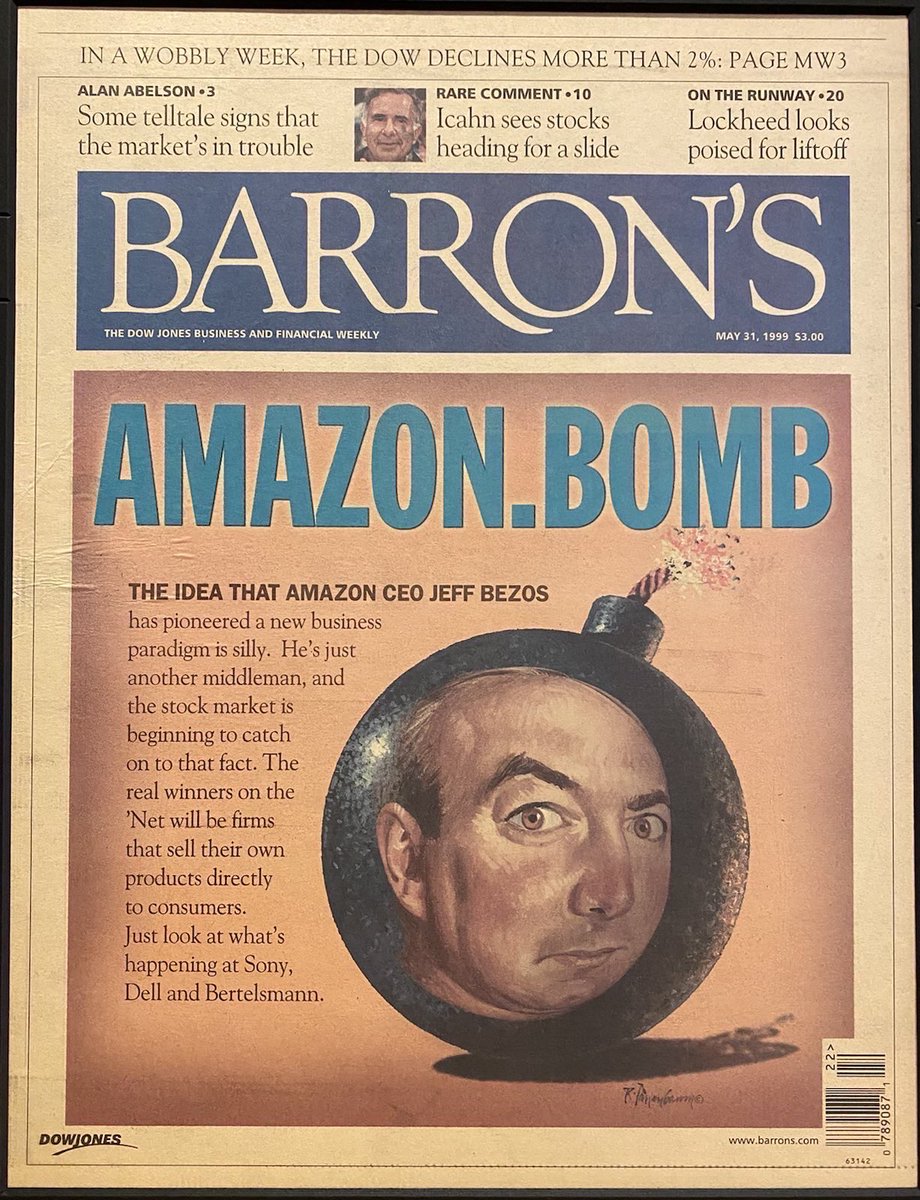

Ominęła mnie ubiegłotygodniowa notka, którą miałem poświęcić analizie aktualnej sytuacji na wykresie indeksu WIG20 (ale równocześnie WIG-u). Zwykle na blogach nie zajmujemy się bieżącymi ocenami, poza sytuacjami, które są w jakiś sposób interesujące. Tym razem tak się właśnie stało. Fala wzrostowa, którą obserwowaliśmy na przełomie października i listopada mogła być rynkowym odpowiednikiem wydarzeń z 18 sierpnia 1913 roku, gdy koło ruletki w Le Grand Casino w Monte Carlo zatrzymało się na czarnym polu dwadzieścia sześć razy z rzędu (Złudzenie hazardzisty). Co prawda na rynku nastąpiło „zaledwie” piętnaście sesji wzrostowych z rzędu, niemniej zwolennicy hipotezy błądzenia losowego w takich sytuacjach muszą niezmiernie się natrudzić, by przekonywać siebie samych, oraz innych, że trendy na rynkach są dziełem przypadku. Burton Malkiel, autor książki Błądząc po Wall Street, który rozpropagował tę ideę, wyraźnie podkreślał, że chodzi o niezdolność do prognozowania krótkoterminowych ruchów cen (na podstawie historycznych notowań). Jednak w gruncie rzeczy wiele jego rozważań można by sprowadzić do założenia – „w długim terminie należy po prostu kupić”.

Czytaj dalej >