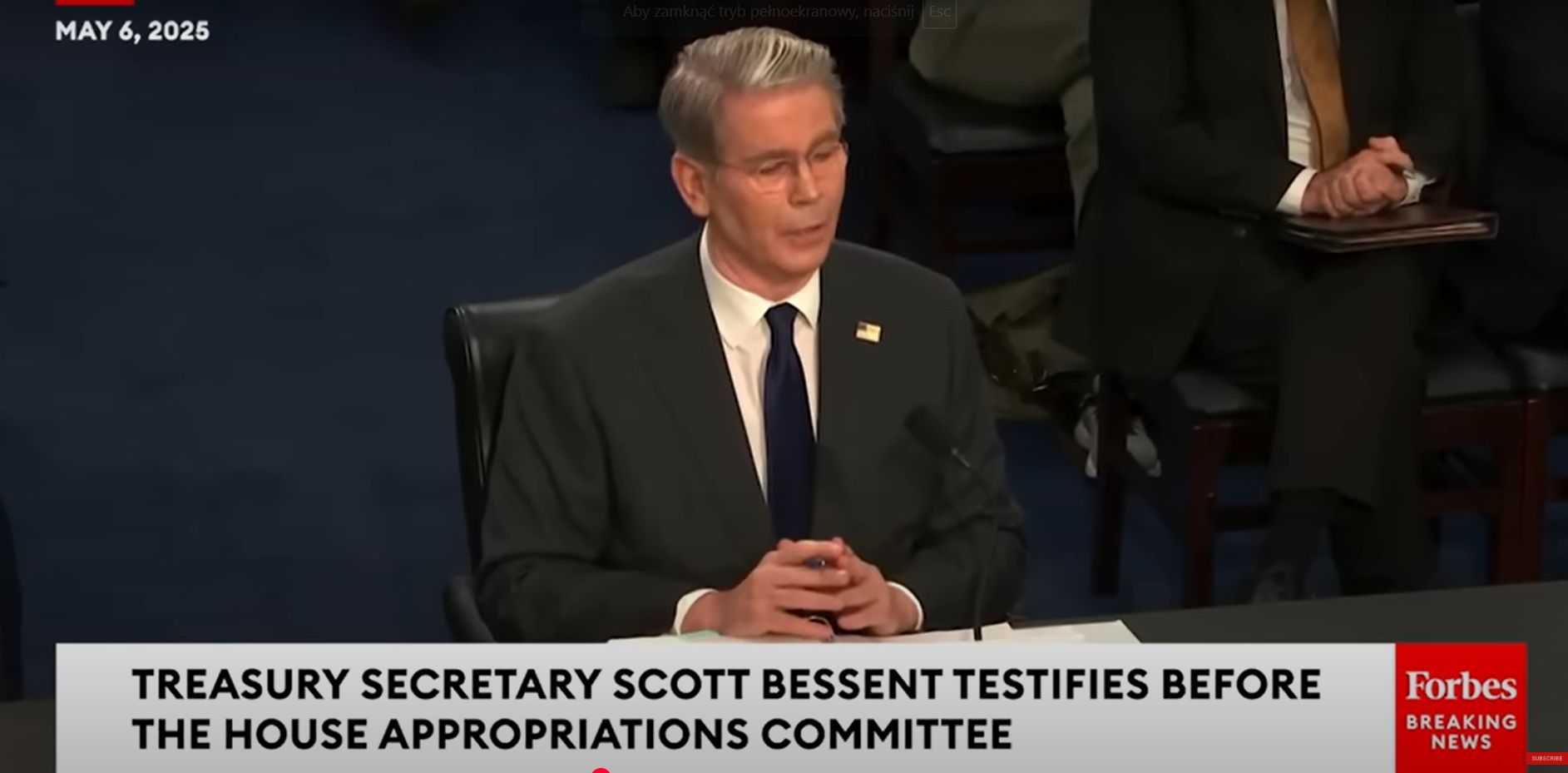

– Kto płaci cła, panie sekretarzu? Czy jest pan w stanie odpowiedzieć na pytanie? Proszę nie odpowiadać na inne kwestie. To proste pytanie – kto ponosi koszty ceł? Czy pan rozumie to pytanie? Nie będę tracił czasu na panna „yyy, yyy yyy”?

Tak zadawał pytania Mark Pocan, kongresmen ze stanu Wisconsin, właściciel niewielkiej drukarni. Pytania zadawane były Scottowi Bessentowi – Sekretarzowi Skarbu w rządzie Donalda Trumpa. Media obiegły te przesłuchania przed kongresmenami, bo to nie był jedyny pytający, który naciskał, czy też jak stwierdzano – grillował – Besseneta. Ten zaś się wił, unikał odpowiadania na pytania, a przede wszystkim w wielu sytuacjach wyglądał jak skarcony uczniak, który nie bardzo wie o co chodzi, lub próbuje wywinąć się od odpowiedzi.

Czytaj dalej >