Trzy dekady. Kawał czasu. W wielu materiałach dotyczących inwestowania, gdy mówi się o długim okresie, to czasem pada te trzydzieści lat. Nieco częściej pojawia się dziesięć lat, co oczywiście w zależności od tego, w jakim sami jesteśmy wieku, jest albo przerażająco długim okresem, albo czymś, co wiemy, że potrwa chwilę.

Gdy zaczynamy inwestowanie jako dwudziestolatki, to perspektywa dziesięcioletnia oznacza przecież połowę naszego życia. Trzydziestoletnia wymyka się wszelkim wyobrażeniom. Na tych wszystkich, którzy mówią nam o planach emerytalnych, oszczędzaniu lub inwestowaniu na przyszłość patrzymy jak na przybyszy z kosmosu. „Co on gada? Jaka emerytura!”.

Do tego dochodzi oczywiście nasz stan posiadania. Kieszenie studenckie nie są zbyt głębokie i choć oczywiście książki pełne są przykładów w rodzaju „gdybyś trzydzieści lat temu zainwestował jednego dolara w akcje – tu pada zwykle CocaCola, niegdyś General Motors – to dziś miałbyś miliony”, to dziwnym trafem te przykłady odnoszą się do spółek, które przetrwały, osiągnęły sukces, zostały liderami. Nikt nie pisze o dolarze wydanym na akcje śmieciowej spółki, bo tylko na taką było nas stać, a dodatkowo na prowizję musieliśmy pożyczyć.

Mało kto pisze również o tym, że choć podczas trzech dekad powinno się trafić na kilka cykli hossa-bessa, to równie dobrze możemy mieć wyjątkowego pecha i te cykle nie ułożą się dla nas najlepiej (Szczęściarze i pechowcy). Możemy trafić w moment, gdy giełda nie istnieje i nie mamy jak inwestować, albo władza w imię nacjonalizacji majątków odbierze nam naszą własność. No i oczywiście to się wiąże, z tym gdzie się urodzimy.

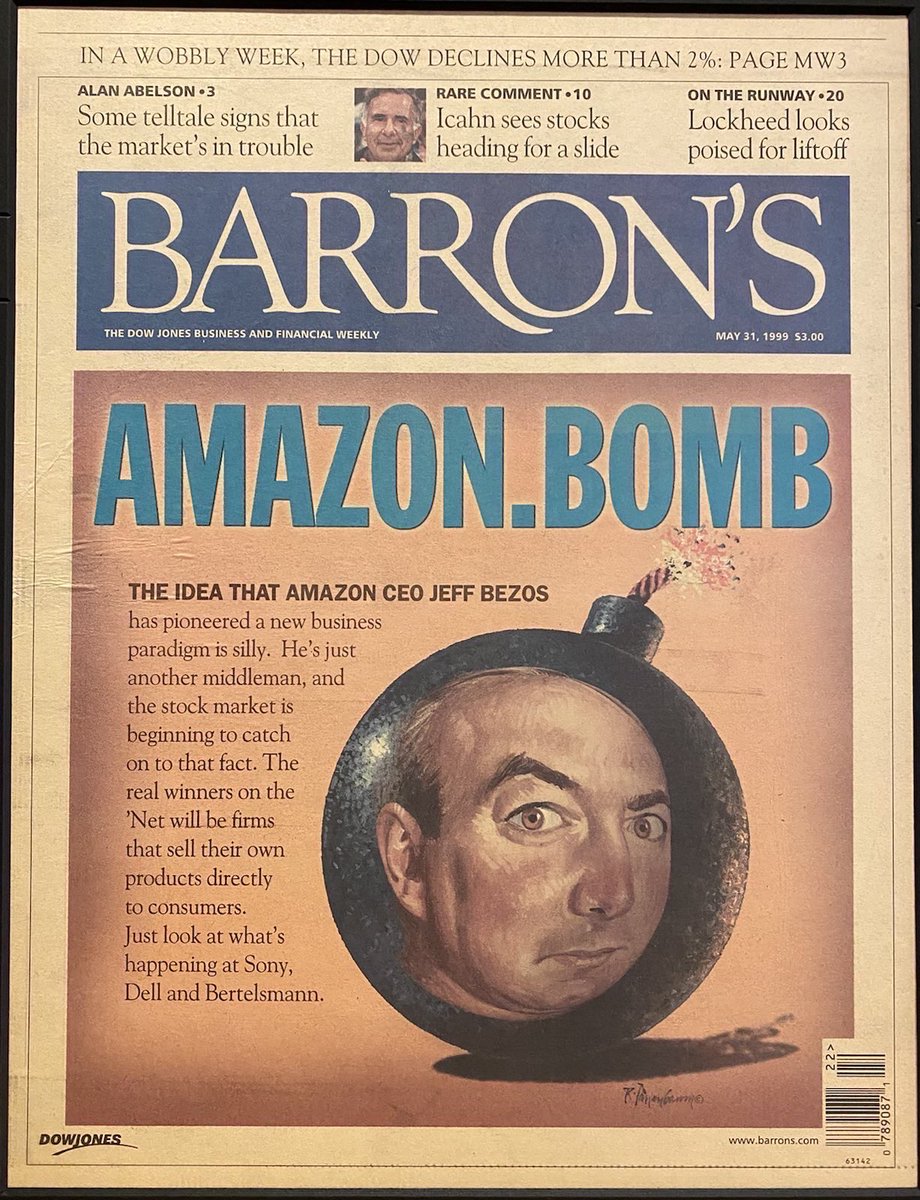

Moje „życie inwestycyjne” to niemal trzy dekady, jest tylko o rok dłuższe od życia pewnej ikony rynkowej czyli spółki Amazon. Oficjalnie spółka założona przez Jeffa Bezosa powstała w lipcu 1994 roku, w październiku 1995 roku zapowiedziała publiczną ofertę i wejście na rynek i akcje zadebiutowały w maju 1997 roku. Należały do ikon hossy dot.comów. Obok Altavisty, Lycoos, Pets.com, Yahoo! I wielu, wielu innych.

Coraz częściej zauważam, że akcje Amazon zaczynają pełnić rolę tego modelowego przykładu „gdybyś zainwestował dolara”. Do tego dochodzi inna popularna narracja „gdybyś nie przejmował się spadkami akcji” i trzymał je przez dekady.

Zacznijmy od tego, że gdybyśmy zainwestowali dolara to jeszcze byśmy musieli pożyczyć siedemnaście na to, żeby tę jedną akcję kupić. No powiedzmy, że udało się. Dziś, czyli po dwudziestu pięciu latach mielibyśmy – po uwzględnieniu wszelkich splitów (spółka nie płaci konsekwentnie dywidend) około 24 tysięcy dolarów. No może nie są to miliony, ale zawsze coś. Poza tym, zawsze możemy powiedzieć „no ale kto by kupował jedną akcję, na pewno wydalibyśmy pewnie ze 100 dolarów, a może i tysiąc. Wiadomo przecież, że ten biznes musiał się udać”.

Oczywiście! Podobnie jak wiadomo było, że uda się pets.com i całej reszcie modnych wówczas i gorących spółek. Ale geniusz analizy po facie zawsze wybierze to co przetrwało!

Wróćmy do liczb, 24 tysiące dolarów piechotą nie chodzi, więc nie należy być małostkowym. Tak jak nie warto być małostkowym, jeśli wie się, że wartość tych akcji (kupionych ćwierć wieku temu za „symbolicznego” dolara) ledwie rok temu wynosiła 42 tysiące dolarów.

Wiemy jednak, że nie należy przejmować się chwilowymi zjazdami, bo inwestor to nie ktoś, na kim wrażenie robi spadek inwestycji o połowę. Wystarczy tylko cierpliwie czekać. Dziadek Warren pokazuje od lat, jak to się robi.

W swoim ostatnim wpisie Trystero poruszył ten niezmiernie ważny wątek:

Moim zdaniem niewielki odsetek inwestorów ma na tyle mocne zaufanie do swojego procesu analitycznego, że jest w stanie zignorować duże obsunięcia na pozycjach. Większość inwestorów, którzy deklarują taką dyscyplinę moim zdaniem nie doświadczyła po prostu wystarczająco głębokiego obsunięcia albo głębokiego obsunięcia w skrajnie pesymistycznym otoczeniu informacyjnym.

To jest esencja! Naprawdę niewielu inwestorów z wieloletnim stażem jest w stanie zaufać wybranym inwestycjom. Co więcej jeśli dołożymy do tego specyfikę rynku polskiego, a nie będziemy opierać się wyłącznie na wyselekcjonowanych przykładach z rynku amerykańskiego, okaże się, że jest jeszcze gorzej. Od lat zwracam uwagę na jedną prostą rzecz. W Polsce nie może zadziałać zasada „kup i trzymaj”, przyjmująca czasem formę „kup, zamknij oczy i zapomnij na lata”. Bo po latach okazać się może, że kilkukrotnie nie zrealizowałeś praw poboru do akcji nowej emisji, a w związku z tym, każdorazowa korekta kursu o wartość praw poboru obniżała twoją wartość posiadania. A to tylko jeden z nielicznych problemów.

Kilka miesięcy temu Piotr Cymcyk (DNA Rynków) na LinkedIn opublikował wpis pod hasłem „Akcja to nie spółka”. Pozwolę sobie przytoczyć fragmenty.

Krótki wątek, który zatytułowałbym „Akcja, to nie spółka” zainspirowany starym wywiadem z szefem Amazona, gdy ten obsunął się na rynku o 90% podczas bańki dotcom. Akcje to nie spółka. Kurs akcji Amazona w tamtym okresie zawalił się, ale biznes Amazona miał się bardzo dobrze i dalej silnie rósł. Cena akcji poruszała się przeciwnie do fundamentów spółki, za co w całości odpowiadały czynniki zewnętrzne. Wszystko wewnątrz firmy szło w dobrym kierunku.

[…]

Już nauczyciel Buffetta – Benjamin Graham powiedział, że w krótkim terminie rynek akcyjny jest maszynką do głosowania, a w długim maszynką do… ważenia. Przez 2000 rok emocje zdecydowanie bardziej głosowały niż ważyły.

W długim terminie fundamenty spółki zaczną odpowiadać jej cenie, ale długi termin na rynku to NIE JEST kwartał ani nawet rok. Jeśli inwestujesz w budkę z kebabem, to nie oczekujesz, że zacznie Ci ona przynosić zyski na drugi dzień.

[…]

Przed zakupem warto, żebyś odpowiedział sobie na pytanie, czy kupujesz spółkę, czy akcje. Jeśli spółkę, to czy naprawdę powinieneś się przejmować spadkiem jej bieżącej wyceny na rynku, jeśli fundamenty biznesu idą w dobrym kierunku? Pewnie, że nie wszyscy ustrzelą tak nowego Amazona, ale to bez znaczenia.

Piotr w swoim wnioskowaniu popełnił niemal wszystkie możliwe błędy związane z oceną rzeczywistości po fakcie, wybierając w danym momencie akcje, które przetrwały. Nie jest w tym odosobniony. Podobny zabieg jest dość popularny, ba można nawet napisać bestseller, wynajdujący cechy wspólne wybitnych spółek, dopasowując tezy do uzyskanych danych (Od dobrego do wielkiego, J. Collins).

Odpisałem wówczas Piotrowi Cymcykowi, że Amazon jest wyjątkowo niefortunnym przykładem. Zbyt łatwo wpaść w pułapkę „przecież wiadomo było…” (fundamenty są zdrowe/biznes perspektywiczny/w długim terminie.. [niepotrzebne skreślić]).

Tak jak napisałem wyżej, moja historia inwestycyjna zazębia się z historią istnienia Amazon. Byłem zachwycony tym biznesem, możliwością kupna książek nie dostępnych inaczej (moje pierwsze zakupy to 1996 rok – Introduction to Derivatives¸ Dona Chance oraz Small Cap Stocks R. Kleina i J. Ledermana). Jako dziennikarz finansowy obserwowałem to co się dzieje. Żyliśmy bańką internetową i jej pęknięciem. Upadkiem tych wszystkich biznesów, o których jeszcze chwilę wcześniej mówiono, że powstał nowy paradygmat i nie liczą się zyski, tylko kliki.

Fajnie dziś mówić, że „było pewne, że ten biznes przetrwa”. Ale Amazon przez osiem pierwszych lat istnienia nie przynosił zysków. I to było problemem dla wielu analityków. Nie wystarczały wyłącznie rosnące przychody. Zaczęto pytać, jak i kiedy zaczną zarabiać. Pod koniec 1999 roku kapitalizacja Yahoo! wynosiła 100 miliardów dolarów – to miał być przyszły lider. W przypadku Amazon było to trzykrotnie mniej. Naprawdę nie było takie oczywiste, co przyniesie następna dekada czy dwie.

Bardzo łatwo na podstawie dostępnych wykresów wygłaszać hasła „akcje to nie spółka”, „Warren by kupował”, „dopóki nie sprzedasz nie ma straty”, „w długim terminie możliwy jest tylko zysk”. Niestety nałożenie na to wszystko filtra pod nazwą „rzeczywistość” – wyjątkowo komplikuje sprawę.

Szukając fotki ilustrującej ten tekst, znalazłem między innymi tekst bazujący na tweetcie Jeffa Bezosa sprzed roku. W zasadzie to druga strona tego samego medalu. W tym wypadku szef firmy, który będzie nas przekonywał „zawsze wiedziałem, że odniesiemy sukces”.

Jako ciekawostkę polecam jeszcze tekst z The Guardian z 2000 roku Amazon.bomb: How the internet’s biggest success story turned sour.

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.