Zimą 1894 roku bary z darmowym obiadem wykarmiły więcej ludzi niż instytucje dobroczynne, religijne i municypalne razem wzięte. Właściciele barów karmili 60 000 ludzi dziennie. Te 3000 barów nie udawało wcale, że są instytucjami dobroczynnymi.

Chris Anderson, Za darmo

Pod koniec XIX wieku w Nowym Orleanie niesłychanie popularne stały się bary z darmowymi lunchami. Przywilej „za darmo” dotyczył każdego, kto kupił drinka (a właściciele liczyli, że na jednym się nie skończy). Naturalnie pojawili się szybko amatorzy i darmowych obiadów i darmowych drinków, na które naciągano innych, lub uciekano nie płacąc, ale to już zupełnie inna historia.

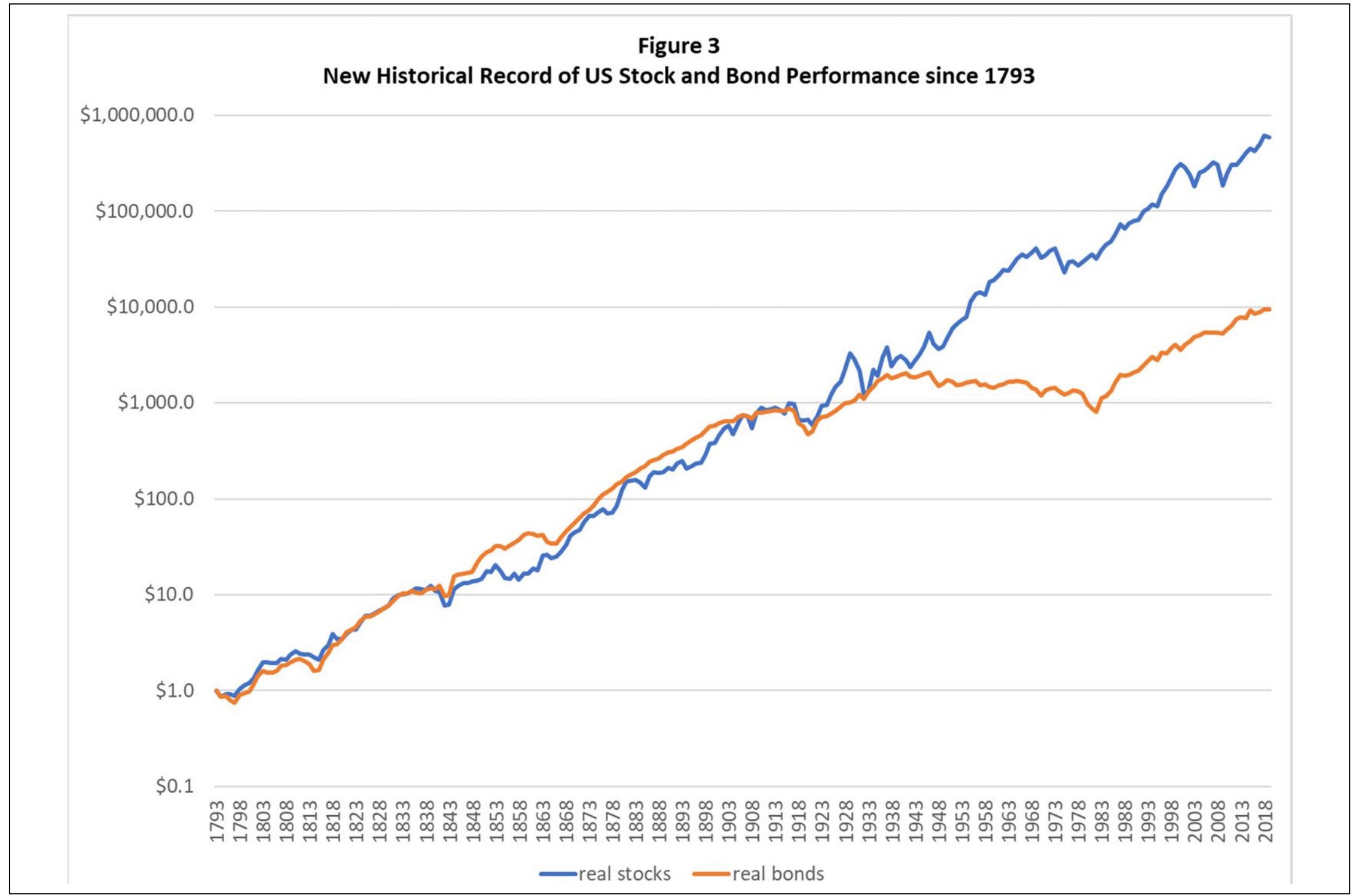

Czytam po latach książkę Andersona, przedsiębiorcy i byłego naczelnego The Wired. Miałem ten plan już od wielu miesięcy. Książka ukazała się oryginalnie w 2009 roku (w Polsce w 2011) i była opisem zmieniającej się gospodarki, z dominującym modelem za darmo, w świecie bitów, które są niemal bezkosztowe. W chwili jej publikacji . Youtube istniał ledwie cztery lata, Gmail, Facebook – pięć, Twitter – trzy. Jeszcze nie było Instagrama. Żadne z tych mediów nie było jeszcze wielkimi banerami reklamowymi. Mogliśmy się (wraz z Andersonem) zachwycać darmowością dostępu do usług najwyższej jakości. Moim refleksjom po powtórnej lekturze poświęcę oddzielną notkę, tym razem jednak chciałem się zająć czymś, co rozpala pewną część rodzimego internetu od kilku dni.

Czytaj dalej >