MINDSET bez tajemnic – epilog

Powyborcza euforia na notowaniach WIG20 zaskoczyła zapewne wiele inwestorów. W dwie sesje po wyborach indeks warszawskich blue chipów zyskał 7,3%. Mimo dzisiejszego spadku o 1,1% notuje udany tydzień.

Druga część rozmowy z Jackiem Lempartem z atlasETF.pl. Pierwsza część do przeczytania -> tutaj

Poniżej ciąg dalszy opisów wzorcowego mindsetu inwestycyjnego, czyli zbioru przekonań i wzorów myślowych, które pomagają w łatwiejszy sposób wchodzić w interakcję z rynkami i podejmować optymalne decyzje.

Do zrobienia wpisu na temat ciemnych stron inwestowania pasywnego skłoniła mnie w pewnej mierze także moja związana z tym historia, o czym poniżej.

W poprzednim tekście pisałem o transakcjach insiderów i zachęcałem inwestorów by wyrobili sobie wyważone podejście do oceny sprzedawania akcji spółki przez insiderów.

Po trikach z dywersyfikacją za pomocą opisywanego w tym wątku Superwskaźnika proponuję przejść do trików z zarządzaniem wielkością kapitału i pozycją.

Obiecałem na koniec poprzedniej części garść praktycznych porad i to z gatunku takich nieoczywistych, których próżno szukać w materiałach edukacyjnych do inwestowania giełdowego.

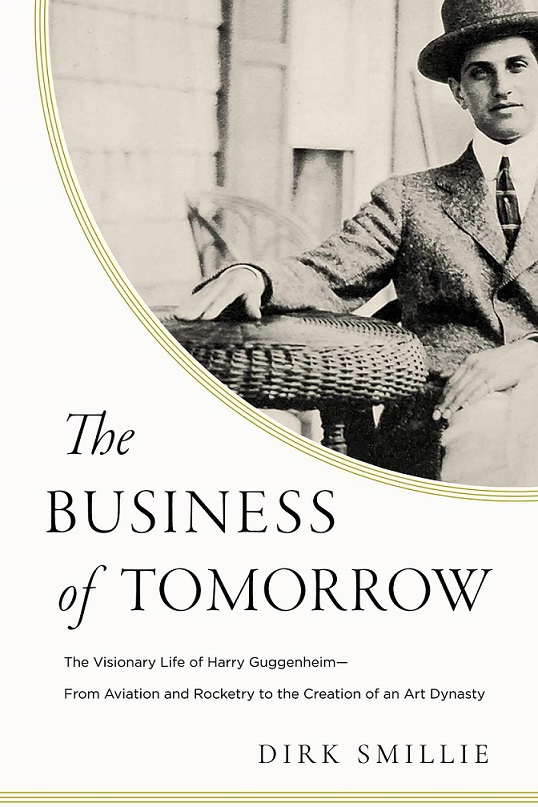

Założona w 1999 r., u progu krachu bańki internetowej, firma z Wall Street Guggenheim Partners ma dziś 2400 pracowników i 325 mld USD zarządzanych aktywów. Kluczem do błyskawicznego wzrostu była nazwa firmy będąca najpotężniejszą marką na świecie na rynku sztuki. Tak twierdzi Dirk Smillie w książce „The Business of Tomorrow: The Visionary Life of Harry Guggenheim: From Aviation and Rocketry to the Creation of an Art Dynasty”.