Poniżej ciąg dalszy opisów wzorcowego mindsetu inwestycyjnego, czyli zbioru przekonań i wzorów myślowych, które pomagają w łatwiejszy sposób wchodzić w interakcję z rynkami i podejmować optymalne decyzje.

W poprzednich częściach:

MINDSET – czym jest?

MINDSET – akceptacja ryzyka i zarządzanie nim

INWESTYCYJNY MINDSET – KLUCZOWE ELEMENTY c.d.

3. Akceptacja strat

Ten punkt mocno wiąże się oczywiście z poprzednimi dwoma dotyczącymi ryzyka, choć same straty są tylko jego częścią, istotną, ale nie jedyną. Jednakże większość ludzi właśnie przez ich pryzmat ocenia giełdę jako przedsięwzięcie, na którym można stracić, więc może lepiej się na nią nie pchać. Ryzyko jest pojęciem bardziej abstrakcyjnym i przez to mniej zrozumiałym.

Wchodząc w biznes inwestowania giełdowego musimy zrobić solidną rewolucję w umyśle, ponieważ w zasadzie takie potraktowanie strat jak robi się to na giełdzie, jest rzeczą obcą dla większości nie-inwestorów. Dlaczego?

Po pierwsze: nie jesteśmy przecież wychowani do tego, by pchać się świadomie w miejsce, w którym można stracić. Raczej uczymy się jak ich unikać, co jest racjonalnym podejściem.

Po drugie: straty w życiu codziennym mają inny wymiar i inaczej do nich podchodzimy. A jeśli się już pojawiają, to są raczej skutkiem ubocznym niż celowym.

Kiedy pojawiają się najczęściej straty w codziennym życiu?

- w nieudanych transakcjach typu kupno mieszkania, samochodu, urządzenia, biletów itd., które czasem trzeba sprzedać potem po niższej cenie,

- w grach hazardowych, choć o stratach mówi się dopiero przy sporych sumach, gdy wydajemy kilka złoty na Lotto nie traktujemy tego jako straty,

- w oszustwach, manipulacjach, kradzieżach,

- w wypadkach losowych typu pożar, powódź

- w przedsięwzięciach biznesowych

Spora część ludzi być może nie trafiła na żadną z tych okoliczności, trudno więc mówić o doświadczeniach ze stratami. A jeśli już, to pojawiają się one bardzo rzadko i wbrew naszym intencjom, a zawsze w jakiś sposób bolą. Nie posiadamy więc wystarczającej ilości doświadczeń, by radzić sobie z nimi w sposób systematyczny. No może poza ponownie graczami i przedsiębiorcami, którzy mają już nieco obycia, choć nadal nie takiego jakiego domaga się giełda.

Tymczasem inwestycyjny mindset (a szczególnie w tradingu) wymaga aby straty:

– celowo realizować (stop-loss czy każda inna sprzedaż wymuszona utratą wartości),

– realizować dobrowolnie,

– odczuwać dość często (choćby w formie papierowych obsunięć),

– traktować jako celową inwestycję,

– akceptować bez szkód dla psychiki w takim czy innym wydaniu (papierowym lub zrealizowanym).

Mamy więc ponownie przewrót kopernikański, do którego nie jesteśmy niemal wcale gotowi, a często wręcz odrzucamy nasz dla strat akcept. To umiejętność, której trzeba się od podstaw uczyć, i nie jest wcale dziwne, że wielu inwestorów przejawia daleko idące opory, z odrzuceniem realizacji strat w ogóle!

Mamy przy tym 3 rodzaje podejść do zarządzania/akceptacji strat:

1. IGNOROWANIE

To wersja dla długoterminowych, pasywnych inwestorów, którzy muszą co najwyżej przeczekać obsunięcia związane z cyklami.

2. ZABEZPIECZENIE PRZED NIMI

Głównie derywatami, choć to wersja dla profesjonalistów, lub dywersyfikacją, co jest najprostszą, choć nie idealną formą.

3. UCINANIE

To wersja dla wszystkich aktywnych inwestorów, spekulantów, daytraderów, skalperów itd. (lub jeszcze czasem pasywnych, aby pozbyć się bankrutujących akcji, jeśli je posiadają)

Problem największy dotyczy właśnie 3 grupy, która wchodzi do tego biznesu nieprzygotowana do cięcia strat, a przy tym próbuje je przeczekać jak w grupie 1, czyli ignorując i próbując przeżyć je. Tymczasem hodowanie strat, tym bardziej w lewarowanym środowisku (forex, derywaty, kryptowaluty), to najczęstsza forma bankructwa inwestycyjnych rachunków. Jakże więc ważny jest tu nowy rodzaj mindsetu!!!

Do hodowania strat dochodzi drugi czynnik, czyli ich powiększanie! Głównie za pomocą dodawania pozycji (uśrednianie, martyngał, łapanie dołków itd). W zamierzeniu są to działania mające likwidować straty w szybszy sposób, jednak w większości wypadków finał i tak jest ten sam, czyli bankructwo, nawet jeśli 100 razy wcześniej się udało.

Ale nawet papierowe straty, czyli teoretycznie niegroźne, bywają zabójcze dla psychiki i rachunku w przypadku nieprzygotowanych inwestorów i są na to dowody. Chodzi o przekroczony próg bólu w przypadku, gdy portfel mocno osuwa się w przejściowe straty np. podczas bessy. Nieprzygotowani na to inwestorzy sprzedają wówczas ETFy czy akcje w dołkach koniunktury nie mogąc znieść presji, stresu i niepewności. Nie można się dziwić, nie posiadają w większości stosownej kompetencji, by sobie z tym realnie poradzić.

Choć i tak mają luksusową sytuację, ponieważ strata jest w ich przypadku jedynie papierowa (choć boli fizycznie jak prawdziwa), a tymczasem traderzy w instrumentach lewarowanych mają hodowane straty co dzień odcinane realnie od kapitału. Jest to jakiś rodzaj doświadczenia i obycia z realnymi stratami, ale nie o to przecież chodzi, nie takie standardy wymyśliła branża do zarządzania nimi. Mówiąc wprost – to jest niewykształcona umiejętność, zły rodzaj przekonań i wzorców, brak stosownego mindsetu.

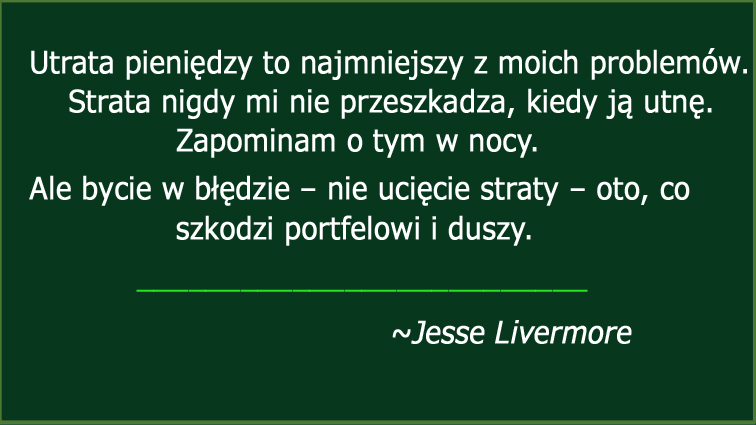

Taki wzorzec przeczekania strat jest popularny w branży i przekazywany pokoleniom w każdego rodzaju inwestowaniu i spekulacji, choć poza oficjalnym obiegiem. Lub może w wielu przypadkach rodzi się sam naturalnie lub zostaje podpatrzony i zaimplementowany z rynku akcji, gdzie rynek wybacza łatwo tym, którzy chcieli być spekulantami, ale zostali długoterminowymi inwestorami. A jeśli dobrze poszukamy, to przecież w książkach opisujących przygody Jesse Livermora mamy dziesiątki przykładów na to, że straty przez niego były UCINANE, a nie hodowane. Tradycje mamy dobre, gorzej z realizacją.

W inwestowaniu straty są nieuniknione. Ważne jest, aby zaakceptować fakt, że czasami będzie trzeba tracić na pozycjach i je zamykać. Kluczowe jest to, aby nie poddawać się na tle kilku nieudanych transakcji i skupiać się na długoterminowym planie handlowym oraz na uczeniu się z nich, a PRZEDE WSZYSTKIM na eliminacji BŁĘDÓW popełnianych w odniesieniu do nich.

To właśnie błędy poznawcze i emocjonalne są główną przyczyną tego, że wielu inwestorów NIE POTRAFI zaakceptować dobrowolnego cięcia strat i zajmuje się hodowlą. Jednakże są to błędy niezamierzone w większości, ponieważ obdarzyła nas nimi ewolucja i wielu inwestorów nie ma o nich nawet zielonego pojęcia. Jak w takim razie je eliminować, skoro brak o nich wiedzy, a co za tym idzie – umiejętności eliminowania?

To temat na bardzo ważną, kolejną część tego cyklu

CDN

—kat—

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.