Celem tego cyklu jest nie tylko pokazanie samych strategii Toma Hougaarda, to w finale okazuje się nie aż tak ważne jak wyłapanie tego, skąd rzeczywiście biorą się jego zyski z tradingu.

Mostem spinającym obie te kwestie są transakcje, które pokażę w poniższym wpisie.

Łączy je jedno: intuicyjne powody wejścia na rynek, oparte o najprostszą rzecz, jaka istnieje w AT, czyli wsparcia i opory. Na dobrą sprawę owe wsparcia i opory to nic innego jak linie łączące ważne punkty na wykresie. Kurs może je przebijać i wówczas gra się na ich przełamanie, de facto płynąc dalej z tym trendem. Albo kurs może się od nich odbijać i wtedy gramy przeciw trendowi. Proste i może być skuteczne.

Pytanie które linie na wykresie są ważne, by warto było je zagrać? No i okazuje się, że Tom wybiera je intuicyjnie, w oparciu o własne doświadczenie. Do tego stopnia, że nie był w stanie wytłumaczyć dlaczego te konkretne wydają mu się ważne. Spójrzmy na 2 takie przykłady:

1. Short DAX

To był live z 21.10.2024 i sesja na DAX. Tom najpierw zagrywa wejście tuż po otwarciu o 8:00 bez jakichś większych sukcesów. Po czym ignorując inne sygnały zajmuje pozycję krótką w punkcie zaznaczonym strzałką na poniższym wykresie, który wyciąłem z filmu na youtube (niska jakość niestety):

źródło: https://www.youtube.com/@TraderTom

Dlaczego tutaj? Ponieważ wydawało mu się w jakiś sposób oczywiste, że kurs przebija w dół poprzednie dołki, łączące się we wsparcie (na tej czerwonej strzałce leżą, w jej połowie), stąd warto zagrać na kontynuację przebicia.

Śledził tę pozycję stopem obronnym do samego dołu, osiągając zysk 53 tysiące funtów, co widać w tytule powyższego screenshota. To ok. 10x tyle, ile średnio zarabia na strategiach wokół otwarcia.

2. Long FTSE

Tu sytuacja odwrotna, czyli zagranie na to, że wsparcie się obroni, kurs odbije się w górę, czyli zagranie antytrendowe.

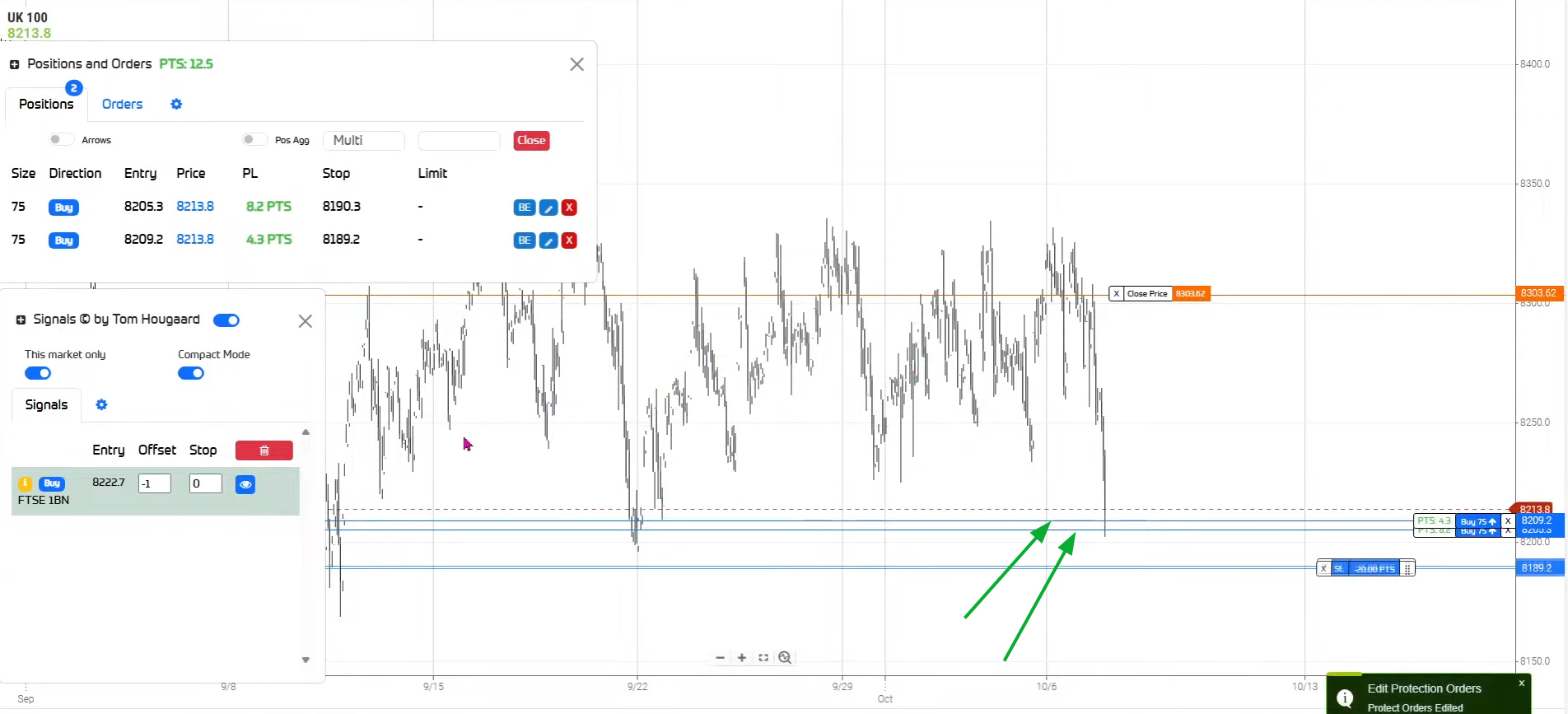

Sesja z 8.10.2024 na FTSE. Transakcje na początku wokół otwarcia jakoś nie zagrały, ale nie rezygnował i wszedł w taki układ:

źródło: https://www.youtube.com/@TraderTom

2 zielone strzałki wskazują jego 2 pozycje długie po 75 kontraktów, które zajął dlatego, że w tych okolicach kurs się odbijał w górę kilka dni wcześniej. Intuicyjny wybór i przekonanie. Równie dobrze można było zagrać w ten sam sposób wsparcia kilkanaście punktów wyżej.

Poniżej zleceń otwarcia na wykresie widać 2 linie oznaczające stop-lossy. Samą transakcję widać natomiast w okienku po lewej u góry.

Wynik tej transakcji był negatywny, stop-lossy zostały przebite i zakończyło się stratą.

***

Takich zagrań na wsparcia i opory było sporo na filmach nagranych z jego streamów. Są one często dokonywane jeszcze przed sesją albo w trakcie sesji, już po jego zagraniach SR i ASR na otwarciu.

Chcę zaznaczyć, że nie mają one jakiegoś uzasadnienia w statystykach, które Tom normalnie robi zanim puści w ruch swoją strategię. Mają za to dość losowy charakter. Odnoszę wrażenie, że on je forsuje po prostu, z różnych powodów. Czasami dlatego, że nie wyszły mu zagrania poranne i czuje zew odegrania się, choć wprost tego nie mówi, ale to czuć. Czasem gra to dlatego, że intuicja go kusi, bo widzi coś znajomego, albo dopadają go odczucia deja-vu i żal zmarnować okazję.

To kłóci się nieco z jego filozofią, którą zawarł w swojej książce „Best loser wins”. Impulsywne zagrania to nie jest przepis na silny mindset. Dlatego ta konfrontacja jego transakcji z teoriami jest tak ważna, aby zrozumieć idee zyskownego day-tradingu w jego wykonaniu. W szczegółach wyjawię to jednak na koniec cyklu, gdy pokażę już wszystkie składowe jego handlu.

CDN

—kat–

2 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Czy są na blogu części 1, 2 i 3 cyklu o Tomie?

W ostatniej części linkuję całość:

https://blogi.bossa.pl/2024/12/10/jak-inwestuje-trader-tom-czesc-9/