Gdy straty bolą

Podczas ostatniego weekendu na zaproszenie Stowarzyszenia Inwestorów Indywidualnych, miałem przyjemność uczestniczyć w konferencji Wall Street i w rozmowie z Michałem Masłowskim pod tytułem „Czy można się nauczyć tracić pieniądze?”. Tytuł może wydawać się przewrotny osobom nie związanym z inwestycjami, jednak dla każdego, kto podejmuje się uczestniczyć w tej ryzykownej grze oczywiste jest, że jest w nią wpisana możliwość straty.

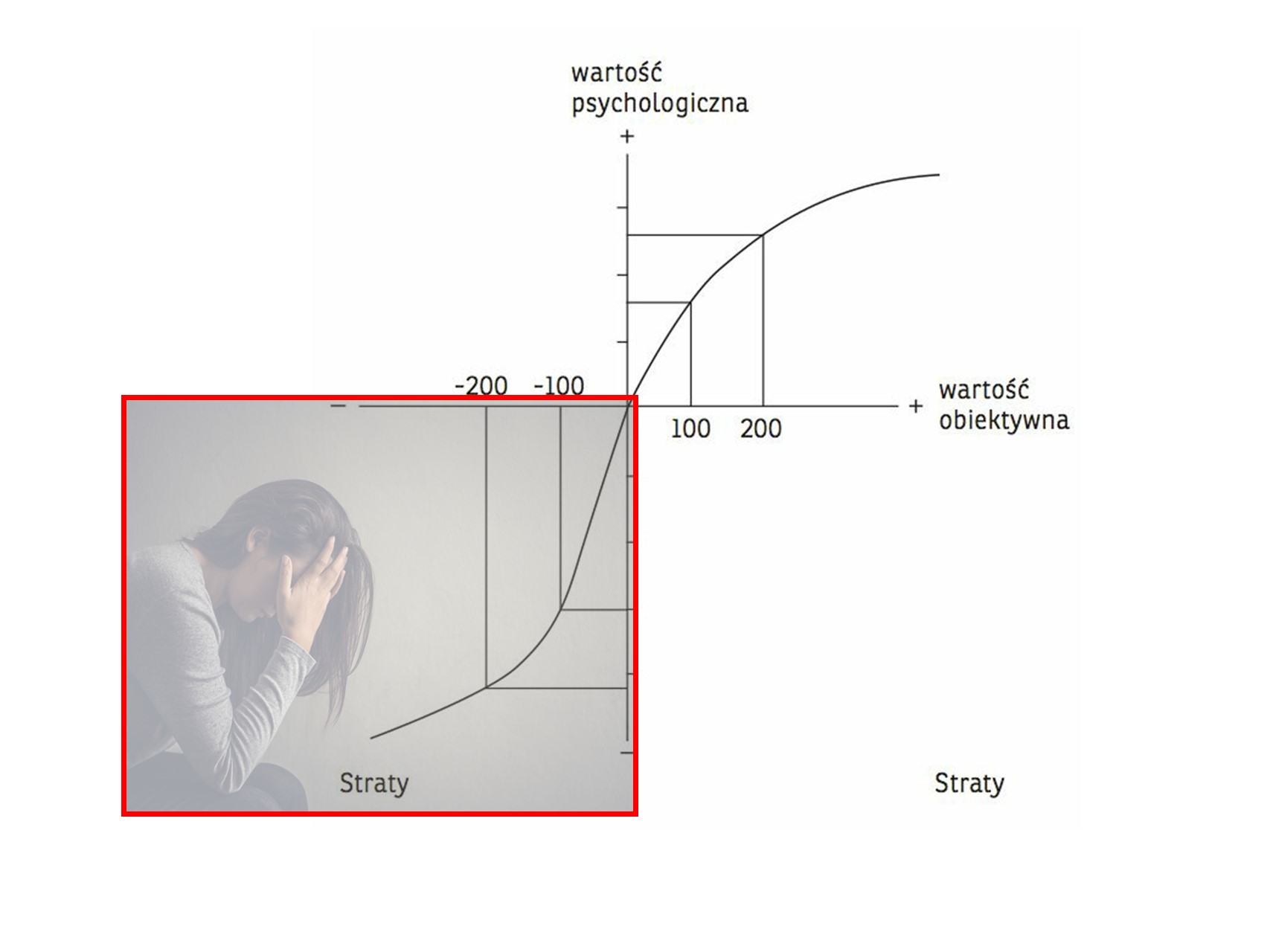

Jak jednak poradzić sobie z tym, że strata boli, że doprowadza do frustracji? Jak poradzić sobie z seriami strat, z wątpliwościami dotyczącymi strategii, naszych umiejętności? W jaki sposób ominąć te wszystkie udręki psychiczne, które związane są z tym, że podczas inwestowania będziemy mieli słabsze dni, tygodnie, miesiące?