Tomek Symonowicz zajął się ostatnio zweryfikowaniem, ile jest prawdy w powiedzeniu, które w wolnym przekładzie może brzmieć „sprzedaj w maju i odpocznij”. Przy okazji swojego wpisu dał link do statystyk dla 6-miesięcznych okresów w przypadku indeksu S&P500. To wydało mi się najsensowniejszym podejściem do tego rodzaju badań sezonowych zależności. Zwłaszcza, że przynajmniej dekadę temu, przy okazji prowadzonych przeze mnie kursów dotyczących analizy technicznej, jeden z uczestników zadał mi pytanie, czy słyszałem o powiedzeniu „sprzedaj na babosza, kupuj na truposza”. Zgrabne językowo, bardzo rodzime i ciekawe byłoby znaleźć źródło, kiedy się to pojawiło. „Babosz” – to oczywiście 8. marca, czyli Dzień Kobiet, który przez wiele lat kojarzony był ze szczytem wszech czasów, osiągniętym w 1994 roku. „Truposz” to listopadowe Święto Zmarłych.

W naszej lokalnej wersji oznaczałoby to, że lepiej nie mieć akcji w okresie marzec-październik, co jest znacznie mniej optymistyczne niż wersja amerykańska. Oznaczałoby to całe osiem miesięcy poza rynkiem! To nie amerykańskie 50-50 – pół roku w akcjach, pół bez. Ciekawe, czy to słowiański pesymizm, czy coś więcej.

Zacznijmy jednak od Dnia Kobiet. Sięgam do swojego archiwum i wykładów z 2006 roku, gdy opisywałem heurystykę dostępności – jeden z błędów poznawczych – właśnie na podstawie przekonania, że ósmego marca na GPW pojawiają się szczyty.

Heurystyka dostępności, to efekt polegający na przypisywaniu większego prawdopodobieństwa wystąpienia zdarzeniom, które łatwiej przywołać do świadomości. Dzień Kobiet jest na tyle charakterystyczną datą, że łatwo jest zbudować w głowie konstrukcję „szczyt wielkiej hossy nastąpił w Dzień Kobiet”. Jeśli taka sytuacja w przyszłości się powtórzy, to uniesiemy ze zdziwieniem brwi i powiemy „O! Znowu!”. I nie będzie istotne, że w wielu latach wcześniej nic się nie zdarzyło.

Proszę zwrócić uwagę na zamieszczony wcześniej wykres. Lokalne szczyty pojawiły się w okolicach 8.marca w 1994, 1996 i 1998 roku. Czy to nie powód, żeby drżeć w każdym roku przed kolejnym wystąpieniem? Taką pamiętam atmosferę, w redakcji gazety PARKIET, gdy oczekiwaliśmy właśnie na kolejne pojawienie się. I nie ma znaczenia, to, że w 1996 roku był to ledwie szczyt lokalnej korekty, a w 1998 faktyczny szczyt nastąpił kilka dni później. W analizie technicznej kluczem jest „nie bądźmy tacy precyzyjni”. Swoją drogą w 1997 szczyt RÓWNIEŻ pojawił się w okolicach 8. marca. (20.lutego i nieco niżej 11.marca). Umysł ludzki uwielbia wyszukiwać nieistniejące prawidłowości.

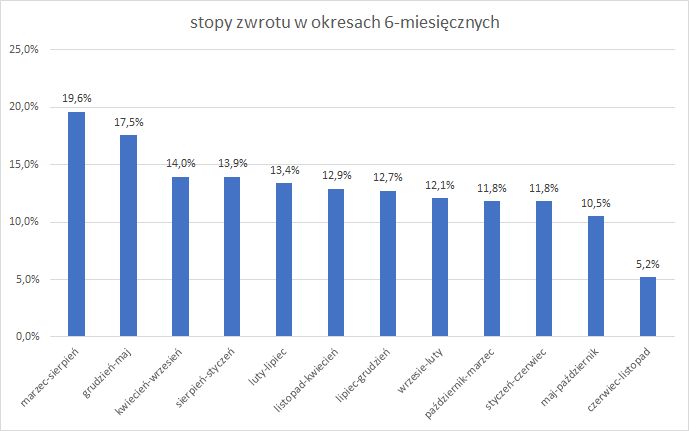

Zobaczmy na początek, jak wyglądają na naszym rynku sześciomiesięczne okresy inwestowania – czyli te wynikające z powiedzenia sugerującego bycie poza rynkiem od maja do października.

Z danych dla indeksu WIG od 1991 roku wynika, że zdecydowanie lepiej być poza rynkiem przed majem, choć… już zainwestowanie od kwietnia do września, daje trzeci wynik w rankingu. Ale najgorsze okresy to maj-październik oraz czerwiec-listopad.

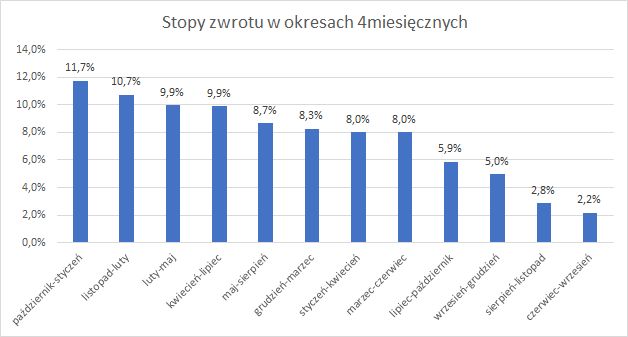

A co z okresami czteromiesięcznymi?

Najlepsze to te kończące się w styczniu i lutym, czyli przed marcem i Dniem Kobiet. Czyżby kupowanie „na truposza” miało sens? Ale okres marzec-czerwiec, też nie jest taki najgorszy. Osiem procent średnio przez cztery miesiące.

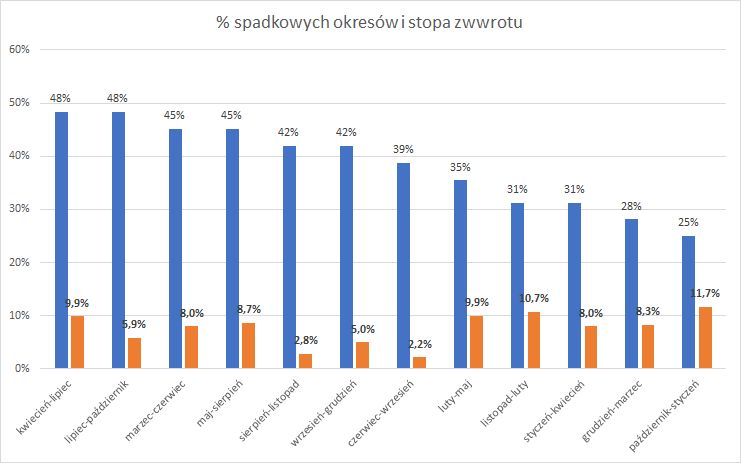

Jest jednak ciekawsza zależność. Okres październik-styczeń, w którym stopa zwrotu średnio jest najwyższa to równocześnie – najmniej okresów spadkowych. Tylko 25 procent! Czyli wybierając te okresy zarabialiśmy historycznie najwięcej w ¾ przypadków.

Choć sprawdzanie tych wszystkich cykliczności daje dużo rozrywki intelektualnej, mam jednak wątpliwość czy nie jest to wyłącznie zabawa danymi. Które możemy układać, jak sobie wymyślimy. Zgodnie z powiedzonkami lub nie. W gruncie rzeczy podejmując decyzję o inwestowaniu – czy to będzie spekulacja, czy coś bardziej pasywnego, jesteśmy zależni od wielu innych czynników i mało kto da się przekonać do strategii – kupuj za wszystko w listopadzie, a w marcu miej pusty portfel. A może tacy inwestorzy istnieją?

Photo by Olga Vilkha on Unsplash

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.