Stwórz siebie, radź innym

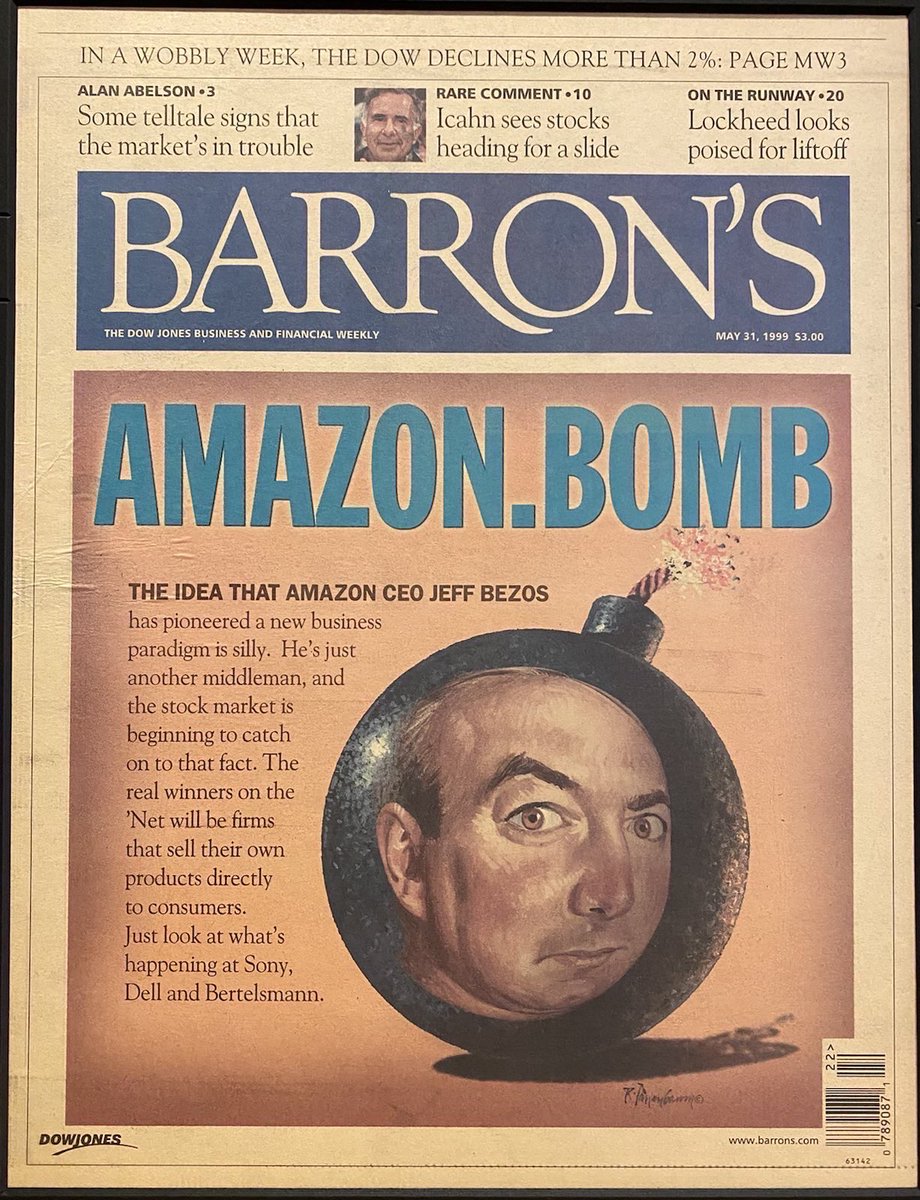

W 2016 roku masz 35 lat, pracujesz w branży IT. Zgromadziłeś oszczędności o wartości około 900 000 dolarów. Decydujesz się zrezygnować z pracy na etat, by przejść na wymarzoną „wczesną emeryturę”. Siedem lat później twój majątek jest „jeszcze większy”. Wynosi 1 000 000 dolarów. MILION.

Zaczynasz dawać rady dotyczące tego, jak wcześnie przejść na emeryturę, cieszyć się życiem, oszczędzać i inwestować.

Brzmi jak bajka?