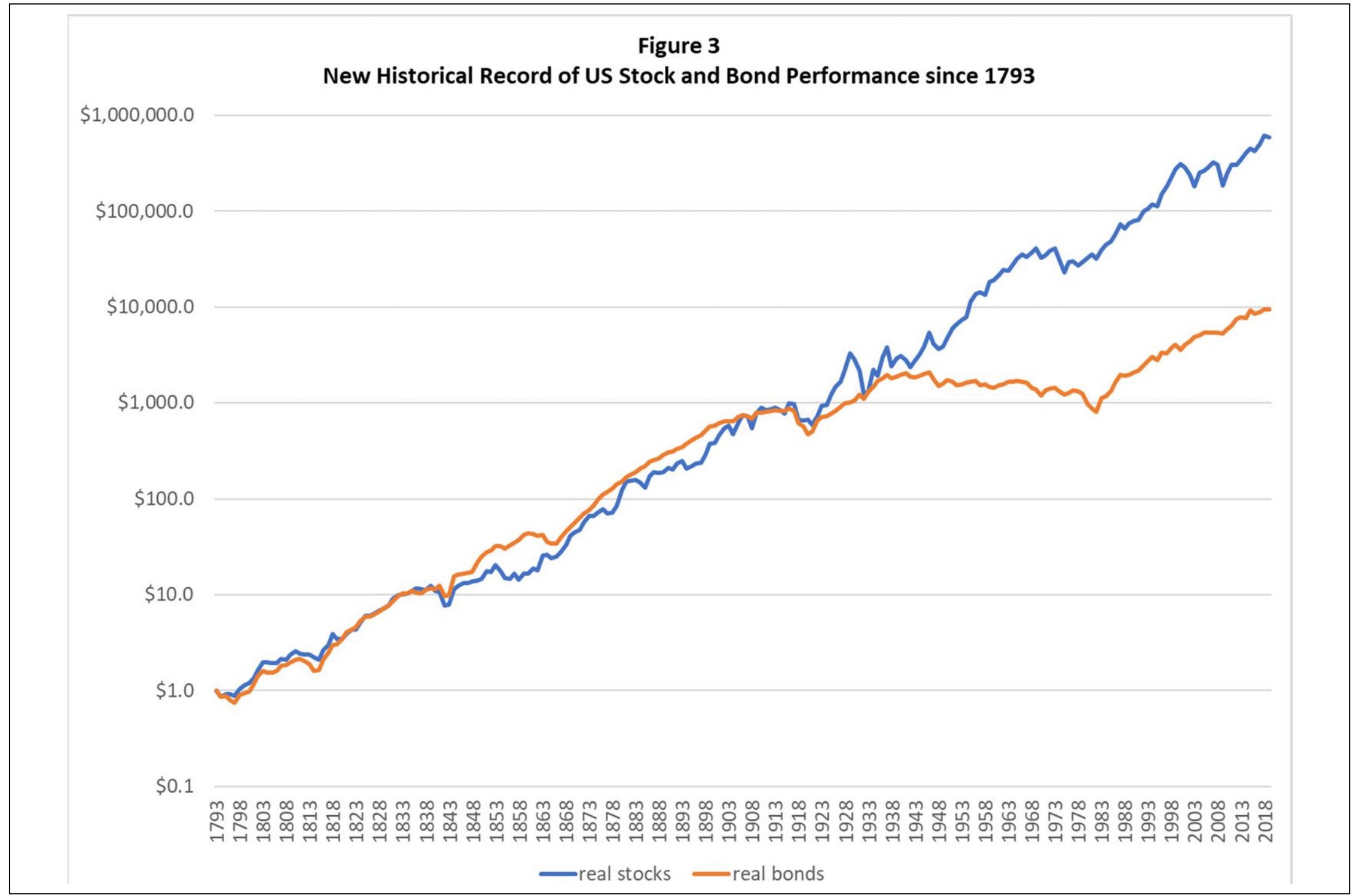

Dyskusyjna przewaga akcji nad obligacjami w długim okresie

Po 1982 r. akcje w USA nie dały zarobić istotnie więcej niż obligacje. Poza Stanami Zjednoczonymi od 1970 r. do 2019 r. obligacje przyniosły prawie identyczną stopę zwrotu jak akcje(odpowiednio 5,1 proc. i 5 proc. średnio rocznie). Dowody na to, że w długim okresie akcje zawsze dają zarobić wyraźnie lepiej niż obligacje nie są tak mocne jak się jeszcze się niedawno wydawało.