MINDSET bez tajemnic

Klasyka: większość z inwestorów wie, że solidny mindset to podstawa w tym biznesie, mało kto potrafi wyjaśnić czym tak naprawdę jest i jak przekłada się na nasze działania i decyzje.

Klasyka: większość z inwestorów wie, że solidny mindset to podstawa w tym biznesie, mało kto potrafi wyjaśnić czym tak naprawdę jest i jak przekłada się na nasze działania i decyzje.

Rewolucja AI, a konkretnie postęp technologiczny w możliwościach dużych modeli językowych, który otworzył drogę do ich masowego, komercyjnego zastosowania, stała się najgorętszym tematem dyskusji rynkowych, biznesowych i gospodarczych.

Do pobicia historycznego rekordu na indeksie szerokiego rynku (WIG) brakuje zaledwie czterech procent. Tymczasem nieco ponad tydzień temu nowy szczyt ustanowił indeks małych spółek sWIG80. Mam wrażenie, że ten fakt przeszedł nieco niezauważony, tak jakby niewielu obserwatorów rynku interesowało się tymi osiemdziesięcioma spółkami.

Na jedną sesję przed końcem lipca można już powiedzieć, że amerykański rynek nowych technologii skończy kolejny miesiąc wzrostem. W bieżącym roku indeksy Nasdaq Composite i Nasdaq 100 zanotowały spadki miesięczne tylko w lutym o – odpowiednio – 1,1 procent i 0,5 procent. Więcej w tych przecenach było w sumie konsolidacji niż poważnych tąpnięć.

Rozczarowanie Sztuczną Inteligencją, którą symbolizuje ChatGPT, jest uzasadnione i zainteresowanie nią znacząco spada. A jak wygląda jej wykorzystanie w przypadku naszej finansowej branży?

Morningstar przeprowadził ciekawe badanie, którego centralnym punktem jest pytanie o podążanie z kapitałem za zarządzającym, który odnosił sukcesy rynku w jednej instytucji, a z czasem przeniósł się do innej lub założył własną firmę. Efekty mogą okazać się brutalne w wymowie dla zarządzających i jeszcze bardziej dla wierzących w różnych czarodziei rynku.

Nvidia stała się symbolem gorączki związanej z motywem AI na rynku akcyjnym. To interesujący rozwój sytuacji bo Nvidia nie działa bezpośrednio w segmencie AI lecz produkuje mikroprocesory używane przez firmy działające w tym segmencie. W pewnym sensie spółka realizuje maksymę: w czasie gorączki złota sprzedawaj kilofy.

Na ile obecna hossa jest wyjątkowa, inna, odbiegająca od przekonań i wyobrażeń?

Big Tech przykuwa dużo uwagi inwestorów i mediów finansowych. W części wynika to z faktu, że stanowi coraz większą część amerykańskiego rynku akcyjnego. Jego udział w całkowitej kapitalizacji i w poszczególnych indeksach jest na historycznie wysokich poziomach.

Kilka dni temu weszły w życie nadzwyczajne zmiany w metodologii tworzenia indeksu Nasdaq 100, których celem było ograniczenie udziału w indeksie największych firm technologicznych.

Kiedy członkowie klas wyższych konsumują estetyczne towary z „niższej półki”, istotne jest, żeby czynili to z ironią – by każdy wiedział, iż orientują się, że są to rzeczy w złym guście. To jest sedno kiczu. Taki ironiczny dystans pozwala im się cieszyć poślednimi towarami, unikając skażenia niższością, jaka się kojarzy z ich konsumpcją. […] Konsument kiczu – głównie przez demonstrację przesadzonego stylu konsumpcji – daje wszystkim do zrozumienia, że „robi sobie jaja”, a tym samym zachowuje poczucie wyższości lub wyróżnienia, które uszlachetnia lub „estetyzuje” konsumowane przezeń towary.

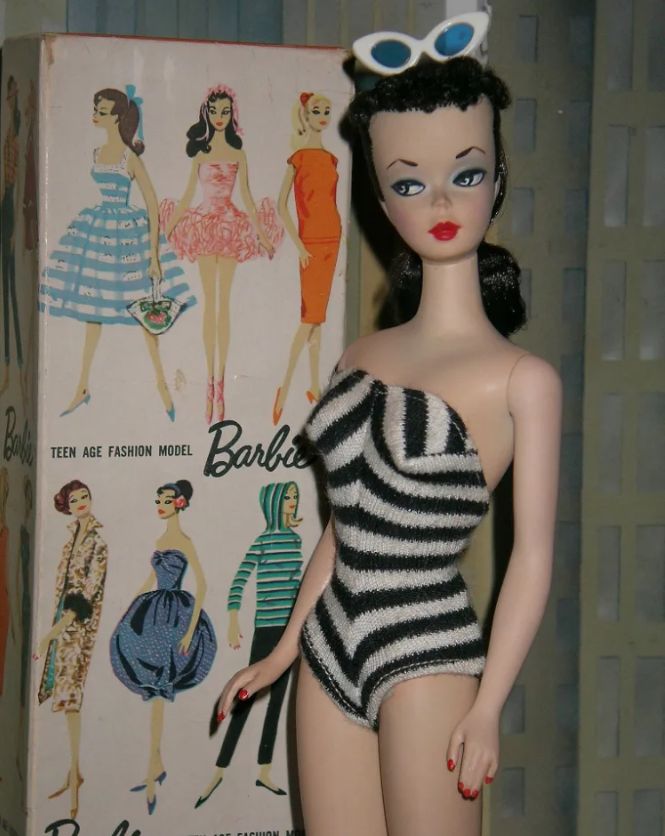

Kilka tygodni temu zobaczyłem trailer fimu Barbie. Wyglądał intrygująco i prowokacyjnie. Zamiast głupawej komedyjki, pełnej różu, uśmiechniętych i lalkowatych kobiet, wyglądało na to, że produkcja będzie bardzo ironiczna, bardzo krytyczna wobec trendów współczesnego świata i oczywiście bardzo przewrotna i skłaniająca do refleksji. Pomyślałem, że chętnie bym obejrzał ten film. Niemal w tej samej chwili pojawiła się kolejna myśl – to naprawdę genialny zabieg marketingowy. Wyprodukować pełnometrażową reklamówkę produktu sprzedawanego od 1959 roku, opakować ją w bunt i kontrkulturę i patrzeć, jak rosną słupki sprzedaży. Głupie komedyjki już nie sprzedają tak bardzo. Ale komedie będące przewrotną satyrą na rzeczywistość, bardzo sprzedają.