Informacje o specyficznym rozkładzie stóp zwrotu z akcji, który powoduje, że wyniki całego rynku akcyjnego generowane są przez niewielką grupę spółek, nie powinna być zaskoczeniem dla uważnych inwestorów. Zapewne dlatego Hendrik Bessembinder podsumował swoją analizę amerykańskiego rynku akcyjnego przykuwającym uwagę stwierdzeniem, że większość akcji spisała się gorzej niż bony skarbowe.

Jeśli weźmiemy wszystkie pojedyncze miesięczne stopy zwrotu wszystkich akcji notowanych na amerykańskim rynku w latach 1926-2015 (dostępnych w bazie CRSP) to okaże się, że tylko 47% było wyższych niż rentowność miesięcznych bonów skarbowych. Więcej niż połowa tych miesięcznych akcyjnych stóp zwrotu była negatywna.

To porównanie jest jaśniejsze gdy skoncentrujemy się na całym okresie w jakim poszczególne spółki były notowane na giełdach. Otóż 58% wszystkich amerykańskich spółek przyniosła w czasie swojej obecności na rynku akcyjnym niższe stopy zwrotu niż stopy zwrotu z miesięcznych bonów skarbowych w analogicznym okresie. Nie ma w tym nic zaskakującego bo więcej niż połowa spółek w czasie swojej obecności na rynkach akcyjnych generuje ujemne stopy zwrotu.

Skąd się więc bierze historyczna przewaga rynków akcji nad rynkiem obligacji i bonów skarbowych? Z badań Bessembindera wynika, że tylko 4% wszystkich spółek, czyli około 1000 firm z 26 000 spółek notowanych pomiędzy 1926 a 2015 rokiem odpowiada za całość dodatkowego majątku (względem inwestycji w „pozbawione ryzyka” papiery skarbowe) wytworzonego na amerykańskim rynku akcyjnym przez ten 89 letni okres. Połowę zysków inwestorów wytworzyło 86 zwycięskich spółek.

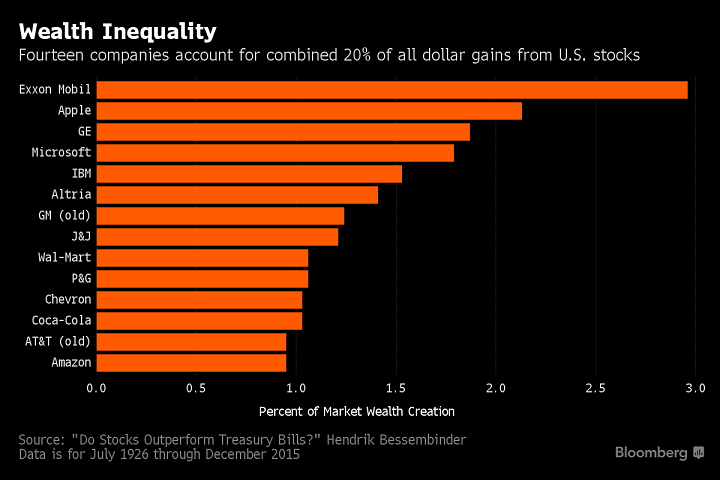

Można wskazać niewielką grupę super-zwycięskich korporacji, które miały największy udział w kreacji majątku na amerykańskim rynku akcyjnym. Na pierwszym miejscu listy znajduje się Exxon Mobil z 3% a za nim Apple, General Electric, Microsoft i IBM:

Krótko mówiąc, z badań Hendrika Bessembindera na amerykańskim rynku akcyjnym w latach 1926-2015 wynikają dwa wnioski:

- większość akcji jest słabą inwestycją

- wyraźnie pozytywne stopy zwrotu z rynku akcyjnego generowanego są przez niewielką grupę spółek

Powyższe wnioski mają moim zdaniem dwa ważne praktyczne zastosowania. Po pierwsze pokazują naturalną przeszkodę jaką musi pokonać aktywny inwestor by wygrać z szerokim rynkiem. Z powyższych danych nie wynika, że aktywnie zarządzany skoncentrowany portfel nie może w długim terminie wygrać z rynkiem. Istnieje sporo przykładów, z których Warren Buffett jest chyba najbardziej znanym, że uzyskanie takiej przewagi jest możliwe. Z połączenia wyników analizy Bessembindera i doświadczeń Buffetta wynika jednak, że na aktywnie zarządzany skoncentrowany portfel akcyjny powinni się decydować tylko ci inwestorzy, którzy dysponują autentyczną przewagą nad innymi inwestorami w zakresie selekcji akcji do portfela. Jednym z najprostszych sposobów zdobycia tej przewagi jest wydłużenie horyzontu inwestycyjnego ale jest to metoda wymagająca dużej dyscypliny i specyficznej konstrukcji psychologicznej. Sposób prosty ale nie łatwy.

Po drugie, powyższe wnioski tworzą wartościowy kontekst dla popularnych analiz pokazujących, że rynki akcyjne w danym okresie wspierane są przez niewielką grupę spółek. Celem takich analiz jest z reguły pokazanie, że zachowanie rynków akcyjnych, zwłaszcza w trendzie wzrostowym, jest niezdrowe a być może zmanipulowane. Na przykład kilka lat temu w czasie silnej hossy na akcjach Apple w serwisach informacyjnych o wiecznym, negatywnym skrzywieniu popularne były badania wpływu Apple na roczne stopy zwroty z indeksu S&P 500. W 2015 roku negatywnie nastawieni analitycy i inwestorzy podobną uwagę poświęcali akcjom FANG – Facebook, Amazon, Netflix oraz Google. Ich zdaniem wysokie stopy zwrotu osiągnięte przez wspomniane cztery spółki zamaskowały słabość szerokiego rynku akcyjnego.

Badania Bessembindera pokazują, że to normalna sytuacja: w ostatnich 90 latach ogólna słabość amerykańskiego rynku akcyjnego zamaskowana została świetnymi wynikami niewielkiej grupy zwycięskich spółek. Z 26 000 spółek zaledwie 86 firm wypracowało połowę dodatkowego majątku stworzonego na amerykańskim rynku akcyjnym.

3 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Bardzo ciekawe. Badania są amerykańskie, czy ktoś robił coś takiego dla Polski? Nasz horyzont czasowy byłby pewnie krótszy niż amerykański, poza tym jednak wyniki byłyby pewnie zniekształcone przez wysokie stopy zwrotu z obligacji i lokat. Pytanie też na ile te wyniki dadzą się przełożyć na przyszłe losy giełdy. Jeśli zyski z lokat i obligacji będą na niezwykle niskim poziomie to być może większy % spółek osiągnie rentowność wyższą niż lokaty/obligacje.

Jeśli chce się pokonać dany index giełdowy, to trzeba dokonać dosyć ostrej selekcji. Jednak jeśli wybierze się "n" spółek, a motorem rynku okaże się spółka n+1, to mamy złe zasady selekcji. Sytuacja typu "między młotem,a kowadłem",ale próbować można.

Nie musi się przecież utrafić na te 4% czempionów żeby zarabiać na giełdzie – przecież nikt nie każe trzymać spółki przez dziesięciolecia. Niewiele jest aktywów które kiedy kupione odpowiednio tanio nie są dobrymi inwestycjami i z drugiej strony nie istnieją aktywa które są dobrymi inwestycjami bez względu na cenę zakupu. Mnóstwo ludzi potraciło pieniądze na 4% czempionów i podobnie wiele osób bardzo dobrze zarabiało na wielu spółkach z grupy spółek gorszych niż indeks czy z grupy które w długim terminie przyniosły straty.

Chyba ze ktoś zamierza kupic akcje dziś i nic nie robić z nimi przez kolejne 20-30 lat – no to wtedy niech kupuje z grupy 4% albo niech indeks bierze to wtedy w ogóle ma pewność ze ma czempionów w portfelu:)