Zapraszam do przeczytania wpisu gościnnego. Jest nam niezmiernie miło zaprezentować skrót pracy, która została nagrodzona w konkursie na referat naukowy w ramach III Kongresu Rynku Kapitałowego. Jej autorem jest Dr hab., prof. SGH, Krzysztof Borowski.

Parafrazując pewną reklamę, autor sprawdza, czy nasze pieniądze mogą pracować, gdy my wypoczywamy (w weekend) 😉

Analiza stóp zwrotu overnight oraz badanie efektu weekendowego na przykładzie indeksów wybranych giełd światowych

We współczesnych finansach problem efektywność rynków finansowych jest jednym z najbardziej istotnych – liczbę publikacji poświęconych temu zagadnieniu mierzy się już w tysiącach (pisaliśmy o tym na blogach m.in. w serii Anomalie na rynku akcji). W wielu pracach empirycznych zajmujących się analizą szeregów czasowych stóp zwrotu i cen akcji, stwierdzono występowanie statystycznie istotnych efektów kalendarzowych oraz efektów związanych z wielkością spółek. Efekty te noszą nazwę „anomalii” ponieważ ich występowanie świadczy przeciw efektywności rynku. Do grupy tzw. efektów kalendarzowych można zaliczyć m.in.:

Efekty dni tygodnia – osiąganie niższych stóp zwrotu przez indeksy giełdowe w poszczególne dni tygodnia.

Efekty miesięczne – osiąganie przez portfel replikujący określony indeks giełdowy wyższych stóp zwrotu w poszczególnych miesiącach. Do najbardziej popularnych należy tzw. efekt stycznia, tj. tendencja do wzrostów indeksów giełdowych w pierwszym miesiącu roku. Innym jest też tzw. „rajd Świętego Mikołaja” objawiający się zwyżką cen akcji w grudniu.

Inne efekty sezonowe – np. tendencja do uzyskiwania przez indeksy giełdowe wyższych stóp zwrotu w pierwszej połowie miesiąca niż w drugiej.

Co inwestorom daje badanie problematyki efektywności rynków finansowych?

Jeśli rynki finansowe okazałby się nie być efektywne, wtedy istniałaby możliwość wykorzystania tego faktu. Bowiem poprzez umiejętne inwestowanie można uzyskiwać wyższe stopy zwrotu niż określony indeks giełdowy (tj. benchmark). Ponadto wykazanie faktu, że rynek nie jest efektywny w formie słabej, stanowi klucz do zaakceptowania występowania trendów na rynku, co z kolei prowadzi do uznania analizy technicznej (tak uwielbianej przez inwestorów indywidualnych) jako ważnego narzędzia podejmowania decyzji inwestycyjnych. Przypomnijmy, że twórca teorii efektywności E. Fama przyjął założenie, że ruchy cen aktywów na rynkach finansowych są przypadkowe, tzn. podlegają procesowi losowemu i w przybliżaniu przypominają ruch random walk.

Co mamy na myśli przez umiejętne inwestowanie na rynku?

Po prostu stosowanie określonych strategii inwestycyjnych. Wyobraźmy sobie następującą strategię. Na koniec każdej sesji kupujemy portfel aktywów replikujący określony indeks giełdowy, a na otwarciu następnej sprzedajemy go. Zauważmy, że możemy kupić akcje w piątek i sprzedać w poniedziałek rano – jeśli średnia stopa zwrotu dla takiej strategii przy przyjęciu poziomu ufności 95% nie będzie statystycznie równa zero, wtedy będzie występował tzw. efekt wekeendowy, co przy regularnym stosowaniu pozwoliłoby inwestorom uzyskiwać wyższe stopy zwrotu niż stopa zwrotu z portfela rynkowego. Zauważmy, że w inne dni tygodnia również możemy posługiwać się tą strategią: kupno w poniedziałek na zamknięciu i sprzedaż we wtorek na otwarciu, czy też kupno we wtorek na zamknięciu a sprzedaż w środę na otwarciu itd. Ponadto interesuje nas takt czy na innych rynkach niż GPW strategia ta okazałby się efektywna?

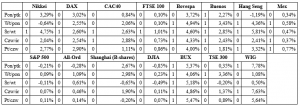

Pod lupę wziętych zostało 15 głównych indeksów: Nikkei, DAX. CAC 40, FTSE 100, Bovespa, Buenos, Hang Seng, MEX, S&P 500, All-ordinaries,Shanghai (B-shares), DJIA, BUX, TSE 300 i WIG – w różnych interwałach czasowych (dostępność poszczególnych indeksów wynikała z wykorzystanej bazy danych). Wyniki testów zamieszone zostały w tabeli nr 1.

Tabela 1. Test hipotezy o zerowej i nominalna stopa zwrotu dla analizowanych indeksów giełdowych w poszczególnych ujęciach

Zapis „Pon/ptk” oznacza nominalną stopę zwrotu w strategii nabycia portfela na piątkowym zamknięciu i sprzedaży na poniedziałkowych. Analogiczny zapis przeprowadzony został dla pozostałych 4 strategii. Przez nominalną stopę zwrotu rozumiemy w tym przypadku średnią stopę zwrotu uzyskaną przy zastosowaniu strategii overnight przemnożoną przez 52, co w przybliżeniu odpowiada ilości tygodni w roku.

Liczba 1 oznacza, że w wyniku przeprowadzonych testów nie można odrzucić hipotezy zerowej – tzn. że średnia stopa zwrotu jest w danej strategii różna od zera (przy zadanym poziomie ufności).

Liczba 0 oznacza, że w wyniku przeprowadzonych testów należy odrzucić hipotezę zerową – co oznacza, że średnia stopa zwrotu dla danej strategii jest równa zero (przy zadanym poziomie ufności).

Zatem występowanie nieefektywności rynków wykazane zostało w następujących przypadkach (w nawisie podano liczbę wystąpień na przestrzeni tygodnia): Japonia (1), Niemcy (1), Wielka Brytania (1), Kanada (1), Francja (2), Polska (2), Brazylia (3), Meksyk (3), Hong Kong (3), Argentyna (4) i Węgry (5). Nie stwierdzono występowania stóp zwrotu istotnie różnych od zera przy zachowaniu strategii inwestycyjnej overnight dla takich indeksów jak: S&P 500, Shanghai, DJIA i All-ord.

Czy da się na tym zarobić?

Niestety wykorzystanie występujących nieefektywności jest niezmiernie utrudnione ze względu na wysokość prowizji maklerskich. Jeśli weźmiemy pod uwagę najwyższą nominalną stopę zwrotu z tabeli 1, tj. 7,78%, wtedy przy 52 transakcjach kupna/sprzedaży (w obie strony mamy łącznie 104 transakcje) nominalna stopa zwrotu na jedną transakcję byłaby równa 0,075% (w ujęciu arytmetycznym). Prowizja niższa niż 0,075% w przypadku akcji jest obecnie niemożliwa do uzyskania w polskich biurach maklerskich. Pewnym pocieszeniem może być fakt, że nawet największe rynki nie są tak do końca doskonałe.

Informacja o autorze

Dr hab. prof. SGH Krzysztof Borowski

Wykładowca na studiach licencjackich, magisterskich, doktoranckich i podyplomowych SGH, pracownik Departamentu Operacji Krajowych NBP. Specjalizuje się w następujących obszarach badawczych: bankowość inwestycyjna, inwestycje alternatywne, finanse behawioralne, analiza techniczna i fundamentalna. Doświadczenie na rynku finansowym zdobywał zarówno w kraju jak i za granicą. Autor 7 monografii i ok. 100 artykułów z zakresu finansów, a także ponad 10 000 analiz technicznych zamieszonych na stronach internetowych biur maklerskich, w których wcześniej pracował. Analityk techniczny roku 2012 wg. Gazety Giełdy Parkiet. Zdobywca nagroda Komitetu Nauk o Finansach Polskiej Akademii Nauk za wybitne osiągnięcia w dziedzinie finansów w 2012 r. Współpracuje z następującymi uniwersytetami: Hertfortsire (Wielka Brytania), Gran Canaria i Alicante (oba z Hiszpanii), na których prowadził wykłady w języku angielskimi i hiszpańskim.

9 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Na rynku występuje dużo więcej anomalii tego typu. Jedna z nich (intraday) jest zaprezentowana tutaj: http://papers.ssrn.com/sol3/papers.cfm?abstract_id=2440866 i jest trade’owalna.

Co ciekawe, nie występuje ona na indeksie WIG20, jednakże przyjmując spostrzeżenia z powyższej pracy za punkt wyjścia, można stosunkowo łatwo opracować strategię dla FW20, która – po uwzględnieniu kosztów transakcyjnych – za ostanie 10 lat ma SR > 2.

Istota inwestowania na giełdzie. Pomijając kwestie emocjonalno – psychologiczne inwestowanie sprowadza się do poszukiwań, a następnie wykorzystania przewagi statystycznej.

Jaki test statystyczny został tutaj użyty? Czy przypadkiem nie jeden z klasycznych parametrycznych, w których zakłada się normalny rozkład badanej zmiennej? Jeśli tak było, czy testowana była również normalność rozkładu stóp zwrotu?

Dwie drobniutkie uwagi:

Po pierwsze, badanie zawiera dość istotny, w moim przekonaniu, błąd. Jako zerową powinniśmy raczej przyjąć hipotezę efektywności rynku, a jako alternatywną hipotezę mówiącą o występowaniu anomalii.

Po drugie, nieprawdą jest iż „wykazanie faktu, że rynek nie jest efektywny w formie słabej, stanowi klucz do zaakceptowania występowania trendów na rynku”. Przecież możemy mieć do czynienia z trendami na doskonale efektywnym rynku.

Niemniej wnioski ciekawe, potwierdzające przekonanie, że efektywność rynku rośnie wraz z jego „dojrzałością”.

Jeśli dzisiaj nie możemy się należycie skupić przy oprawianiu dni tygodnia w ramki, to wierzcie mi, że jeszcze parę lat temu nie było to takie rozmazane i nudne.

To było wtedy, gdy pan Krzysztof wespół z profesorem Nowakowskim stworzył książeczkę odlotową, bodaj pierwszą taką w strefie polsko-języcznej.

W tej książce widzimy Eksploratora w bliskim otoczeniu Hetmanki Jazdy, zaś kreski giełdowe ze wszystkich stron świata, falowo, ciemną chmurą zachodzą na zazdrosne oblicze Czasu.

Uczniom Książęcej Koneserom AT

Zdrowych Spokojnych Świąt

Szczęśliwego Nowego Roku

W pełnej wersji artykułu (bo na Bossa.pl mamy tylko pewien skrót) było wyjaśnione, że przyjęty został normalny rozkład stóp zwrotu – nie chciałem jeszcze wchodzić w testowanie normalności czy też nie rozkładu stóp zwrotu na poszczególnych rynkach z uwagi na ograniczenia artykułu (10 stron). Dlatego też zastosowane zostały klasyczne testy statystyczne. Ale uważam, że problem rodzaju rozkładu stóp zwrotu jest to bardzo ciekawe zagadnienie i polecam jako interesujący temat pracy doktorskiej (objętość ok. 250 stron)!!! Zawsze możemy przedyskutować taki temat pracy doktorskiej.

Na rynkach występuje cała gama anomalii tego typu a literatura problematyki liczona jest w tysiącach jeśli nie w dziesiątkach tysięcy prac – również polecam na stronach internetowych. Rzadko kiedy obliczenia uwzględniają jednak polskie indeksy giełdowej. Ja zająłem się tylko pewnym, małym fragmencikiem.

Jeśli chodzi o testowanie hipotezy, że rynek jest efektywny byłoby to niezmiernie trud-ne. Dlatego też dowodzi się nieefektywności rynku od drugiej strony wykazując anomalie – jeśli takie istnieją to rynek nie jest efektywny (w określonej formie).

Zapis dotyczący stosowania analizy technicznej jest pewnym skrótem myślowym. Oczywiście w jakimś przedziale czasu trendy na rynku doskonale efektywnym mogą występować ale ich utrzymanie się w dłuższym terminie będzie o wiele trudniejsze. Tutaj raczej chodziło mi o to, że większość testów stara się wykazać nieprzydatność analizy technicznej jako narzędzia inwestycyjnego – czym się nie zgadam. Stąd ten zapis.

Dziękuję za uwagi i komentarze oraz życzliwe słowa. Wszystkim życzę Wesołych Świąt Bożego Narodzenia!!!

Prawdę mówiąc, nie chodziło mi o próbę wykazania, że rynek jest efektywny. Moje poważne wątpliwości wzbudza przyjęcie w przytoczonym badaniu jako zerowej hipotezy głoszącej występowanie na rynku anomalii. Pozwolę sobie zwrócić uwagę na dwie tego konsekwencje: (1) metodologiczne oraz (2) praktyczne.

(1) Odrzucanie oraz nieodrzucanie hipotez nie jest metodologicznie symetryczne. Nieodrzucenie hipotezy zerowej jest słabym wnioskiem, a więc nie oznacza wykazania jej prawdziwości, a jedynie stwierdza brak dostatecznych podstaw do jej odrzucenia. Ściśle mówiąc, powyższe badanie nie wykazało, wbrew temu co sugeruje wniosek, występowania nieefektywności na rynkach, ale jedynie, w przypadku niektórych rynków, brak dostatecznych podstaw do odrzucenia hipotezy mówiącej o występowaniu anomalii.

Jeżeli natomiast jako zerową przyjmiemy hipotezę głoszącą efektywność rynku w odniesieniu do omawianych tutaj efektów, to jej odrzucenie będzie stanowczym wnioskiem, a więc będzie wiązać się z silnym przekonaniem, że hipotezę zerową należy uznać za fałszywą. Oczywiście w takim przypadku, nieodrzucenie hipotezy zerowej nie będzie tożsame z wykazaniem, iż rynek jest efektywny, ale jedynie, że brak nam dostatecznych podstaw do odrzucenia takiej hipotezy.

Warto chyba przy tej okazji przytoczyć myśl wyrażaną wielokrotnie przez Poppera, że wiedza, zwłaszcza naukowa, rozwija się nie poprzez potwierdzanie naszych domysłów, ale dzięki próbom ich obalania.

(2) Z powyższym wiąże się fakt, że w testach statystycznych możemy kontrolować prawdopodobieństwo popełnienia jedynie błędu I rodzaju, czyli odrzucenia hipotezy zerowej gdy jest ona prawdziwa. W powyższym badaniu, prawdopodobieństwo popełnienia błędu polegającego na wykluczeniu występowania anomalii, w sytuacji gdy w rzeczywistości występują jest względnie niskie i określone jest przez poziom istotności badania.

Warto jednak zastanowić się, którą sytuację uznamy, z praktycznego punktu widzenia, za mniej korzystną: Inwestycję w przekonaniu o występowaniu anomalii podczas gdy anomalie w rzeczywistości nie występują, czy powstrzymanie się od inwestycji w przekonaniu o niewystępowaniu anomalii podczas gdy anomalie w rzeczywistości występują. Moim zdaniem mniej korzystna jest pierwsza sytuacja, a więc ten błąd powinniśmy uznać za błąd pierwszego rodzaju i w konsekwencji za zerową przyjąć hipotezę mówiącą o braku występowania anomalii na rynku.

Reasumując, w świetle przytoczonych wyników, twierdzenie, że wykazano występowanie nieefektywności jest zbyt mocne. Wykazano jedynie brak występowania omawianych anomalii w przypadku S&P 500, Shanghai, DJIA i All-ord. Jeśli chodzi o pozostałe rynki, to – ściśle mówiąc – stoimy przed alternatywą: albo anomalie rzeczywiście występują, albo nie występują, a nam brakuje podstaw do odrzucenia hipotezy. Oczywiście nie oznacza to, że amerykański czy chiński rynek jest w pełni efektywny. Rynki mogą być nieefektywne na nieskończenie wiele sposobów. I tutaj kryje się chyba wspomniana wyżej trudność. Wykazanie efektywności rynku wiązałoby się z wykazaniem nieistnienia „wzoru”, którego wykorzystanie umożliwiałoby osiąganie ponadprzeciętnych stóp zwrotu. Jak wiadomo, dowodzenie negatywnych twierdzeń egzystencjalnych stanowi nie lada problem…

Pozdrawiam życząc wszystkim czytelnikom blogów bossy pomyślności w nadchodzącym roku!

Może zamiast kontynuować tę dyskusję wskaże Pan gdzie można znaleźć przeprowadzone przez Pana testy efektywności rynku. Wtedy będzie mi łatwiej zrozumieć o co Panu chodzi bo szczerze mówiąc nie za bardzo wiem.

A może zamiast wskazywać moje wyniki testów efektywności, to Pan:

(1) wskaże racje stojące za przyjęciem jako zerowej hipotezy zakładającej występowanie na rynkach anomalii,

(2) ustosunkuje się – w kontekście prezentowanych tutaj wniosków – do stwierdzenia, że nieodrzucenie hipotezy zerowej, w przeciwieństwie do jej odrzucenia, jest wnioskiem słabym, tj. nie jest tożsame z wykazaniem, że hipoteza zerowa jest prawdziwa, ale jedynie stwierdza brak podstaw do jej odrzucenia.

Sugestia abym to ja przedstawił wyniki moich testów efektywności jest kuriozalna i świadczy o tym, że pańskiej uwadze umknęły dwie ważne sprawy.

Po pierwsze, zgodnie z powszechnie przyjętą zasadą onus probandi, to na Panu leży obowiązek wykazania istnienia przesłanek, z których wywodzi Pan określone wnioski. Jak mówi stara, rzymska zasada: probatio incumbit ei qui dicit non ei qui negat.

Po drugie, dyskusja nie toczy się na poziomie przedmiotowym, ale na metaprzedmiotowym; tzn. ja nie odnoszę się do rynków i kwestii ich efektywności, ale do przytoczonego badania oraz kwestii podstaw dla prezentowanych wniosków.

Przychylam się do sugestii, że dalsza dyskusja jest bezcelowa.