Super akcje, super zwroty, część 4

Motywów prezentacji w moim blogu książki „Insider buy Superstock” jest dużo więcej niż samo pokazanie doboru kryteriów kupna spółek o przeogromnym potencjale wzrostu.

W części pierwszej obiecałem pokazać fundamentalne zasady, które autor książki „Insider buy Superstock” stosuje przy poszukiwaniu spółek o największym potencjale wzrostowym.

Jeśli coś wygląda w świecie finansów zbyt pięknie, zwykle włączają się nam, mam na myśli zaprawionych w bojach inwestorów i traderów, wszelkie czerwone lampki.

Będzie o książce, ale ponieważ trudno dyskutować o niej bez zdradzania treści, więc wolę uprzedzić tych, którzy mają zamiar po nią sięgnąć, a nie chcą psuć sobie przyjemności czytania.

Mam to szczęście, że nie przypominam sobie, żebym spotkał w swoim życiu osobę, która uważała by jednoznacznie, że to co osiągnęła w życiu zawodowym (ale również osobistym) zależało wyłącznie od jej pracowitości, umiejętności czy kompetencji. Każdy kogo znam podkreśla znaczenie czynnika szczęścia i przypadku, farta i zbiegów okoliczności. Szczególnie widoczne jest to wśród tych wszystkich traderów, spekulantów i inwestorów, których albo poznałem w trakcie minionych dwudziestu lat, albo czytałem ich biografie czy rozmowy z nimi. Rynek giełdowy cechuje się ogromną niepewnością, jak każdy złożony system. To oznacza, że działający na nim muszą się z tą niepewnością jakoś zmierzyć. Nie chcę tu roztrząsać, czy ceny zmieniają się w sposób losowy czy nie (moim zdaniem nie), ale na pewno znalezienie jasnych wzorów czy zależności jest raczej niemożliwe.

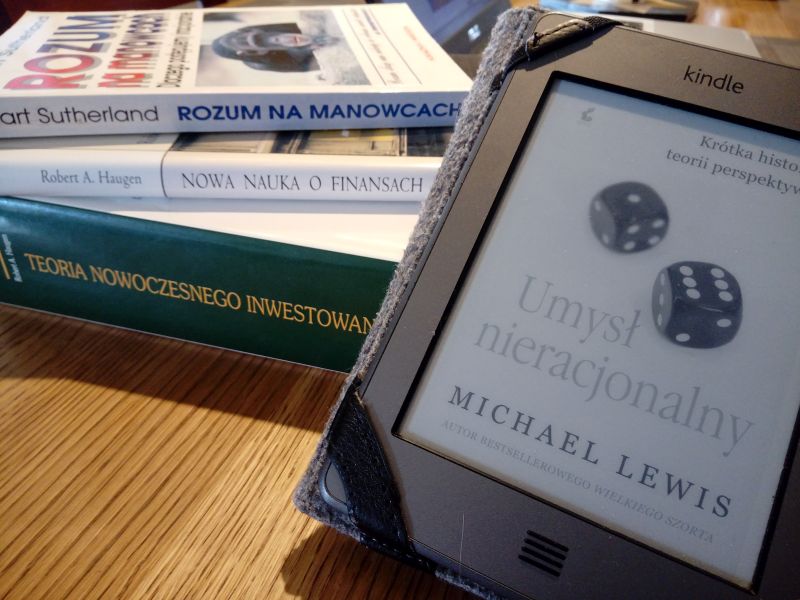

Trudno mi powiedzieć, kiedy po raz pierwszy poznałem pojęcie „hipoteza rynków efektywnych”. Musiało to jednak być dość wcześnie. Teoria nowoczesnego inwestowania Roberta Haugena wydana w Polsce została w 1996 roku (oryginalnie w 1986) i w niej znalazł się zarys koncepcji efektywności rynku. Podstawowe założenia – inwestorzy są racjonalni, wszyscy uczestnicy rynku od razu (i racjonalnie) reagują na napływające informacje z rynków, w związku z tym ceny papierów wartościowych natychmiast i adekwatnie reagują na nowe informacje.

Było to dla mnie bardzo wszystko dziwne. I urągało jakiejś podstawowej logice. Nie przekonywał mnie nawet fakt, że opis tej koncepcji znalazł się w ponad ośmiusetstronicowej książce. Myślę, że niewiele wtedy rozumiałem z koncepcji budowy portfeli, wyznaczania granic efektywnych i modelu CAPM, ale idea efektywnego rynku co jakiś czas do mnie docierała i była co najmniej dziwna.

Dlaczego ktoś założył, że inwestorzy są racjonalni. Dlaczego?

Trylogia Schwager on Futures była dla mnie jedną z najważniejszych pozycji dotyczących rynków finansowych. W skład cyklu wchodziły książki dotyczące analizy technicznej (polskie wydanie Analiza techniczna rynków terminowych), fundamentalnej (niestety problemy z prawami sprawiły, że nie udało mi się jej trzy lata temu wydać) oraz pozycja dotycząca oceny skuteczności zarządzających na rynkach lewarowanych (CTA).

Ogromną zaletą Jacka Schwagera jest to, że pokazując różnego rodzaju narzędzia nie próbuje czytelnikowi wmówić, że oto daje mu pewne narzędzie do koszenia kasy. Pokazuje raczej różnorodność podejść, a przede wszystkim ograniczenia każdego z tych narzędzi.

Kilka słów o naturze i źródłach paraliżu emocjonalnego oraz kilka ciekawostek na okrasę.