Koniec roku coraz bliżej, a co za tym idzie coraz mniej czasu na skorzystanie z nielicznych ulg podatkowych. Dla niezdecydowanych kolejne porównania rachunków IKE i IKZE. Tym razem pod kątem liczb.

W obliczeniach zastosowaliśmy pewne uproszczenia i nie chodziło nam o stworzenie wrażenia, że po założeniu IKE czy IKZE i będziemy bogatymi staruszkami. Chcieliśmy pokazać, że jeśli inwestujemy na giełdzie to warto się zastanowić czy nie robić tego przez IKE czy IKZE.

Założenia generalne:

Na rachunku zwykłym przyjęte zostało założenie o corocznej realizacji zysku, tj. roczna stopa zwrotu jest pomniejszona o podatek od zysków kapitałowych.

Roczna maksymalna kwota wpłat dla IKE i IKZE jest stała (odpowiednio 10,578 zł i 4,030.80 zł).

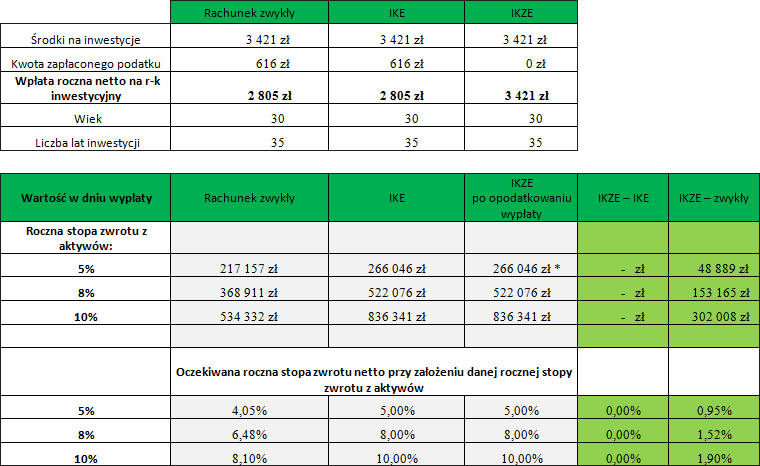

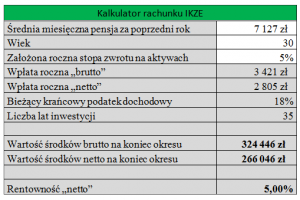

WARIANT I – podatek bieżący 18%, wyjście z IKZE w kilku ratach – podatek 18%

Założenia do wariantu I:

Wpłacający zarabia rocznie 85,528 zł czyli miesięcznie 7,127 zł (maksymalna kwota podlegająca opodatkowaniu 18%).

Wpłata na IKZE równa jest maksymalnej tj. 85,528 * 4% = 3,421.12 zł. Jest to kwota zainwestowana przed opodatkowaniem.

* założenia i kalkulacja które prowadzą nas do tego wyniku znajdują się w poniższej tabelce

Wnioski:

Wartość środków własnych na koniec okresu inwestycji, po uwzględnieniu podatku dla IKZE przy wycofywaniu środków jest równa stopie IKE.

W przypadku zmiany progów podatkowych w przyszłości, stopy zwrotu z IKE i IKZE nie będą równe.

WARIANT II – podatek bieżący 32%, wyjście z IKZE w kilku ratach – podatek 18%

Założenia dla wariantu II:

Wpłacający zarabia miesięcznie 15,000 zł, rocznie 180,000. Kwotę zainwestowaną na IKZE 4,030.80 zł może odliczyć od podstawy opodatkowaniania.

Wpłata na IKE i rachunek zwykły jest odpowiednikiem wpłaty na IKZE po uwzględnieniu podatku dochodowego = 4,030.80 x (1-32%) = 2,740.95 zł.

Wnioski:

Wyższa stopa podatku bieżącego powoduje wyższe korzyści podatkowe w przypadku wypłaty sumy zgromadzonej na IKZE w ratach (przy założeniu stawki podatku 18% dla wypłaty).

Stopa zwrotu na rachunku IKZE jest znacznie wyższa od stopy zwrotu realizowanej na rachunku zwykłym dzięki odliczeniu od podatku dochodowego i zwolnieniu z podatku od zysków kapitałowych.

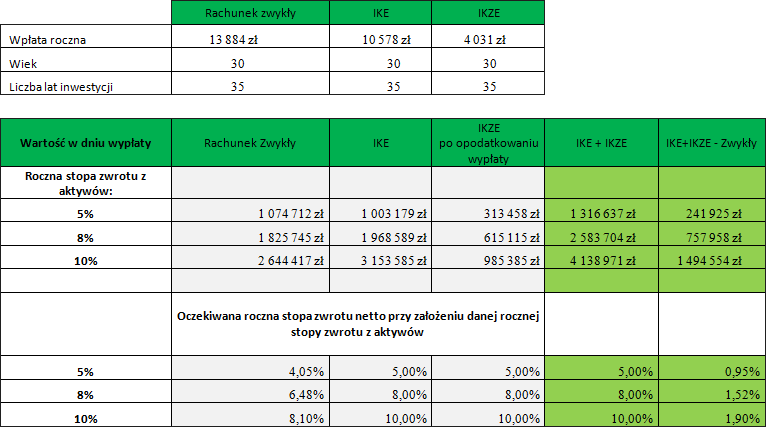

WARIANT III – Klient dysponuje kwotą ok. 13,500 zł na wpłaty na rachunek maklerski

Wpłata na rachunek zwykły ze środków po podatku wynosi: 10,578 + 4,030.80x(1-18%) = 13,883.56zł

Wnioski:

Realizowana roczna stopa zwrotu na rachunku zwykłym jest równa założonej stopie pomniejszonej o stopę podatku dochodowego.

Wpłacając na IKE i IKZE inwestor realizuje znacznie wyższą stopę zwrotu, dzięki korzyściom podatkowym występującym dla obu rachunków.

PS Więcej o ofercie IKE i IKZE w DM BOŚ.

Paweł Kolek

4 Komentarzy

Skomentuj pkolek[bossa] Anuluj pisanie odpowiedzi

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

A osoby prowadzące działalność gospodarczą ? Załóżmy, że też zarabiają około 85 tyś. rocznie natomiast składki ZUS zapewne odprowadzają najniższe (bo od dochodu chyba 25 tyś. rocznie). Jaką kwotę mogą odliczyć od podstawy – tą wynikającą z osiągniętych dochodów, czy tą wynikającą z odprowadzonych składek ?

W przypadku osób prowadzących działalność gospodarczą podstawę składek na ubezpieczenie emerytalne stanowi zadeklarowana kwota, nie niższa niż 60% prognozowanego przeciętnego wynagrodzenia przyjętego do ustalenia kwoty ograniczenia rocznej podstawy wymiaru składek. Dla roku 2011 ustalona na poziomie 3 359 zł.

W przypadku osób odprowadzających minimalną składkę, limit dla rachunku IKZE wynosi:

Wysokość podstawy składki: 12 x 3359zł x 60% = 24184,80zł

Limit wpłat na IKZE: 24184,80 x 4% = 967,39zł.

W przypadku zadeklarowania wyższej kwoty, dla wpłat na IKZE obowiązuje limit wynoszący 4 %, obliczany zawsze od podstawy wymiaru składek na ubezpieczenie emerytalne a nie wynikający z dochodów (maksymalny limit 4030,80 zł).

Czyli IKZE to produkt o bardzo niskich limitach wplat dla wiekszosci ktorzy osiagaja nawet wysokie dochody. Bo wiekszosc stara sie placic tak male skladki jak tylko sie da. Po to zaklada sie firmy jednoosobowe, umowy o dzielo itp. Podkreslany limit 4K PLN dotyczy w zasadzie etatowcow ktorzy zatabiaja co najmniej 3 krotnosc sredniej? Reszta ma mnieksze limity. Do tego skomplikowany sposob wyliczania limitu wplat.

Jeszcze wiekszy niewypal niz IKE?

@MM

Mam nadzieję, że IKZE zmieni obecną formułę, szczególnie zlikwiduje się niepewność opodatkowania przy wypłacie, wprowadzi prostszy sposób liczenia limitu i zniesienie tych 4 %. Obawiam się, że podniesienie limitu to już będzie za dużo dla władzy. Jeśli zostanie jak jest to może być to faktycznie niewypał.

Nie zgodzę się natomiast z twierdzeniem, że IKE to niewypał. Początki miało równie słabe jak IKZE, limit ok 3 tys. zł. W skali całego społeczeństwa może być odbierane jako porażka, ale dla inwestorów giełdowych jest dobrym produktem, biorąc pod uwagę średnią wartość portfela inwestora. Zamożniejsi inwestorzy muszą kilka-kilkanaście lat wpłacać, żeby osiągnąć sensowną wartość, i wtedy mogą odczuć korzyści.