W wpisie „Urzekła mnie Twoja historia opcjo„wychwalałem ten instrument z powodu praktycznie nieograniczonych możliwości jego wykorzystania. Ilość strategii, które można ułożyć wykorzystując opcje jest „imponująca”. Mnogość możliwości może być jednak również wadą, a właściwie pułapką.

Projektując nasze strategie możemy bowiem niepotrzebnie je komplikować. Podczas gdy bardzo podobne rzeczy dałoby się zrealizować stosując podstawowe układy opcyjne.

Jeden z uczestników forum futures.pl zapytał ostatnio forumowiczów o ich zdanie wobec strategii, która wydała mu się „w miarę bezpieczna”. Chodziło o sprzedaż opcji call z ceną wykonania 1900. Na szczęście forumowicz zdawał sobie sprawę z ryzyk wiążących się z wystawianiem gołej opcji (patrz Łyk statystyk cz. 2) i opracował plan obronny na wypadek gdyby jednak WIG20 dotarł do tego poziomu. Zaproponował więc kupowanie futures, gdy indeks zbliży się do poziomu 1900. W ten sposób miał zgarniać premię, mając jednocześnie zabezpieczone „tyły”.

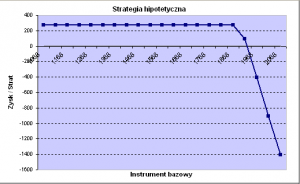

Spójrzmy jak wygląda profil zysku/straty w dniu wygaśnięcia short call 1900.

Wykres 1 Short call 1900

źródło: arkusz bossOpcje

Sprzedając 23 stycznia 2009 call 1900 uzyskujemy 27,05 pkt premii. Musimy wpłacić 1575 zł depozytu.

Niemożliwe stało się możliwe

Sprawdźmy co się stanie, gdy rynek osiągnie poziom 1900, np. 28 lutego (pozostałe parametry bez zmian). Wymagany depozyt wzrośnie do poziomu 2932 zł. Pojawia się więc pierwsza rysa na tej strategii. Brak odpowiednich środków na utrzymanie depozytu spowoduje zamknięcie jej przez brokera.

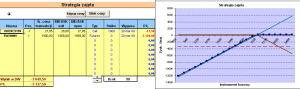

Załóżmy jednak, że posiadamy środki i przystępujemy do obrony – kupujemy kontrakt po 1900. Profil wypłaty będzie wyglądał tak:

Wykres 2 Short call 1900 + long futures

źródło: arkusz bossOpcje

Depozyt od całego portfela – 2358 zł

Pomińmy problem bazy (różnicy pomiędzy indeksem i kontraktem), choć w polskich warunkach stanowi on znaczące ryzyko przy takiej strategii. Wszystko będzie dobrze o ile rynek nadal będzie rosnąć. Znając jednak jego złośliwość 😉 możemy spodziewać się tzw. cofki czyli spadku poniżej 1900. I co wtedy? Należałoby sprzedać kontrakt. Po czym rynek zrobi nam zapewne kolejnego psikusa i wróci nad 1900. A więc kupno? W ten sposób ze strategii „w miarę bezpiecznej” zrobi się nam strategia całkiem stratna. W najlepszym razie stratna o zapłacone prowizje.

Może w takim razie zamiast zabezpieczania kontraktem warto odkupić call’a? Problem w tym, że ten call będzie kosztować ok. 88 pkt co oznacza, że mamy strategie o profilu zysku do ryzyka 1/3,3 przy nieograniczonej stracie i ograniczonym zysku.

Jest jeszcze kilka innych rozwiązań przekształcania tej strategii np. w bull spread kupując call’a, licząc na zmniejszenie strat.

Coś mi to przypomina?

W tej chwili powinienem ogłosić mini konkurs z pytaniem „Jaką strategię przypomina Ci wykres 2?”. Tak, wygrali Państwo 😉 Jest to klasyczny short put. Można więc rzec, że całe nasze dywagacje możnaby sprowadzić do krótkiego spojrzenia na strategie „short put” i wiedzielibyśmy, że strategia nie będzie w”w miarę bezpieczna” (nieograniczone straty, ograniczone zyski).

Leksykon strategii opcyjnych

Mamy nadzieję, że odpowiednie narzędzia np. arkusz bossOpcje pomoże w rozwiązywaniu tego rodzaju zagadek. Dla inwestorów, których arkusz „przeraża” przygotowaliśmy „Leksykon strategii opcyjnych„, który w założeniu ma pomóc w szybkim sprawdzeniu z czym dana strategia się wiąże. Zainspirowani książką „The Bible of Options Strategies. The Definitive Guide for Practical Trading Strategies” postanowiliśmy stworzyć krótki spis najczęściej używanych strategii. Każdą z nich oznaczamy pismem obrazkowym w 5 kategoriach:

– ryzyko,

– maks. zysk,

– maks. strata,

– rynek,

– zmienność.

Do tego rysunek z profilem wypłaty, sposób obliczania zysku i straty (dla najprostszych strategii) oraz krótki przykład obliczeń.

Leksykon nie jest poradnikiem, ani nie ma na celu oceniania opisywanych strategii. Ma być z założenia raczej ściągawką lub jak kto woli niezbędnikiem dla początkujących graczy.

Na początek opisujemy 8 podstawowych strategii, w przygotowaniu kolejne.

20 Komentarzy

Skomentuj Al Gebroid Anuluj pisanie odpowiedzi

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

czy jest szansa ze animator kiedys zwiekszy swoja oferte na przynajmniej min te 15 20 opcji,i czy zostanie zmieniony algorytm wyliczania depozytow dla sprzedajacych

poza tym wydaje mi sie ze obroty na opcjach spadaja i robi sie to coraz bardziej nieplynny instrument co raczej dyskfalifikuje ten rynek na samym poczatku

Zmiana algorytmu do wyliczanie depozytu zostanie wprowadzona po zmianie systemu KDPW (jeszcze w tym roku).

W zeszłym roku jedna z poważnych instytucji deklarowała chęć zostania animatorem. Nie wiem czy podtrzymuje swoje chęci w tym roku.

Ładny opis, pozwól, że trochę poteoretyzuję:

>Wszystko będzie dobrze o ile rynek nadal będzie rosnąć. Znając jednak jego złośliwość 😉

Czyli – zmienność, mierzoną przez współczynnik zmienności.

>możemy spodziewać się tzw. cofki czyli spadku poniżej 1900. I co wtedy? Należałoby sprzedać kontrakt.

>Po czym rynek zrobi nam zapewne kolejnego psikusa i wróci nad 1900. A więc kupno?

Dokładnie tak by wyglądał delta-hedging gdyby nie to, że kontrakt jest za „gruby” jeśli trzymać

pozycję w jednej opcji. Gdyby w obrocie były płynne kontrakty np. na 0,1 wigu 20 (coś jak miniwig20)

to by się dało porządnie delta-hedżować i rynek opcji by się upłynnił.

>W ten sposób ze strate>gii ?w miarę bezpiecznej? zrobi się nam strategia całkiem stratna.

Znowu: gdyby możliwy był delta-hedging to stratna – tylko jeśli wystawimy opcję z

implikowaną zmiennością poniżej zmienności zrealizowanej

w trakcie życia opcji. W przeciwnym razie strategia będzie bez ryzyka i przyniesie zysk.

Czyli – lepiej nie wystawiać opcji jeśli zmienność implikowana jest zbyt niska. Do analizy

przyda się odpowiedni arkusz w Excelu oczywiście.

@mwoj

Myślę, że warto spojrzeć na wartość oczekiwaną takiej strategii.

Jeśli przyjmiemy, że prawdopodobieństwo dojścia rynku do 1900 jest niewielkie (można to sprawdzić na podstawie historycznych stóp zwrotu) np. 10%,

a strata z zabezpieczania kontraktem np. 100 pkt to w. oczekiwana = 27 pkt * 90% – 100 pkt *10% = +14,3 pkt

Trzeba oczywiście uwzględnić to o czym pisze Al G czyli opcje:futures nie mogą = 1:1

Moje zdanie może nic nie znaczy, ale jakoś nie lubię instrumentów, których teoretyczna przewaga wynikająca z konstrukcji może troszkę trudniejszej niz zwyklego glupiego „konia na fw20” upada w obliczu braku plynnosci , a co za tym idzie zmiennosci i ogolnego braku sentymentu dla danego papierka.

>jakoś nie lubię instrumentów, których teoretyczna przewaga wynikająca z konstrukcji

>może troszkę trudniejszej niz zwyklego glupiego ?konia na fw20? upada w obliczu braku plynnosci ,

Masz rację. Jeśli GPW nie zadba o płynność, to skończy się jak z opcjami na akcje.

@Al Gebroid

Zgadza się. Zabezpieczanie kontraktem tych opcji można nazwać delta hedgingiem.

Całkowicie się nie zgadzam, że jedynym problemem tej strategii jest brak małego kontraktu. Można przecież rozpisać tę strategie na większą ilość opcji,

tak żeby dopasować ilość kontraktów albo dopełniać kontrakty certyfikatem UCW20.

Problem leży gdzie indziej.

Przy dojściu rynku do 1900 przechodzimy na czysto spekulacyjną pozycje (czytaj dosiadamy konia na FW20 😉

Moim skromnym zdaniem delta hedging warto byłoby stosować gdybyśmy zainkasowali większą premię.

Przy tej premii zabezpieczanie zje nam premie po 2,3 przejazdach rynku przez 1900.

Do tego dochodzi jeszcze problem gammy, którą najpierw sprzedajemy b. nisko, a później kupujemy wysoką.

Delta hedging (jak podpowiadają mi b. doświadczeni gracze) jest sens stosować dla rolowania pozycji zgodnie z kierunkiem ruchu

lub dla rozszerzania zakresu zyskowności.

I jeszcze ryzyko specyfiki polskiego rynku czyli problem bazy. Wyobraźmy sobie, że przy poziomie 1900 obserwujemy takie rozciąganie bazy

jak ostatnio przy 1600. Indeks jednego dnia wynosi 1899, a kontrakt 1920, a następnego indeks 1900, a kontrakt 1900. Czyli harce na bazie

mogą jeszcze bardziej pogorszyć wynik delta hedgingu.

Jeśli uważasz, że dopełnieniem opisu powyższej strategii byłby przykład jak zabezpieczyć 10 opcji (policzyć deltę dla portfela itd.)

to mogę dopisać drugą część tego wpisu. Będzie Ci jednak trudno przekonać mnie, że ta strategia jest bez ryzyka;)

„lepiej nie wystawiać opcji jeśli zmienność implikowana jest zbyt niska. ”

Trudno się nie zgodzić 😉

Problemem może być tylko odkrycie kiedy jest zbyt niska 😉 Poza tym wydaje mi się, że wystawienie gołej opcji niezależnie od tego z jak wysoką zmiennością implikowaną nie uchroni nas przed stratami. Tym bardziej, jeśli zastosujemy taki delta hedging jak zaproponowany w powyższym przykładzie.

@jaro

Rynek nie jest zjawiskiem stacjonarnym więc fakt, iż w 9/10 przypadków historyczne stopy zwrotu były niższe, nie świadczy o tym, że prawdopodobieństwo, iż opcja wygaśnie bez wartości wynosi 90%. Świadczy jedynie o tym, że historycznie rzecz biorąc w 9/10 przypadkach taka opcja wygasała bez wartości.

Inną kwestią jest czy rzeczywiście było to 90% przypadków. Od czasu wpisu „Łyk statystyk” minęło trochę czasu, a właściwie trochę mało prawdopodobnych zdarzeń, które mogą wystrzelić w powietrze inwestora stosującego powyższą strategie. 😉

@mwoj

A znasz inne sposoby na określenie prawdopodobieństwa wygranej? Na tego rodzaju statystykach opiera się cała AT. Szacujemy prawdopodobieństwo ruchu na podstawie danych z przeszłości.

>Można przecież rozpisać tę strategie na większą ilość opcji,

Oczywiście. Ja piszę z pozycji małej rybki, która to robi dla zabawy. Bawiłem się kiedyś opcjami na akcje i tam delta-hedging ładnie działał bo można było kupić ułamek delty a nie od razu całą. Ryzyko oczywiście jest – nie idzie o to by nie było ryzyka, tylko – żeby je kontrolować.

>tak żeby dopasować ilość kontraktów albo dopełniać kontrakty certyfikatem UCW20.

Tu akurat trochę słaba płynność, duże spready. Miejmy nadzieję, że się poprawi.

>I jeszcze ryzyko specyfiki polskiego rynku czyli problem bazy.

>Wyobraźmy sobie, że przy poziomie 1900 obserwujemy takie rozciąganie bazy

>jak ostatnio przy 1600. Indeks jednego dnia wynosi 1899, a kontrakt 1920, a

>następnego indeks 1900, a kontrakt 1900. Czyli harce na bazie

>mogą jeszcze bardziej pogorszyć wynik delta hedgingu.

I tak i … nie. Tak ? jeśli stosować wzory Blacka-Scholes’a (wycena opcji do indeksu), a hedging robić na futures. Nie ? jeśli przyjąć, że opcja jest instrumentem pochodnym na futures. Można – bo funkcja wypłaty jest ta sama, tylko trzeba wtedy stosować wzory Blacka (zamiast B-S) do wyceny opcji i do szacowania delty. Przy okazji odpada problem szacowania dywidendy.

>A znasz inne sposoby na określenie prawdopodobieństwa wygranej?

W modelu B-S prawdopodobieństwo, że opcja call będzie w cenie wynosi N(d2)

my tu gadu gadu pieknie o strategiach a tymczasem z seri czerwcowej zniknal animator kilka min temu ,teraz gram sam ze soba na rynku zostaly moje oferty

moze koledzy wiedza kiedy sie znow pojawi

o pojawil sie chyba przeczytal moj post ,rozumiem ze to takie psikusy sobie robi codziennie bo mu sie nudzi podczas sesji nic sie nie dzieje

No przecież musi wyjść na kawę czasem 🙂

MWojciechowski: „Delta hedging (jak podpowiadają mi b. doświadczeni gracze) jest sens stosować dla rolowania pozycji zgodnie z kierunkiem ruchu

lub dla rozszerzania zakresu zyskowności”

Prosze zapytac b. doswiadczonych graczy czy w ogole wiedza o czym mowia… Delta hedging stosuje sie zeby nie byc narazonym na ruch bazowego w nieodpowiednia strone. Rolowanie pozycji to cos zupelnie innego. Delta hedging to nie jest zadna wyzsza szkola jazdy – taka podstawowka opcji. Kluczem jest umiejetnosc odpowiedniego grania premium long/premium short (czyli gamma long i gamma short i odpowiednie replikowanie delt pozycji).

@animator opcji

Jak uwielbiam takie wymiany zdań 😉 Teraz ja powinienem panie Michale napisać, że to chyba Pan nie wie o czym pisze i dodać kilka mądrych zdań i mielibyśmy typową internetową pyskówkę 😉

Zamiast tego proponuję, żeby napisał Pan czy zabezpieczanie czy jak Pan woli delta hedging ma sens w strategii opisanej powyżej.

P.S. Chętnie poświęcę kolejny wpis przykładom delta hedgingu i opiszę co miałem na myśli pisząc o rolowaniu pozycji. Postaram się wtedy wytłumaczyć

(na konkretnych przykładach) deltę hedging trochę szerzej niż w Pańskim komentarzu. Oczywiście będę wdzięczny za wszelkie propozycje takich przykładów z Pańskiego doświadczenia.

Panie Michale,

zgadzam sie, zacząłem swój post na poziomie podwórkowym, za co przepraszam…

odnosnie delta hedgingu kluczowe jest rozroznienie pewnych spraw:

– w przypadku strategii takich jak konwersja i odwrotka (konwersja: short call + long put + long underlying; odwrotka: long call + short put + short underlying) delta hedging jest 100% (oznacza to ze zmiana zmiennosci i/lub ruch bazowego nie powoduje koniecznosci dodatkowego kupna/sprzedazy bazowego dlatego, ze delta z opcji jest statyczna i niezmienna). Dochodza co prawda pewne niuanse, zwlaszcza na opcjach na spolki w dalszych terminach wygasniecia (np. 3 lata) gdzie kwestia przyszlych dywidend i stop procentowych moze miec niebagatelne znaczenie dla delty opcji in the money

– w przypadku posiadania dlugiej pozycji w opcji (call bądź put – nieistotne) delta hedging sprowadza sie do grania gamma long (np. jestesmy long at the money call na co mamy sprzedane akcje/futuresy i ruchy bazowego w jedna badz druga strone wymagaja od nas rebalansowania delt i.e. przy wzrostach musimy pozbywac sie bazowego natomiast przy spadkach go dokupowac – tzw. gamma long trading bądź premium long) i umiejętne ‚granie’ gammy jest bardzo zyskowne. Prosze zwrocic uwage ze delta hedging w przypadku grania gamma long jest zawsze zyskowny. Wielkosc zyskow jest natomiast w pelni zalezna od umiejetnosci trejdera (gamma nie dziala lokalnie dla danego poziomu bazowego i sama przyjmuje rozne wartosci stad wazna jest umiejetnosc ocenienia kiedy nalezy delty hedgowac). Oczywiscie pomijam tutaj aspekt wplywu zmiany zmiennosci implikowanej na delte opcji

– w przypadku posiadania krotkiej pozycji w opcji (short call + long underlying, short put + short underlying) delta hedging jest sprawa co najmniej skomplikowana. Prawda jest taka, ze ‚rasowy’ trejder opcji jest osoba ktora potrafi hedgowac delty do krotkich pozycji opcyjnych. To nie jest wiedza wynikajaca z modeli czy innych sztucznych tworow. Hedgujac delty zbyt czesto bawimy sie w nic innego jak negatywne skalpowanie i powtarzajac taka czynnosc odpowiednia ilosc razy stracimy wiecej niz premie ktora zainkasowalismy przy wystawieniu opcji. Inna sprawa to umiejetnosc obrania pewnych poziomow kluczowych przy ktorych odpowiednio zabezpieczamy wystawione opcje. Sprawa jest jednak na tyle skomplikowana i rozbudowana, ze malo miejsca na wyjasnienie wszystkich niuansow grania gamma short. Od siebie dodam jeszcze tylko tyle, ze niewielu znam trejderow ktorzy potrafia robic na tym systematyczne pieniadze. Jest zreszta pewne przyslowie o gamma short : eating like a chicken, shitting like an elephant (przepraszam za kolokwializm;)

Serdecznie Pozdrawiam

michalk

@MichalK,

Dziękuję za obszerne wyjaśnienia.

Mam wrażenie, że zatoczyliśmy koło i doszliśmy wspólnie do wniosku, że zabezpieczanie opisanej strategii jest delikatnie mówiąc … trudne 😉

Cieszę się, że przy okazji poruszyliśmy kilka kwestii, o których warto będzie napisać w kolejnych wpisach.

@Al G

> W modelu B-S prawdopodobieństwo, że opcja call będzie w cenie wynosi N(d2)

Zgadza się. W modelu. W praktyce rozkład stóp zwrotu jednak troszkę się różni od rozkładu normalnego. Przynajmniej

o wyjątkowo rzadkie wydarzenia. Dlatego mam opory przed powiedzeniem, że coś się zdarzy na rynku z 90% prawdopodobieństwem.

@mwojciechowski

> Zgadza się. W modelu. W praktyce rozkład stóp zwrotu jednak troszkę się różni od rozkładu normalnego.

Miałem na myśli to, że jest to parametr równie dobry (i równie ułomny) jak cała reszta towarzystwa typu delta/gamma/theta itp. Jak ktoś liczy z B-S deltę czy gammę to czemu akurat N(d2) nie może?

Ze względów praktycznych, podobnie jak z Grekami, nie trzymałbym się kurczowo konkretnej wartości N(d2) dla konkretnej opcji, to jednak porównanie tych parametrów dla różnych opcji i (i prawdopodobieństw dla różnych strategii) osiągalnych w danej chwili może być dość pouczające.

Trzymałbym się z daleka od rzeczy w stylu N(d2). Proszę wierzyć mi na słowo, że z tej bzdury nikt nie korzysta i absolutnie nic z niej nie wynika. Prawdopodobieństwo to też jest bardzo „tricky” kwestia i polecam trejdować nie prawdopodobieństwa (których nie oszacujesz w żaden sposób, a panowie B-S opierając się na Bachelier’ze popełnili finansową zbrodnię) ale CENY.

@MichalK

> Proszę wierzyć mi na słowo, że z tej bzdury nikt nie korzysta

Przykro mi, ale na słowo nie wierzę nawet bankierom 🙂

A nazwanie czegoś bzdurą to jeszcze nie argument. Kto korzysta a kto nie – jego sprawa. To czy się tym chwali czy nie to też jego sprawa. Są tacy co korzystają, np. w strategiach typu stelaż. Ja tylko stwierdzam, że jeśli ten parametr nic nie znaczy to również nic nie znaczy cała reszta z B-S. I wcale nie twierdzę, żeby się trzymać ślepo B-S.

>panowie B-S opierając się na Bachelier?ze popełnili finansową zbrodnię)

Dołączmy więc do tego jeszcze Mertona, no i jeszcze Cox, Rubinstein, Ross stoją w kolejce bo ich model dwumianowy jest zbieżny do B-S. Ale czy zaraz zbrodnia – w końcu nikt nikogo nie zmusza do używania tego czy innego modelu. Każdy zarabia jak umie – oni – wymyślali modele, cała masa ludzi porobiła na tym doktoraty, czego więcej trzeba?

>polecam trejdować nie prawdopodobieństwa ale CENY.

Domyślam się, że chodzi o to by kupować jak cena jest niska, a sprzedawać jak jest wysoka (niekoniecznie w tej kolejności), czy tak? No to powiem, że się w zupełności z tym zgadzam i że to całkowicie zamyka dyskusję. Trochę mi będzie smutno jak się okaże, że to będzie już ostatni post na forum dotyczący wyceny opcji… Zacznijmy więc nowy wątek: może anegdoty? 🙂

Oto jedna, którą bardzo lubię: Jechało pociągiem w tym samym przedziale dwóch słynnych rabinów, i młody uczeń jednego z nich. Ten młody nastawił się na to że przez całą drogę będzie się mógł przysłuchiwać bardzo ciekawej dyspucie. Ale tamci całą drogę milczeli. W końcu młody pyta: dlaczego nie dyskutujecie? A na to jeden z nich, ten jego nauczyciel: No wiesz, ja jestem bardzo mądrym rabinem i on jest bardzo mądrym rabinem, wszystko już wiemy, to o czym my niby mielibyśmy dyskutować?

@Al Gebroid

Nie wyrzucam modelu B-S do kosza, bo nie mam nic innego w zamian 😉

Boję się tylko, że jeśli napiszemy młodym adeptom sztuki opcyjnej, że dana opcja z 97% prawdopodobieństwem wygaśnie bez wartości, to zaczną

sprzedawać jej tyle na ile tylko makler pozwoli 😉

Podejrzewam, że sprzedawcy opcji walutowych wyliczali również wysokie prawdopodobieństwo zarobku i bardzo niskie prawdopodobieństwo bankructwa 😉

W życiu wydarzenia z 97% prawodpodobieństwem uznajemy za pewnik. Inaczej nikt z nas nie wsiadłby do samochodu 😉

W spekulacji trzeba do tego podchodzić z większą dozą niepewności.

Dlatego do strategii opisanej przy tym wpisie nie stosowałbym wzoru, który zaproponował jaro.

P.S. Anegdota przednia 😉