„Opcja jest jak kobieta. Może być skomplikowana, wielowymiarowa, niebezpieczna. Można też jej użyć jako prostego narzędzia. Podobnie jak niewiasty zbadanie jej bywa pasjonującą przygodą ale wydaje się być pracą bez końca.”*

W ten dość oryginalny sposób jeden z moich znajomych próbował zachęcić mnie do zainteresowania się tym instrumentem. Nie będę ukrywał. Udało mu się. Choć początki były trudne.

Muszę przyznać, że w momencie wprowadzania opcji na GPW, moje nastawienie było bardzo sceptyczne. Gdy zobaczyłem po kilku pierwszych dniach jak duże spready mamy na rynku, moje przekonanie ugruntowało się. Skoro daytraderzy, którzy byli lokomotywą rozwoju rynku futures, na opcjach nie mają szans (autor książki Options Trading: The Hidden Reality, C. M. Cottle pisze nawet: Options positions should not be used with day trader mentality) to kto miałby ten rynek rozwinąć?

Teraz wiem, że sceptycyzm wynikał głównie z postrzegania opcji jako instrumentu jednowymiarowego podobnego do akcji czy kontraktów. W miarę zagłębiania się w jej tajnikach widzę nowe możliwości czy strategie – niemożliwe do zastosowania w innych instrumentach. I mój optymizm co do sukcesu opcji na GPW rośnie 😉

Jednym z czynników, który pozwolił mi odkryć ich zalety był arkusz do strategii opcyjnych autorstwa Marcina Brendoty. Poszukiwania takiego narzędzia w sieci (taniego, prostego ale z możliwościami rozwoju i dostosowanego do polskiego rynku) skończyły się fiaskiem, stąd zrodziła się idea stworzenia go. W tym miejscu trzeba oddać cześć Marcinowi, który proste narzędzie przekształcił (a właściwie przekształca) w cały kombajn do rozgryzania tajników opcji. Zdając sobie sprawę z ograniczeń DDE i Excela, trzeba powiedzieć, że jest to arkusz „na miarę naszych czasów” 😉 Dzięki Marcin.

Wróćmy jednak do głównej bohaterki tego wpisu. Wiele podręczników wskazuje na najprostsze użycie opcji: traktowania jej jako koszyka akcji WIG20. Patrząc na profil zysk/strata (ograniczone ryzyko, nieograniczone zyski) inwestor widzi prawie spełnienie swoich marzeń.

Jeśli do tego dodamy wysoki lewar, niskie prowizje i brak konieczności uzupełniania depozytu to wydawałoby się, że dostajemy prosty w użyciu, niewymagający wiedzy wehikuł do zarabiania łatwych pieniędzy. Z drugiej strony, wydaje się, że rasowe niedźwiedzie (grający na zniżkę) zyskują prosty instrument, który musi im zastąpić krótką sprzedaż.

Do kolejnych zalet należy prostota rozliczania długich pozycji w opcjach. Jeśli chcemy kupić opcję (nieistotne czy call czy put) po 65 pkt, potrzebujemy 650 zł (65*10 zł) + 9,9 zł na prowizje. 659,9 zł zostanie ściągnięte z naszego rachunku i nie musimy się przejmować równaniem do rynku czy depozytem, jak to ma miejsce w przypadku kontraktów. Kolejny przepływ finansowy będzie związany ze sprzedażą opcji lub jej wygaśnięciem.

Niektórzy przyrównują opcję do polisy ubezpieczeniowej. Tak jak w polisie za ubezpieczenie się przed wzrostami lub spadkami musimy zapłacić składkę – premię (w jęz. angielskim premium – oznacza zarówno cenę opcji jak i składkę ubezpieczeniową).

W ramach tej „składki” płacimy za tzw. wartość czasu (time value). Mówiąc prościej, opcja call WI20 2800 czerwiec 08 czyli OW20F8280 przy poziomie indeksu 2868pkt „powinna” być warta 68 pkt (680 zł) tymczasem jest notowana po ok. 250 pkt (2500 zł). Dlaczego tak drogo?

Na wartość opcji składa się tzw. wartość wewnętrzna (intrinsic value) oraz wartość czasu (time value). Dokładniejsze wytłumaczenie tych definicji można znaleźć w naszym Kursie o opcjach. Warto tylko napisać, że im bliżej do wygaśnięcia tym wartość czasu będzie spadać. Może to spowodować (szczególnie pod koniec życia opcji) sytuacje, kiedy indeks wzrośnie o 76pkt, a opcja ATM jedynie o 30 pkt – patrz sesja z 11 marca i opcja OW20C8290.

Cena opcji jest również uzależniona od zmienności instrumentu bazowego. Możemy więc mieć sytuacje, że opcja ATM (z ceną wykonania równą lub bliską wartości indeksu) na 90 dni do wygaśnięcia będzie raz kosztować 70 pkt (np. wrzesień 2005), a innym razem 190 (np. grudzień 2007).

Pomijając wpływ stopy wolnej od ryzyka oraz dywidendy, które również oddziaływują na cenę opcji (czynniki zyskują na znaczeniu w okresach gwałtownych zmian stóp procentowych), warto sobie uzmysłowić, że kupując opcję, płacimy za coś więcej niż tylko różnicę pomiędzy wartością indeksu i ceną wykonania.

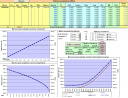

Może się okazać, że rynek w ciągu życia opcji poruszy się w naszą stronę, a my nie będziemy w stanie na tym zarobić. Aby lepiej uzmysłowić sobie jak bardzo cena naszej opcji będzie się zmieniać pod wpływem zmienności i czasu do wygaśnięcia, proponuję krótkie ćwiczenia z arkuszem Symulacja. Wystarczy wybrać nazwę opcji i zmieniać parametry poziomu zmienności implikowanej i czasu.

Jak widać kupno opcji nie musi być idealnym instrumentem do gry kierunkowej. Może się okazać, że zakup opcji w gorących czasach (wysokiej zmienności) nie pozwoli nam zrealizować zysków, nawet jeśli poprawnie przewidzimy kierunek ruchu rynku.

Pewnym rozwiązaniem tego problemu może być tzw. spread – bull spread dla wzrostów czy bear spread dla spadków. Polega na jednoczesnym kupnie i sprzedaży opcji o różnych cenach wykonania. Przykład bull spread wykonanego na opcjach put pokazuje poniższy wykres.

W kolejnych wpisach postaram się zająć transakcjami spread oraz przedstawię przykład najprostszego „produktu strukturyzowanego” opartego na opcjach notowanych na GPW.

P.S. * Przepraszam wszystkie panie, które mogły się poczuć urażone porównaniem mojego znajomego. W gruncie rzeczy jest on miłośnikiem płci pięknej i wszelkie przejawy męskiego szowinizmu to tylko próba ukrycia tej „słabości”.

39 Komentarzy

Skomentuj mwojciechowski Anuluj pisanie odpowiedzi

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Troszkę hurraoptymistycznie nieobiektywne to.

Rozumiem że BOŚ nagania do obrotu opcjami, ale może lepiej by było otworzyć własny departament animacji z rozsądniejszymi spreadami? To byłby bodziec!

Hmmm. Przykro mi, że zauważyłeś gdzieś w tym tekście brak obiektywizmu.

Przedstawiłem obydwie strony medalu (pozytywy i negatywy inwestowania w „długą” stronę opcji). Jeśli coś istotnego pominąłem to czekam na konkretniejsze komentarze. Chętnie dopiszę suplement.

Do uruchomienia animatora na opcjach potrzeba:

– ludzi do animacji, księgowości oraz nadzoru,

– drogiego oprogramowania do zarządzania portfelem opcji.

Jest to moim zdaniem inwestycja przekraczająca możliwości samodzielnego polskiego biura maklerskiego. Dotychczasowi animatorzy robią to w ramach grup kapitałowych, korzystając z pomocy departamentów skarbu banków.

Michale, jeśli opcje są takie piękne, to dlaczego ludzie spekulują na kontraktach? Przecież dzięki kontroli ryzyka opcje biją kontrakty na głowę!

ja takie male pytanie,wg pana -jaki sens widzi gpw wprowadzajac serie wrzesniowa i grudniowa gdzie teraz nie ma tam prawie zadnego obrotu i animatora a jak byl kiedys to premie i spredy byly bardzo duze wrecz kosmiczne,zreszta na obecnych seriach tez jest czasami nielepiej przy duzych wachnieciach rynku czesto ciezko zamnkac pozycje,nielepiej byloby zrobic powiedzmy opcje na 3-4 akcje duzych spolek z wig 20 ?

Tam w przykładzie powinno byc napisane opcje put a nie opcje call.Wtedy przy WIG20=2868pkt opcja put3000 miała by wartosc wewnetrzna 132pkt.Poza tym nie na cene opcji wpływa tez delta opcji ale nie bede o tym mowił bo to skomplikowana sprawa a ci co to czytaja w wiekszosci i tak nic nie wiedza o opcjach wiec wiedzy im nie przybedzie.

Panie Michale, długo trzeba byłoby się rozwodzić. To co Pan pisze w ogólności może nawet jest i prawdą, ale nie jeśli chodzi o nasze realia. 9,90 jako śmiesznie niska to już naprawdę nieobiektywne zagranie.

Wyobraźmy sobie, że robimy jakiegoś podstawowego spreada ATM z różnicą jednego kroku. Wg. uczciwej wyceny powinien kosztować 500zł. Tymczasem kosztuje 20zł za otwarcie, 20zł za zamknięcie spread animatora, powiedzmy że się mieścimy w 5 pkt (naprawdę optymistyczne!). Wychodzi nam 410 zysk vs 590 strata przy rozkładzie 50/50. Oczywiście może Pan nas karmić historiami o nieograniczonych zyskach (np. o takich co kupili śmieci po 2 pkt. dzień przed bessą i na każdej zarobili po 1000%), ale generalnie rynek jest mało przyjazny.

Cytuję: "prosty w użyciu, niewymagający wiedzy wehikuł do zarabiania łatwych pieniędzy." To naprawdę brzmi jak reklama funduszu MiŚ latem 2007. Jest to po prostu niefachowe.

Pomijam kwestie tak oczywiste jak absurdalne depozyty czy to, że animator nawet na opcjach daleko ITM musi jak dziad kwotować spread po 30 pkt mimo że deltę 1 może zamknąć kontraktem.

@All

W szkole strasznie nie lubiłem pytań: „Co autor wiersza miał na myśli”. W związku z tym, że wpisy w blogu rządzą się jednak trochę innymi prawami to postaram się rozłożyć mój tekst na czynniki pierwsze 😉

Tekst jest zapisem rozumowania jaki przeszedłem poznając opcje. W skrócie można powiedzieć: od euforii do rzeczywistości. Dlatego napisałem na początku o zaletach, żeby później wylać wiadro zimnej wody pisząc o wadach. Wygląda na to, że nie zauważyliście wiadra 😉

Moim celem nie było „naganianie” nikogo, raczej zaintrygowanie. Nie jestem sprzedawcą, zależy mi raczej na tym by jak najwięcej ludzi chociaż spróbowało przyjrzeć się temu instrumentowi, zamiast narzekać, że jest zbyt trudny, nawet bez spojrzenia. Dlatego piszę o rzeczach podstawowych, żeby nie zniechęcić tych początkujących.

Odpowiadając na Wasze spostrzeżenia:

@ Wojtek S.

Dlaczego ludzie wybierają samochody, które rozwijają szalone prędkości skoro można wybrać dużo bardziej bezpieczne? ;))

@marcin

Nie widzę sensu wprowadzania opcji bez animatora. GPW tłumaczy się, że odebrała zapotrzebowanie na dłuższe serie od rynku.

Opcje na akcje bez krótkiej sprzedaży to porażka – żaden animator się nie podejmie działania na nich.

@pijany giełdowiec

Dzięki za wskazania błędu – poprawiłem na opcję ITM.

Rozumiem, że swoją wiedzę chcesz zachować dla siebie, żeby na niej zarobić. Tylko po co się tym chwalisz? Wiem ale nie powiem???

@TomekB

Prowizja 9,90 jest maksymalną w przedziale 1,5-9,90 zł. Do swojego przykładu mógłbyś podać kupno OTM za 1 pkt i wtedy prowizja wyjdzie Ci 10% wartości opcji. Ja bym wtedy podał przykład opcji ITM, której wartość wynosi kilka tysięcy złotych i prowizja będzie śmiesznie mała.

I to jest piękne w opcjach, że można na nie spojrzeć z różnych stron.

Pisałem o niskich prowizjach w porównaniu do rynku kontraktów czy akcji. Poza tym porównując je ze spreadem animatora (to Wasze argumenty 😉

nie przeszkadzają w zyskownych transakcjach.

Co do „reklamy”. Dodałem do Twojego cytatu słowo „wydawałoby się”. Sam nie lubię jak ktoś mi przedstawia produkt z samymi zaletami. Dlatego dziwię się, że nie zauważyliście wad o których napisałem. ;( Będę to brał pod uwagę przy następnych tekstach.

Nie pomijaj absurdalnych depozytów. To miejsce jest m.in. po to, żeby poznać Wasze opinie. Jeśli coś przeszkadza, a da się to zmienić to trzeba to zrobić.

Na koniec taka propozycja. Gdybyście mieli uwagi, pytania dot. działania animatora na opcjach to piszcie. Być może uda mi się przedstawić je odpowiednim osobom i poprosić o komentarz.

dlaczego 10min przed koncem sesji oferty animatora znikaja,i jak wtedy zamknac pozycje majac np kilkadziesiat opcji w niektorych momentach jest puste okienko,albo przy wiekszych wachnieciach rynku nagle okazuje sie ze nie ma jak wyjsc bo spred robi sie ogromny,ja w sumie chyba przejde na opcje w xtb na wig20 tam chodzi automat i jest staly spred i w sumie mozna wejsc i wyjsc bez problemu ,ten animator dziala bardzo chaotycznie na gpw i porusza sie malymi ofertami rzedu 10 – 5 opcji,to jak w kluczowych momentach powiedzmy kupic lub sprzedac 50-100 opcji

Wcale nie zachowuje tej wiedzy dla siebie,poprostu nie mam czasu bo to duzo pisania a każdy zainteresowany zawsze może wejsc na strone GPW i sie dowiedziec.Poza tym jesli chodzi o delte opcji to jest to wiedza ogolnodostepna i kazdy zainteresowany może sie dowiedziec,nie jest to żadna tajemnica.Tajemnice można miec jedynie jesli chodzi o AT,AF albo strategie inwestycyjne.Wg mnie najlepiej isc na jakies szkolenie.Ja np. nie majac pojecia o opcjach poszedłem raz na szkolenie GPW tak z ciekawosci tam mnie to wkreciło że po tygodniu załozyłem rachunek i zaczałem grac od razu na opcjach.Jak bede miał wiecej czasu to pewnie sie udziele na tym forum nt.opcji.

@marcin

Wydaje mi się, że już raz Ci to pisałem ale chętnie powtórzę. Na GPW animatorzy korzystają również z automatów. Nikt przecież nie będzie przestawiał kilkudziesięciu ofert na wszystkich strike’ach. Automaty są podłączone do oprogramowania portfelowego, które wylicza wartość opcji i pilnuje ryzyka całego portfela. Każdy z animatorów ma ustawione limity ryzyka (najprawdopodobniej na gammie), więc jeśli z tabeli znikają oferty oznacza to, że animator wyczerpał swój limit na dzień. Nie wierzę w to, że jakikolwiek broker OTC jest w stanie utrzymywać stałe spready na opcjach, niezależnie od sytuacji na rynku i obrotu. Chyba, że są to spready informacyjne bo nikt przeciwko niemu nie gra.

@pg

Co do delty to nie chcę sie czepiać ale gdybyśmy trzymali się konkretnych zapisów to wycena opcji zależy od kursu instrumentu bazowego, a delta jest to wielkość zmiany ceny opcji w zależności od ceny instrumentu bazowego więcej nt. http://bossa.pl/edukacja/opcje/greeks/

Cieszy mnie, że zachęcasz ludzi do szkolenia. Przy okazji, jeśli będziecie mieli jakieś propozycje dot. takich szkoleń (co szczególnie Was interesuje w tym temacie) to również zachęcam do artykułowania swoich potrzeb 😉

Do tych co narzekają, że GPW ma skandalicznie mały obrót na opcjach. Zgadza się, że tak jest, ale kto wam broni grać za granicą, przykładowo na EuroNext?

Bez przesady,nie jest tak zle.Ja akurat nie miałem wiekszych problemow.Ale dla wiekszych inwestorow moze byc to kłopot przy dużej liczbie opcji.Tak czy inaczej jak trafnie sie przewidzi zmiany indeksu to te kilka punktow nie ma wiekszego znaczenia,moze troche mniej zarobisz.Przy zysku rzędu 100-200% te kilka % spreadu nie ma wiekszego znaczenia.

Jesli chodzi o strategie to powiem że ja akurat patrze na opcje ktore zamierzam kupic ale z roznymi cenami wykonania i patrze na różnice pomiedzy nimi i oceniam ktore opcje sa niedowartosciowane wzgledem innych.Zwracam, tez uwage na tym jaki jest stosunek zysku do straty przy ruchu o 100pkt.Dla mnie optymalny wskaznik to powyzej 1,5 i opcje nie moga byc mocno OTM bo szybko traca na wartosci czasowej.Oczywiscie ta metode stosuje tylko wtedy gdy do wygasniecia pozostało co najmniej miesiac zeby w ciagu tygodnia opcja nie straciła zbytnio na wartosci czasowej bo najszybciej traca opcje blisko wygasniecia.

Dla przykładu opcje i premie.Przyjmijmy ze WIG20=2920pkt

OW20C8300 156

OW20C8290 100

OW20C8280 60

OW20C8270 36

W tym przypadku wybieram opcje call2800 bo ma najkorzystniejszy wskaznik bo jezeli indeks wzrosnie w danym tygodniu to zarobie 40pkt a jezeli spadnie o 100pkt to strace 24pkt czyli wskaznik Z/S(zysk/strata) wynosi 1,67.Dla opcji call 2900 wynosi on 1,4.

Sorry za pomyłke ceny wykonania powinny byc na odwrot.Napisze jeszcze raz.Przyjmijmy ze WIG20=2780pkt

OW20C8270 156

OW20C280 100

OW20C290 60

OW20C300 36

Wybiaramy wtedy opcje call2900 ze wskaznikiem 1,67.

Ja bym się zastanowił, czy nie zmienić nazewnictwa opcji, żeby była większa różnica w nazewnictwie między callami i putami, tak na pierwszy rzut oka wszystko sie zlewa, jak jest tak dużo opcji – gdyby była dodatkowa literka C albo P byłoby chyba łatwiej rozróżniać

Nie widze takiej potrzeby uwazam że te kilka liter nie jest zbyt trudno zapamietac.U nas i tak jest łatwo bo co 3 miesiace wygasaja a np.w USA co miesiac czyli tam w ciagu roku jest 12 opcji call i 12 put czyli 24 litery do zapamietania.U nas tylko 8.

Acha tamte premie opcyjne co sa powyzej wziałem z głowy ale nie odbiegaja od rzeczywistych wycen na ok miesiac przed wygasnieciem.

nazewnictwo opcji – to rzecz o ktorej pisal juz Michal. I rzecz, o ktorej jak tylko moge pytam ludzi z GPW – dlaczego?!!!.

I nie chodzi o to, zeby bylo latwo czy trudno zapamietac, jak sugeruje pijany giełdowiec. Chodzi o to, zeby zminimalizowac ryzyko pomylki.

A im bardziej zlozona nazwa tym ono wieksze

Swoja droga prosze wejsc na strony www najwiekszych gield swiatowych i znalezc mi taka, ktora podaje notowania z symbolami a nie w prostym schemacie „strike, miesiac, rodzaj”

@pijanyg

Trzymając się Twojego przykładu:

Przyjmijmy ze WIG20=2780pkt

OW20C290 60

Nie bardzo rozumiem dlaczego jeśli WIG20 spadnie 100 pkt to ta opcja ma stracić tylko 24 pkt?

Wklepałem do arkusza nastepujące dane:

WIG20 2780 (data 2008-02-20, zmienność 35%)

wycena wychodzi 65,61

Później zmieniłem WIG20 na 2680 i datę na 2008-02-27

wycena tej opcji wychodzi 24,79

przy WIG20 na 2880 i data 2008-02-27

wycena skacze na 93

Jak dla mnie zysk/ryzyko wynosi więc: 27,4/40,8 czyli 0,675

Opcja jest jak kobieta – trafne porównanie Pańskiego znajomego i wydaje mi się, że nikt nie dopatruje się złośliwości. Przecież nie chodziło mu o to, że w opcja w miarę upływu czasu traci swoją wartość, czasami można ja wystawić, ale zdecydowana większość korzysta z jej zalet dlatego, że ma pieniądze. To by dopiero był branżowy szowinizm w najgorszym wydaniu ;-).

Jeśli ktoś, mimo zamierzeń autora, potraktował zbyt poważnie to porównanie, to dodajmy, że dzięki wyborowi właściwej opcji będziemy szczęśliwi, bez względu na okoliczności i przetrwamy bezpiecznie trudne czasy ;-).

pozdrawiam

@ukituki; Opcja ma to do siebie, ze można zrezygować z jej wykonania, nawet jeśli jest „in the money”, spróbuj zrobić to samo z z kobietą, bardzo szybko, albo jeszcze szybciej będziesz „out of the money” 🙂

odp dla m wojciechowski

Obliczyłes to pewnie korzystajac z arkusza wyceny opcji.Tyle że nie zawsze inwestorzy tak samo je wyceniaja.Metoda Blacka Scholesa jest w oparciu załozen ze rynek działa efektywnie a nie zawsze tak jest a prawdopobienstwo spadku i wzrostu jest takie same,na giełdzie tak nie jest.Poza tym zmiennosc wynosi z tego co pamietam 31% a nie 35%.Poza tym ja to dałem dla przykładu zeby opisac swoja strategie.

Podam w takim razie prawdziwe dane przy ktorych ostatnio kupowałem opcje(ok 3 tygodnie temu)

WIG20=3120

OW20O8300 75

OW20O8290 42

OW20O8280 27

OW20O8270 17

Wtedy kupiłem OW20O8290 za 42pkt.Wskaznik zysk/ryzyko wyniósł 2,2

@pijany

OK są różne modele wyceny. Mnie raczej chodziło o to w jaki sposób liczysz wsk zysk/ryzyko. Z czego wynika te 2,2.

Czy ja dobrze zrozumiałem, że jest to różnica pomiędzy opcjami z wyższym i niższym strike (ceną wykonania)?

liczy to tak

75-42=33

42-27=15

33/15=2.2

pzdr

Zgadza sie.Oczywiscie mam tez swoje reguły nigdy nie kupuje opcji mocno OTM nawet jesli zysk/ryzyko jest wysokie.

Opcyk to dobrze zrozumiał.To jest moja metoda wyboru opcji.Postanowiłem sie tym podzielic z innymi.W ten sosob okreslam ktora opcja jest niedowartoscowana wzgledem innych.Oczywiscie nie oznacza to ze nawet ta opcja nie jest przewartosciowana w stosunku do modelu wyceny opcji.Ja tylko w ten sposob wybieram opcje,która kupuje.

@pg. Ten wskaznik zysk/ryzyko, rownie dobrze mozna by nazwac wskaznikiem MACD, bo z MACD też nie ma nic wspólnego :).

A na poważnie, to narażasz się na błędne decyzje, gdy na sąsiednich seriach bardziej cofną się lub bardziej pójdą do przodu oferty. Do takich rzeczy wystarczy policzyć zmienność implikowaną i masz obiektywną ocenę czy coś jest przewartościowane czy niedowartościowane bez względu na to co się dzieję na innych seriach. Z niej też pewnie wyjdzie, że o290 było najlepszym wyborem, ale nie chce mi się sprawdzac:)

Jak ja rozumiem pijanego gieldowca pomija on tutaj kwestie czy opcje sa przewartosciowane czy niedowartosciowane tylko podaje sposob kupna opcji gdy juz sie zdecydowal i wybiera dla siebie najbardziej oplacalne (powiedzmy efektywne) . To nie ma nic wspolnego z wartoscia opcji i zmiennoscia implikowana . Inna sprawa , ze nie powinien tego nazywac zysk/ryzyko. pzdr

Co nie ma nic wspólnego z wartością opcji i zmiennością? Wybór opcji? To z czym w takim razie ma :)?

Co to znaczy wg. Ciebie że opcje są opłacalne czy też efektywne, bo się trochę gubię w tych abstrakcyjnych sformułowaniach…

Oczywiscie ta metoda ma swoje wady.1 z nich jest to że nie powinno sie jej stosowac blisko wygasniecia(chyba że przewidujemy silny ruch).Wtedy najlepsze mogą sie okazac opcje mocno OTM.Myśle że najlepiej ja stosowac gdy do wygasniecia pozostaje wiecej niz miesiac wtedy nawet przy ruchu przeciwnym do przewidywanego strata nie bedzie duża(oczywiscie przy niezbyt silnym ruchu).Natomiast przy braku ruchu może sie okazac że mimo upływu czasu zarobimy bo inwestorzy zauważą że ta opcja jest niedoszacowana.

Do rozy

Skoro uwazasz że ta opcja,którą wtedy wybrałem była najlepsza nawet wg innej metody to przecież ta moja metoda nie jest chyba zła skoro wskazała najlepsza opcje.Zreszta najwazniejsze ża opcja dała zarobic.Oczywiscie jest mozliwe ze na siasidnich seriach ceny cofna sie % bardziej ale prawdopodobienstwo takiego scenariuszu jest o wiele mniejsze niż jakbym wybrał opcje z niższym wskaznikiem.

nie mówię, że metoda jest zła, tylko że … czasem nie będzie działać 🙂 A ‚czasem’ robi wielkią różnicę.

a opcja była najlepsza w danym momencie, co nie znaczy, że była najlepsza obiektywnie – a tego bez zmienności już za chiny nie ocenisz. Jeśli głównie kupujesz puty, zmienność po prostu musisz obserwować. Teraz dla putów masz średnio jakieś 40%. Jak zacznie siadać, a w końcu zacznie, a ty będziesz miał portfel wypchany dlugimi pozycjami, to napewno uda ci się uniknąć płacenia podatku w przyszłym roku, być może nawet jak będą spadki.

Plus dla ciebie ze szukasz własnych dróg, ale standardowe narzędzia też trzeba poznać.

Ale ja juz wczesniej zamknąłem pozycje z zyskiem wiec nie ma o czym mówic,aktualnie brak pozycji.Poza tym nie kupuje tylko putów,zajmuje pozycje tylko wtedy gdy jestem pewny kierunku.To czy biore puta czy calla zależy wyłącznie od analizy technicznej.

rzeczywiście, fakt że jesteś pewny kierunku, całkowicie zmienia postać rzeczy 🙂

Cieszę się że wypłynął temat opcji. Jeżeli miałbym dorzucić swoje trzy grosze to przede wszystkim miałbym zastrzeżenia do wymaganego depozytu. Powyżej 1000 PLN na opcję wartą kilka punktów to naprawdę przesada. Weźmy np. ow20f8410 jej wartość jest groszowa, prawdopodobieństwo wykonania (dam sobie rękę uciąć) żadne. Utrzymanie depozytu przez 3 miesiące, porównując do stopy wolnej od oprocentowania czyni tą inwestycję zupełnie bez sensu. To jest skrajny przypadek, ale w zasadzie wszystkie nisko wycenione opcje mają wygórowane wymogi depozytu.

A odnośnie strategii, z reguły korzysta się przy wycenie opcji z modelu. Udostępniony arkusz jest b. pomocny. Spróbowałem natomiast wycenić opcje ignorując jakiekolwiek modele, biorąc pod uwagę jedynie dane historyczne w20, obliczając "sprawiedliwą cenę" dającą zerowy bilans. Np. dla opcji na 25 dni przed wygaśnięciem brałem pod uwagę dzień po dniu wszystkie 25 dniowe stopy zwrotu indeksu. Taki prosty skrypt dał w wielu wypadkach ceny różniące się od modelowych, jednak ogółem wyniki wydawały się być w miarę zbieżne z modelowymi. Zastanawiam się na ile można polegać na tego rodzaju analizie, byłbym wdzięczny za uwagi od osób z doświadczeniem.

@pijany

Obawiam się, że Twoja metoda zakłada liniowy model wyceny opcji – różnica między strike’ami powinna być równa. Moim zdaniem jest to błędne założenie więc opieranie się o tego rodzaju wyliczenia może być szkodliwe dla Twojego portfela w dłuższej perspektywie.

@HDK

Model Portfelowej Kalkulacji Ryzyka przyjęty przez KDPW jest daleki od doskonałości – pisząc bardzo delikatnie 😉 Ja kiedyś miałem pozycje całkowicie bezpieczną (free lunch) od której musiałem płacić depozyt wyższy niż od gołej pozycji kontraktowej.

Rozmawiałem z KDPW i uzyskałem informacje, że przygotowywane jest przejście na model SPAN używany przez CBOE.

Póki co musimy z tym żyć i uwzględniać przy planowaniu strategii – mam już szkic kolejnego wpisu dot. specyficznego ryzyka związanego z gwałtownym wzrostem depo, który może wyzerować rachunek.

Co do Twojej metody. Nie wiem czy zrozumiałem ją poprawnie. Zakładam, że przeprowadziłeś badania statystyczne dot. 25 dniowych stóp zwrotu z WIG20 (na przestrzeni całej historii czy brałeś tylko okresy przed wygaśnięciem?) i dostałeś informacje o prawdopodobieństwie zakresu ruchu indeksu w takim okresie.

Na tej podstawie sprawdzasz jaka jest szansa na ruch indeksu i czy warto zapłacić za to tyle na ile jest wyceniona opcja?

Mi się takie podejście podoba – ma moim zdaniem uzasadnienie. Pod warunkiem, że pamięta się przede wszystkim o niestacjonarności procesu (rynek zmienia się cały czas i to, że w historii do tej pory nigdy rynek nie spadł 20% w ciągu 2 dni nie oznacza, że tak się nie stanie w przyszłym tygodniu 😉 – puk, puk,

Jest jeszcze parę innych praktycznych problemów (związanych bezpośrednio z tradingiem), o których będę starał się pisać.

Chyba, że Ty masz ochotę napisać szerszy tekst o metodzie, którą używasz? Może być oczywiście bez nadmiernych szczegółów, żeby nie zdradzać własnego know how 😉 Albo przedstawienie wyników badań statystycznych dot. stóp zwrotu WIG20.

Metoda polegała na uwzględnieniu dokładnie wszystkich stóp zwrotu z przykładowych 25 dni. Czyli parametrem w kodzie do amibrokera będzie stosunek (bo oczywiście w procentach) C do Ref(C,-25). Jeżeli jest większy niż różnica między ceną obecną a ceną wykonania opcji (w procentach), dodaję różnicę wartość do ciągu zmiennych x, jeżeli nie, przyjmuję 0. Na koniec oczywiście można policzyć średnią wszystkich wartości zmiennej x i będzie ona "uczciwą" wyceną opcji w procentach obecnej wartości indeksu.

Oczywiście – dane historyczne nie są dowodem zachowania indeksów w przyszłości, ale modele wyceny opcji przecież też bazują na pewnych obserwacjach. Ważne też jaki zakres danych przyjmiemy. Mam dwie bazy (godzinową i dzienną). Jedną od ok 2001 r. drugą chyba od 1994. Jak można się domyśleć, baza uwzględniająca większą zmienność między 1994 a 2001 będzie wyceniała opcje wyżej. Sądzę że im bardziej skrajne wyniki analizujemy tym większy margines błędu trzeba założyć. Jeżeli faktycznie analizujemy szansę na 20% ruchu w dwa dni to wydaje mi się że jest to zjawisko tak rzadkie że trudno je w jakikolwiek sposób prognozować, jeżeli się zdarzy to zaskoczy każdego.

Na podstawie takiej "empirycznej" analizy można też liczyć deltę czy wpływ czasu na wart. opcji. Trudno mi powiedzieć na ile użyteczne są te pomysły, ale jeżeli komuś pomogą – polecam.

Mam prośbę, byOsoby Bardziej Kompatybilne wyjaśniły te rozbieżności dotyczące OW20R8280

Według NOL3

Close = kurs ostatni 127

Kurs odn 108.10

Bid/Ask 98 120

Według tabeli w GGP z 29.03.2008

Close = kurs ostatni 127

Kurs odn 106.60 (skąd ?)

Zgodnie z arkuszem opcyjnym opcje_strat_NOL3 (dla WIG20 2977.82) na dzień 28-03-2008

Bid/Ask 109 (skąd ?)

Last 127 (OK)

Wycena 130.04

Delta -0.3133

Zm. impl. 39.87%

Wskaźniki dla opcji ze strony GPW

http://www.gpw.pl/zrodla/gpw/spws/spws1/opcwnapl.html (pozycja 81)

Delta -0.3567

Zm. impl. 30.57%

Obie wartości inne niz w arkuszu!

Wyjaśniłem już sobie, że kurs odn z GGP dotyczy następnej sesji i jest równy wycenie na dzień 28.03.2008 zgodnej z modelem BS dla zmiennośco KDPW. Wartośc kursu odn. w NOL równa 108.10 to wartość takiej samej wyceny dokonanej po zamknięcu sesji w dniu 27.03 na potrzeby sesji w dniu 28.03.

Niestety dalej nie wiem skąd pochodzą różnice dla delta i zm impl.

Pozwalam sobie tutaj na ten monodram w nadziei, iz ktoś Kompatybilny skoryguje mnie w razie pomyłki.

@HDK

Sam staram się stosować podobne analizy. Ważne, że zdajesz sobie sprawę, że tego rodzaju empiryczne badanie nie daje Ci 100% pewności.

Całość opiera się na tendencji powrotu zmienności do średniej. Warto by jeszcze policzyć, czy te 25 dni to wystarczający okres na tego rodzaju proces.

@piotrk

Kurs odniesienia wyjaśniłeś b. dobrze 😉

Bid/Ask 109 w arkuszu to połowa odległości pomiędzy ofertą kupna i sprzedaży (98 120)/2 = 109

Delta i zmienność implikowana jest liczona dla różnych kursów. W arkuszu w zakładce Wycena liczona jest IV dla wartości środkowej (połowa odległości pomiędzy bid i ask) oraz dla kursów z D-1. W zakładce Parytet masz liczone IV oddzielnie dla bid, oddzielnie dla ask.

Więcej info nt. arkusza:

http://bossa.pl/edukacja/opcje/narzedzia/

Podejrzewam, że GPW liczy to dla close.

Pingback: Blogi bossa.pl » Blog Archive » Łyk statystyk cz. 2