W poprzednim tekście przedstawiłem badanie, którego autorzy próbowali ustalić czy poprzednie doświadczenia inwestora z konkretną spółką wpływają na podejmowane w przyszłości decyzje inwestycyjne dotyczące tej spółki.

W dużym skrócie: autorzy badania wskazali, że inwestorzy chętnie kupują akcje spółek, na których w przeszłości zarobili a których kurs spadł po zamknięciu pozycji (mogą kupić taniej niż sprzedali). Inwestorzy unikają natomiast kupowania akcji spółek, na których akcjach stracili. Tak jakby się na tych spółkach sparzyli i później dmuchali na zimne.

Powyższą tendencję można rozpatrywać w dwóch aspektach. Autorzy badania skupili się na aspekcie emocjonalnym i argumentowali, że opisana tendencja wynika z tego, że inwestorzy poświęcają wiele uwagi dbaniu o swój emocjonalny komfort na rynku. Drugi aspekt dotyczy procesu uczenia się i sprowadza się do pytania: ile tak naprawdę możemy się nauczyć z naszych doświadczeń inwestycyjnych?

Wielokrotnie podkreślaliśmy na Blogach Bossy, że ze względu na losowość na rynku akcyjnym występuje oderwanie efektu od włożonego wysiłku (i jakości tego wysiłku)W efekcie proces uczenia się na rynku akcyjnym jest bardzo utrudniony. Powyższe zastrzeżenia dotyczą więc przede wszystkim wykorzystywania wyniku inwestycyjnego (a więc tego czy na jakiejś pozycji zarobiliśmy czy straciliśmy) w podejmowaniu decyzji w przyszłości.

Zilustruję to bardzo mocno uproszczonym przykładem. Inwestor kupił spółkę gamingową na kilka tygodni przed premierą ważnej gry. Premiera okazała się sukcesem. Pozycja przyniosła spory zysk. Jak duże znaczenie dla przyszłych decyzji inwestycyjnych powinno mieć to doświadczenie? Jak ocenilibyśmy inwestora, który oparłby na nim swoją strategię inwestycyjną i od tego czasu kupował spółki gamingowe na kilka tygodni przed ważną premierą? Większość z nas oceniłaby, że taki inwestor zdecydowanie zbyt dużą wagę przykłada do tego doświadczenia inwestycyjnego.

Można nawet zadać pytanie: czy inwestorzy naprawdę wykorzystują w ten sposób swoje doświadczenia inwestycyjne? Istnieją przesłanki by tak sądzić. Znalazłem wiekowe (pochodzące z 2007 roku) badanie, które jest taką przesłanką. Markku Kaustia i Samuli Knüpfer przeanalizowali cały fiński rynek IPO w latach 1995-2000 i postawę 183 000 fińskich indywidualnych inwestorów na tym segmencie rynku. Łącznie zbadali 57 pierwotnych ofert publicznych. Badanie nosi tytuł: Do investors overweight personal experience? Evidence from IPO subscriptions (Czy inwestorzy przeceniają indywidualne doświadczenia? Wnioski z subskrypcji ofert pierwotnych)

Kaustia i Knüpfer stwierdzili, że osobiste doświadczenia inwestora z IPO (to czy na nim zarobił czy stracił) są istotną przesłanką określającą czy inwestor wziął udział w kolejnych ofertach publicznych.

Autorzy wyodrębnili także pary gorących (zyskownych) i zimnych (stratnych) IPO przeprowadzonych mniej więcej w tym samym czasie (przeciętna różnica stóp zwrotu w takiej parze to 42 punkty procentowe). Zbadali zachowanie inwestorów, dla których gorące lub zimne IPO było pierwszym, w którym wzięli udział. Co się okazało? Dwukrotnie wyższy odsetek inwestorów, którzy rozpoczęli przygodę z ofertami publicznymi od gorącego IPO zapisywał się na kolejną ofertę niż w przypadku inwestorów, którzy znajomość z ofertami publicznymi zaczęli od straty. Co więcej, ten efekt utrzymywał się nawet na kolejnych ofertach publicznych, nie tylko na pierwszej subskrypcji po gorącym/zimnym IPO.

Jak wyglądała użyta przez badaczy baza danych? Wywodzi się z fińskiego rejestru akcjonariuszy. Dane o IPO pochodzą z prospektów emisyjnych i informacji fińskiej giełdy. W badanym okresie przeciętny inwestor wziął udział w dwóch ofertach. Przeciętna kwota alokacji to 1 700 euro. Przeciętny portfel inwestycyjny ma wartość 65 000 euro (ale mediana była na poziomie 9 000 euro). Przeciętny debiut był na 22% plusie (ale mediana to tylko 2,8%). Przeciętna liczba inwestorów to 7,8 tysiąca subskrybentów IPO. Proszę zwrócić uwagę, że okres badania obejmuje bańkę internetową.

Autorzy wzięli w badaniu pod uwagę cechy IPO inne niż stopa zwrotu (wielkość oferty, zasięg medialny oferty, etc). Stopę zwrotu liczyli od ceny emisyjnej do pierwszego dnia notowań. Jest to spore uproszczenie bo nie liczyli stopy zwrotu zrealizowanej przez inwestorów (nie zbadali kiedy sprzedano akcje z IPO). Innym uproszczeniem było pominięcie redukcji w zapisach.

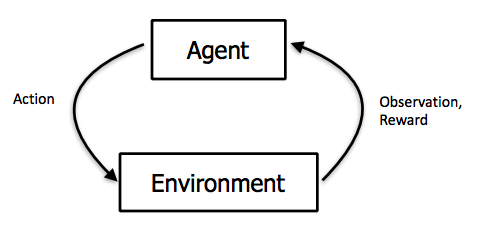

Przedstawione wyżej badanie ma wiele ograniczeń. Wnioski z analizy potwierdzają jednak obserwację postaw wielu inwestorów (na przykład na podstawie wpisów na forach giełdowych) a nawet obserwację naszych własnych zachowań, zwłaszcza z początkowego okresu aktywnego inwestowania. Wielu inwestorów wykorzystuje swoje własne, pojedyncze doświadczenia inwestycyjne: powtarzają działania, które przyniosły im zyski, unikają działań, które przyniosły im straty. Kaustia i Knüpfer rozpatrują takie podejście w kontekście uczenia wzmocnionego (uczenia ze wzmocnieniem). Tak wygląda najprostsza z możliwych ilustracja tego procesu:

Problem z takim podejściem w przypadku inwestowania jest oczywisty. Nasze pojedyncze doświadczenia inwestycyjne mogą w niewielkim stopniu odzwierciedlać rzeczywistą atrakcyjność inwestycyjną danej strategii, branży czy klasy aktywów. Tymczasem wielu inwestorów może przyznać, że pierwsze doświadczenia inwestycyjne (np. pierwsza inwestycja na rynku akcyjnym albo pierwsza inwestycja w spółkę z danej branży) na długi okres zdeterminowały ich nastawienie do całego segmentu rynku.

Moim zdaniem nie oznacza to, że inwestorzy powinni kompletnie ignorować osobiste doświadczenia inwestycyjne. Mogą one wiele nauczyć inwestorów o tym jak ich profil emocjonalny dostosowany jest do konkretnego segmentu rynku: dominującej na tym rynku zmienności, obsunięć, natężenia strumienia informacji czy polaryzacji sentymentu rynkowego.

Myślę, że dobrym przykładem będzie tutaj spekulacyjny segment małych spółek i mikro spółek. Nie wszyscy inwestorzy będą się dobrze czuli w tym segmencie rynku. Dla wielu oczywistą przeszkodą będzie wysoka zmienność: poranny wzrost o 30%-50% i zakończenie notowań na 20% spadku nie jest rzadkością w tym segmencie. Częstość silnie cenotwórczych informacji (pozytywnych i negatywnych) i powodowane przez to gwałtowne zmiany sentymentu rynkowego także mogą utrudniać wielu inwestorom skuteczne inwestowanie. Tego rodzaju informacje inwestorzy mogą wynieść tylko z własnych doświadczeń inwestycyjnych. Myślę, że to w wyniku takiego procesu wielu aktywnych inwestorów na GPW ma listę spółek, na których otwiera mniejsze niż standardowe pozycje albo które kompletnie pomija.

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.