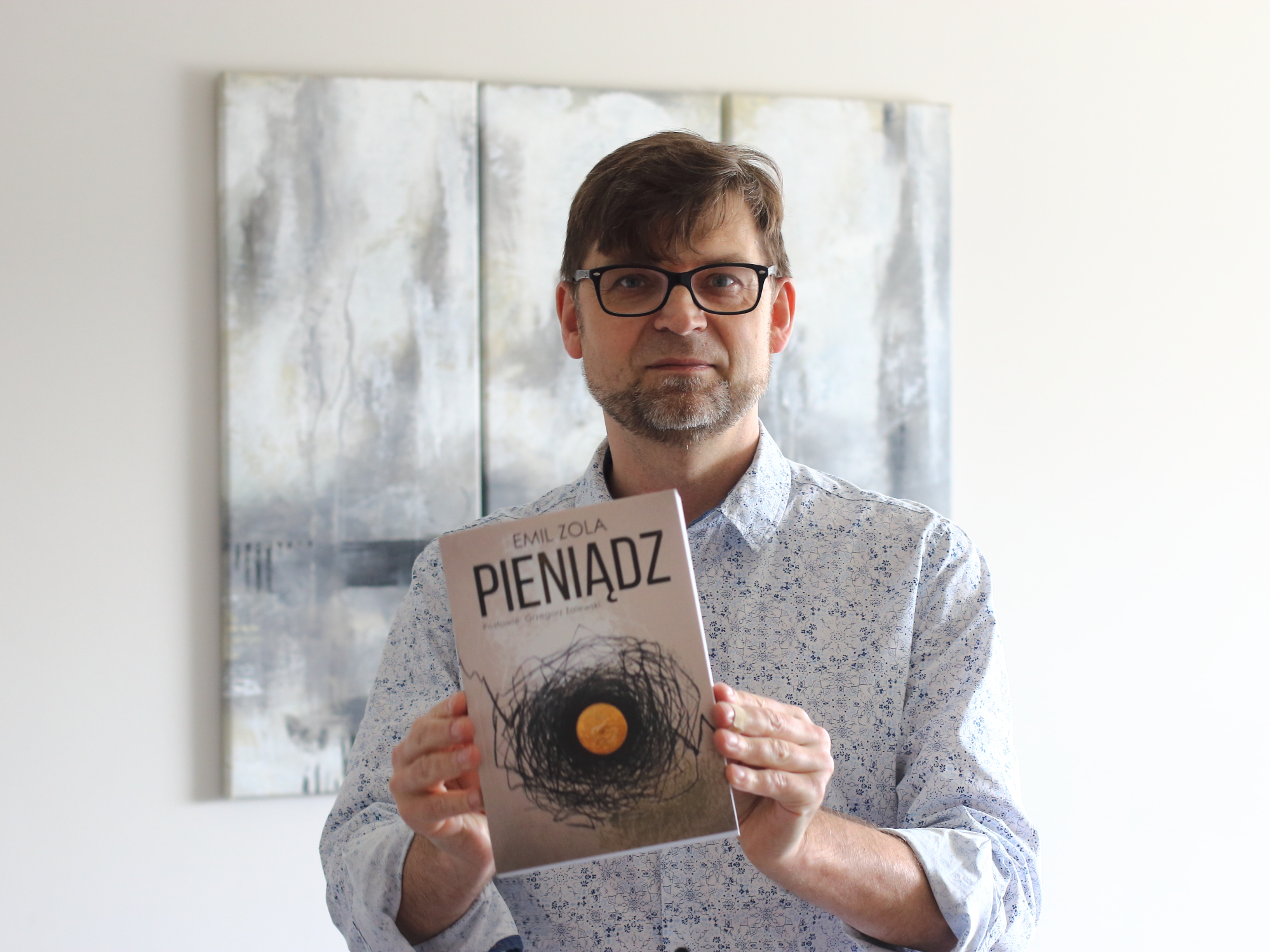

Gdy zacząłem czytać Pieniądz Emila Zoli, już po pierwszych akapitach wiedziałem, że jest to powieść wyjątkowa. Wyjątkowa przede wszystkim ze względu na swoją ponadczasowość. Choć francuski pisarz opublikował ją pod koniec XIX wieku, zaś akcję umieścił w okolicach 1865 roku, wydaje się, że niewiele od tamtego czasu zmieniło się w zachowaniach i motywacjach inwestorów giełdowych.

Już podczas pierwszej lektury zacząłem robić notatki, ponieważ uznałem, że postaci z tej książki okażą się doskonałą ilustracją do wykładu, który miałem poprowadzić w czerwcu 2021 roku w ramach dorocznej konferencji Wall-Street organizowanej przez Stowarzyszenie Inwestorów Indywidualnych.

Tytuł wykładu, który wybrałem wiele tygodni wcześniej, brzmiał: „Na rynkach zmienia się niemal wszystko. Stała jest jedna – ludzie”. Pod koniec czerwca spotkałem się z panem Tomaszem Reindlem, kuzynem profesor Haliny Suwały, która przetłumaczyła Pieniądz na język polski. Opowiadał mi on o wielkiej miłości jego zmarłej w 2016 roku kuzynki do książek, literatury francuskiej i twórczości Zoli przede wszystkim. Nie wiedząc nic o moim wykładzie, powiedział mi, że jednym z jej ulubionych stwierdzeń było: „Człowiek się nie zmienia; zmieniają się czasy, technologie, warunki, ale nie człowiek”.

Czytaj dalej >