Wyliczenia i podsumowanie porównania IKE i IKZE.

Szóste kryterium oceny – najważniejsze: Matematyka.

Zakładamy te same wysokości progów podatkowych i wypłatę w ratach, tak aby nie płacić według wyższej stawki podatkowej. Przeliczając równoważne wpłaty na IKE i IKZE wychodzi nam przewaga IKZE ok. 0,4 pkt. % rocznie. Dodatkową przewagę mogą uzyskać osoby płacące 32% podatku, a wypłacające przy 10% podatku – ok. 1,2 pkt. % rocznie. Wcześniej to kryterium wskazywało na remis. Po wprowadzeniu zmian rządowych IKZE zyskuje przewagę.

Ocena: Przewaga IKZE

Poniżej obliczenia dla 3 wariantów.

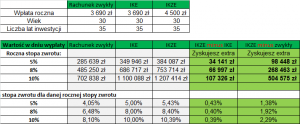

WARIANT I – podatek bieżący 18%, wyjście z IKZE w kilku ratach – podatek 18%

Wpłacający zarabia rocznie do 85,528 zł czyli miesięcznie 7,127 zł (maksymalna kwota podlegająca opodatkowaniu 18%).

Wpłata na IKZE równa jest maksymalnej tj. ok 4.500 zł

Wpłata na IKE jest odpowiednikiem wpłaty na IKZE po uwzględnieniu podatku dochodowego = 4.500 x (1-18%) = 3.690 zł.

WNIOSKI:

W przypadku zmiany progów podatkowych w przyszłości, stopy zwrotu z IKE i IKZE nie będą równe.

Stopa zwrotu na rachunku IKZE jest znacznie wyższa od realizowanej na rachunku zwykłym, dzięki odliczeniu od podatku dochodowego i dzięki niższemu (10%) podatkowi od wypłaty z IKZE ( łącznie od podatku od dochodów finansowych i dochodowego).

Stopa zwrotu na rachunku IKZE jest znacznie wyższa od stopy zwrotu realizowanej na rachunku IKE dzięki różnicy w podatku dochodowym 18 % i podatku dochodowym od wypłaty z IKZE 10 %

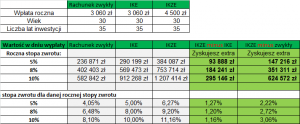

WARIANT II – podatek bieżący 32%, wyjście z IKZE w kilku ratach – podatek 10%

Wpłacający płaci podatki według stawki 32% , kwotę zainwestowaną na IKZE 4.500 zł może odliczyć od podstawy opodatkowaniania według tej stawki.

Wpłata na IKE i rachunek zwykły jest odpowiednikiem wpłaty na IKZE po uwzględnieniu podatku dochodowego = 4 500 x (1-32%) = 3 060 zł.

WNIOSKI:

Wyższa stopa podatku bieżącego powoduje wyższe korzyści podatkowe w przypadku wypłaty sumy zgromadzonej na IKZE w ratach.

Stopa zwrotu na rachunku IKZE jest znacznie wyższa od stopy zwrotu realizowanej na rachunku zwykłym dzięki odliczeniu od podatku dochodowego i dzięki niższemu (10%) podatkowi od wypłaty z IKZE ( łącznie od podatku od dochodów finansowych i dochodowego)

Stopa zwrotu na rachunku IKZE jest znacznie wyższa od stopy zwrotu realizowanej na rachunku IKE dzięki różnicy w podatku dochodowym 32% i podatku dochodowym od wypłaty z IKZE 10%

Różnice w stopach zwrotu są wyższe na korzyść IKZE dzięki różnicy w podatkach dochodowym (32% versus 10%).

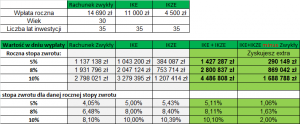

WARIANT III – Klient dysponuje kwotą ok. 14.690 zł na wpłaty na rachunek maklerski

Wpłata na rachunek zwykły ze środków po podatku wynosi: 11.000 + 4.500x(1-18%) = 14.690 zł.

WNIOSKI:

Realizowana roczna stopa zwrotu na rachunku zwykłym jest równa założonej stopie pomniejszonej o stopę podatku dochodowego.

Wpłacając na IKE i IKZE inwestor realizuje znacznie wyższą stopę zwrotu dzięki korzyściom podatkowym występującym dla obu rachunków.

Wykorzystanie maksymalnych limitów do wpłat plus osiągnięcie średniej stopy w wysokości 5% powinno nam zagwarantować spokojną emeryturę.

Ocena końcowa:

W stosunku do naszej oceny z 2012 roku, zakładając wdrożenia zmian zaproponowanych przez rząd, nastąpiły przesunięcia akcentów. IKZE wygrywa z IKE wśród inwestorów wpłacajacych do 5000 zł rocznie. Bogatszym proponujemy założenie obu kont – najpierw IKZE, później IKE. Oczywiście dla tych którzy nie płacą podatków (szczęśliwcy?) i niektórych grup zawodowych jedynym rozwiązaniem pozostaje IKE.

Doczekaliśmy się konkretnych propozycji poprawek. Czy takie poprawki są wystarczające, aby zmienić stosunek inwestorów do IKZE czy też całego III filaru? Na ile spadek zaufania społecznego do całego systemu emerytalnego, spowoduje niechęć do otwierania kont IKE czy IKZE?

Pytania które postawiłem w poprzednim wpisie są dalej aktualne: dlaczego nie korzystamy z kont IKE oraz IKZE? W najgorszym wypadku uzyskamy odroczenie płatności podatku. Dlaczego inwestorzy chcą płacić podatki ?

Zbliżający się koniec roku daje nam szanse rozpoczęcia tworzenia własnego funduszu emerytalnego. I można to zrobić z całkiem już rozsądnymi kwotami. Wpłacając w grudniu i styczniu, możemy dysponować kwotami ok. 8.700 zł na IKZE i ok. 22.000 zł na IKE. Wpłacając na IKZE i IKE w formie rachunku maklerskiego będziemy mieli szeroką ofertę dostępnych instrumentów (od obligacji skarbowych czy korporacyjnych, poprzez ETFy na polskie i światowe indeksy, certyfikaty inwestycyjne na towary i inne aktywa, akcje spółek giełdowych).

Paweł Kolek

PS. Moja ocena kont IKZE i IKE jest subiektywna, bo sam jestem posiadaczem obydwu 😉

21 Komentarzy

Skomentuj Rafal Anuluj pisanie odpowiedzi

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

no właśnie jak to jest bo nie można chyba inwestować w ramach IKE w instrumenty pochodne czy na rynkach zagranicznych?

Ale poprzez ETF-y można chyba to trochę obejść, bo może ktoś powiedzieć w jakie dokładnie ETF-y możemy inwestować czy tylko te które są notowane na GPW czy na innych giełdach też?

Ja mam teraz IKE-Obligacji ale przenoszę się teraz do DM bo obcieli marże obligacji z 3% do 1,5%

@Rafał

Instrumenty pochodne na kontach emerytalnych (nie wiem czy to możliwe i ewentualnie w którym DM) mi osobiście brzmi jak inwestycja bez sensu. Na IKE i IKZE masz limit wpłat na rok – co zrobisz jak na ryzykownym asecie sie wykrwawisz? Będziesz czekać do następnego roku, żeby kontynuować inwestowanie?

ETFy to chyba lepszy wybór.

Zwróć uwagę że na GPW możesz kupować obligacje – jak napisał Autor – chociaż jak pokazuje historia były takie korporacyjne na których traciło się wszystko, czyli bardziej ryzykowne niż akcje.

@Autor

„dlaczego nie korzystamy z kont IKE oraz IKZE?”

brak zaufania do państwa/rynku? chcemy mieć bezpośrednią kontrolę nad własnymi środkami, a ci którzy coś tam odkładali „jescze nie wyszli na zero” ze swoimi funduszami po 2008.

@Rafał

Obecnie na IKE dostępne są instrumenty na naszej GPW, nie prowadzimy IKE dla innych giełd. Dostępne ETF to tylko 3 WIG20, DAX30 i S&P 500, ale polecam zapoznanie się z certyfikatami http://www.gpw.pl/info_produkty_strukturyzowane?query=&offset=60&or=&ot=

Mamy do wyboru ponad 500 certyfikatów na surowce, waluty, akcje zagraniczne, indeksy zagraniczne i inne. Emitentami są znane instytucje finansowe, animatorzy trzymają w miarę wąskie spready i odpowiednie wielkości ofert, stale zwiększa się ich liczba.

@etanolek

IKE utworzono w 2004 r. Do 2008 roku limit wpłat na IKE był niski ok 4 tys. zł. Od 2009 limit podniesiono do ok. 10 tys. zł. Spadki z 2008 r. nie mogły więc mocno wpłynąć na samo IKE. Chyba, że mówimy ogólnie o wszystkich środkach inwestorów.

Moje pytanie: „dlaczego nie korzystamy” odnosi się do inwestorów giełdowych. W przypadku IKE/IKZE maklerskiego mamy pełną kontrole nad własnymi środkami, to my decydujemy jak inwestujemy. Mamy w Polsce ok 300 tys. aktywnych inwestorów, dlaczego tak mało z nich korzysta z tego konta?

Mam pytanie, czy mając już otwarty rachunek IKE, mogę go zamknąć i otworzyć w innej instytucji np w Boś banku ? Czy może ewentualnie przenieść środki ? Jak to wygląda ?

@Bartek

Można przenieść rachunek IKE do innej instytucji finansowej prowadzącej IKE poprzez wypłatę transferową. Procedura trwa do 14 dni. Otwieramy IKE w nowej instytucji, zgłaszamy, że mamy IKE w innej, dostaniemy wtedy zaświadczenie o otwarciu. W poprzedniej składamy dyspozycję wypłaty transferowej plus zaświadczenie o otwarciu IKE. IKE w poprzedniej instytucji zostaje zamknięte.

@pkolek[bossa] „dlaczego nie korzystamy”,

korzystamy. Zarówno IKE jak również IKZE korzystam od pierwszego roku po wprowadzeniu i dziwię się, że inni nie korzystają 🙂

Co prawda IKE w pierwszym roku założyłem w PKOBP jako rachunek z obligacjami, ale pod koniec 2007 środki przetransferowałem na IKE maklerskie w DM BOŚ. Mimo, że moment nie był najlepszy i w czasie nadchodzącej bessy moje IKE znacznie się odchudziło to niczego nie żałuję, bo w tej chwili mam już na nim znacznie więcej niż na swoim rachunku IKE ma moja żona, która pozostała przy rachunku IKE „obligacje” (oczywiście przy identycznych corocznych wpłatach).

pkolek[bossa]

Jeszcze jedno pytanie odnośnie IKE maklerskiego. Po założeniu takiego konta będę mógł inwestować w fundusze czy tylko typowo akcje na giełdzie ?

@Bartek

Na IKE/IKZE makleskim nie można kupować jednostek funduszy TFI. W tym celu trzeba założyć rejestr w funduszu TFI. Można natomiast kupować np. certyfikaty funduszy, które są notowane na giełdzie http://www.gpw.pl/info_produkty_strukturyzowane?query=&offset=60&or=&ot=

Proszę mi wyjaśnić co oznacza „podatek 10% od wypłaty z IKZE”? To jakaś nowość w IKZE? Wynika to z ustawy czy jest różnicą w płaconych podatkach?

@Jaro

To jest propozycja rządowa, która powinna wejść w życie w tym roku. Proponowane było opodatkowanie 5 % przez Ministerstwo Pracy i 15 % przez Ministerstwo Finansów. Skończyło się na 10 % , które będą płacone od wypłaty z IKZE po osiągnieciu wieku emerytalnego. Obecnie byłoby to 18 % lub 32 %, a przewidując, że podatki raczej nie spadną i pewnie byłyby wyższe, było bardzo ważnym czynnikiem zniechęcającym dla oszczędzania na IKZE. Teraz odliczymy od podatku 18 % lub 32 %, a na koniec oszczędzania bedziemy musieli oddać fiskusowi 10 %.

czy w przpadku ike wystawiany jest PITC8

@artur

Dla IKE i IKZE nie jest wystawiamy PIT8C

Witam, w grudniu 2013 otworzyłem własną działalność. Czy w roku 2014 w przypadku otwracia konta IKZE w BOŚ, bede mógł przelać max limit wpłat 4 500 pln i mógł inwestować tą kwotę na giełdzie?

@Danny

Tak. Ulga w IKZE będzie możliwa do rozliczenia w zeznaniu podatkowym za 2014 rok pod warunkiem odpowiednich dochodów. limit wpłat w 2014 r. to 4495,20 zł.

Czy przypadkiem zmiana w 2014 roku dla IKZE odnośnie ryczałtowego podatku 10% od wpłat nie sprawia, że staje się dobrym sposobem na małą lokatę?

Otwieramy IKZE w grudniu 2014 roku, wpłacamy tam maksymalną kwotę 4495zł – ponosimy jednorazowy koszt w IKZE np. 400zł, w styczniu 2015 odliczamy sobie od podatku 809zł. W grudniu 2015 znowu wpłacamy 4495zł. W styczniu 2016 odliczamy 809zł i wtedy wypowiadamy umowę. Wypłacamy całą naszą kwotę – jednorazowy koszt (opłaty za zarządzanie pomijam): 8590zł. Od tego płacimy zryczałtowany podatek: 859zł. Reasumując: od podatku odliczyliśmy 1618zł, koszt IKZE 400zł, podatek na wyjście: 859zł, co daje 4% rocznego zysku z tych operacji.

Mylę się, czy tak właśnie jest?

@Sabat

Niestety, w opisywanym przykładzie nie wszystkie wymagane ustawą warunki są spełnione. Ze stawki 10% można skorzystać jedynie dokonując wypłaty po osiągnięciu wieku 65 lat oraz pod warunkiem dokonywania wpłat na IKZE co najmniej w 5 latach kalendarzowych.

W pozostałych przypadkach przy wycofaniu środków obowiązują klasyczne stawki.

Czy wypłacając z IKZE przed osiągnięciem wieku emerytalnego powinienem powinienem zapłacić również podatek belki? (poza koniecznością zapłaty podatku dochodowego)

Nie. Zyski będą już opodatkowane podatkiem dochodowym, Belki nie płacimy

Czy te wyliczenia odnoszą się do wszystkich kont IKE i IKZE jakie istnieją? Mam IKE w PKOBP wg systemu 2040 – czyli im bliżej emerytury tym lokowanie pieniędzy samoczynnie staje się bezpieczniejsze. Z kolei IKZE mam w LeggMasonie – gdzie cała kwota jest inwestowana w akcje? Jakie korzyści będę miał przy kontakch IKE i IKZE w formie rachunku maklerskiego?

Dla IKE/IKZE w formie TFI czy innych programów takie wyliczenia nie mają sensu ( ewentualnie tylko dla lokat bankowych). IKE/IKZE w formie rachunku maklerskiego daje nam możliwość samodzielnych decyzji i inwestycji w różne instrumenty, sami odpowiadamy za wynik. Jeśli inwestujemy na rynku akcji to te przykłady pokazują, że najlepiej to robić za pomocą takich rachunków. Jeśli nie wiemy jak to robić to lepiej skierować się do TFI czy ubezpieczycieli, ale za to trzeba zapłacić.