Mimo, iż na wielu rynkach nadal trwa kryzys, dane makro i prognozy jakie napływają z różnych regionów świata nasuwają pytanie – gdzie ten kryzys, skoro wskaźniki są lub maja być bardzo dobre? Wynika to z wielu powodów, ja wymienię trzy: niskiej bazy porównawczej, postępującego coraz wyraźniej decouplingu i poziomu samych prognoz. O ile dwa pierwsze czynniki wydają się obiektywne – cyfry nie kłamią, o tyle – ostatni, oparty jest na bardzo subiektywnych założeniach każdego analityka.

Go on, decouple !!!!

O decouplingu pisałem w jednym z wcześniejszych wpisów pod tytułem „Manana”. Jest to teoria „ewolucyjna” ekonomii, której jestem gorącym zwolennikiem. Podane ostatnio dane, iż Chiny zdystansowały Niemcy na pierwszym miejscu listy największych eksporterów, a sprzedaż samochodów w „Państwie Środka” jest już większa niż w USA (kolebce motoryzacji) potwierdzają dokonującą się zmianę warty w gospodarce światowej i nie zmieni tego znacząco nawet ewentualny kryzys spowodowany przegrzaniem gospodarki chińskiej. Nawet zachowanie indeksu BOVESPA w Brazylii zdaje się potwierdzać decoupling. Jeśli wierzyć, ze gospodarka Chin osiągnie w 2010 roku wzrost PKB rzędu 16%, kwestia kryzysu fiansowego w tym kraju, stanie się tylko kwestia czasu i nie zmieni tego nawet kolejny mega pakiet pomocowy ze strony rządu. O ile Chiny mogą powiększać produkcje „w nieskończoność”, z pewnością nie da się w nieskończoność zwiększać rozmiaru rynku, aby te produkcje sprzedać. Spirala kredytowa w Chinach nakręca się coraz mocniej, czyli ratunek może nadejść tylko z rynków zewnętrznych, a te nadal maja problemy z wychodzeniem z kryzysu i nie będą w stanie wchłonąć chińskiego eksportu.

„Bicie leżącego” będzie bardzo łatwe

W bieżącym wpisie chciałem się jednak skoncentrować na pewnej rzeczy dotyczącej trzeciego elementu (prognoz), a konkretnie prognoz dla gospodarki amerykańskiej, rozumianych jako prognoz dla spółek, które te gospodarkę reprezentują najwierniej, czyli uczestników indeksu SP 500. Wg. ostatnich doniesień, wyniki spółek z tego indeksu w IV kwartale 2009 roku mają być znacząco wyższe niż przed rokiem. Analitycy prognozują, że zyski spółek z indeksu S&P 500 w czwartym kwartale 2009 roku wyniosą średnio 15,81 USD. Dla takiej prognozy, byłby to pierwszy okres, od drugiego kwartału 2007 roku, w którym spółki zanotowałyby wzrost zysków w stosunku do roku wcześniejszego. Warto wspomnieć, ze czwarty kwartał 2008 roku był najgorszym kwartałem w historii spółek indeksu S&P 500. Zysk w tym okresie był niższy od zera (!). Nie będzie trudno „pobić lezącego”, tym bardziej, że przez ostatni rok amerykańskie firmy znacząco zredukowały koszty ! To wystarczy aby pokazać dobre wyniki, choć często przy niższej sumie bilansowej.

Prognozy

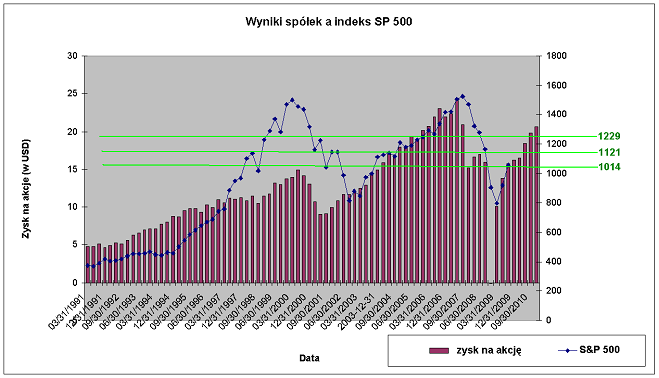

Na stronie internetowej Agencji Standard and Poors można znaleźć prognozy również na kolejne kwartały. Ciekawe wnioski można wysunąć, jeśli nałożymy na siebie wyniki spółek z indeksu i sam indeks SP 500. Pod uwagę wziąłem okres 20-letni (lata 1991-2010). Może ktoś podzieli się wnioskami, jakie dla niego płyną z takiego porównania? Moim zdaniem, jeśli spółki sprostają oczekiwaniom, większa korekta zostanie odłożona w czasie, a SP500 może „zapukać” do kolejnego, umiejscowionego wyżej punktu wyznaczonego przez „zlotą proporcję” Fibonacciego. Dla porównania – 38,2% zniesienia bessy dla SP 500 (mierzone cieniami a nie zamknięciami), dawało poziom 1014 pkt, 50,0% – 1121 pkt., 61,8% – to już 1229 pkt. Pierwszy poziom pokonalismy, od drugiego tez uciekamy w górę (a przymajmniej próbujemy), pozostaje jeszcze … trzeci. Jeśli Fibonacci nas „nie oszuka” – 1229 na indkesie SP 500 jest w tym roku realne. Niektórzy już zaczynają nawet używać określelnia „długoterminowa hossa”, inni wciaż wieszczą powrót spadków.

Pozorna „luka” na poniższym wykresie to nie luka, tylko „wyjątkowy” ostatni kwartał 2008 roku z ujemnym odczytem, z wynikami którego zaczynamy się właśnie mierzyć. To naprawdę będyie wyogądać trochę jak „kopanie leżącego” 🙂 Czy jednak prognozy analityków dotyczące spółek z indeksu SP 500 – ale w kolejnych kwartałach (nie za IV kwartał 2009, ale dotyczące 2010 roku), maja w ogóle szansę się sprawdzić?

Inwestorzy dość nieufnie podchodzą do wszystkiego, co dotyczy agencji ratingowych. Niska baza sprzed roku daje tym prognozom jednak dużą dozę prawdopodobieństwa, iż seria nadchodzących wyników może być imponująca. Co z tego może wynikać dla giełdy amerykańskiej? (a pośrednio dla innych rynków). Do niedawna uważałem, iż fundamentalnie nie ma już powodu do wzrostu, ale technicznie – wszystko jeszcze jest możliwe. Nadchodzące dobre dane wywołane niską bazą mogą jeszcze wprowadzić nieco „zamieszania” na rynkach, ale…. czy nie zostaną wykorzystane do zamykania pozycji przez tych, którzy o poprawie sytuacji mówią najgłośniej i zyskowne pozycje na rynku mają od dawna? (słowo jeśli jest w tym miejscu jak najbardziej kluczowe).

Czy poza dobrymi prognozami i dobrymi wynikami, rynek dostosuje się do tego poziomu i zachowa sie rownie dobrze ? A możemy mamy to już wszystko „w cenach”? Nowy worek z raportami kwartalnymi w USA (za IV kwartał 2009 właśnie) rozwiązała 11 stycznia Alcoa… czekamy na kolejne !

7 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

O alcoa jutro zapomną w połowie sesji, a może i z rana i kolejna pompka w górę pod lepsze dane intela, będą lepsze to kolejna pompka w górę 🙂

miło by było, gdybyśmy się z jakaś luką otworzyli z rana na 2440 (FW20) ale jak znam życie zaraz zacznie się wyciągano na koniec sesji w stanach 😉

http://img706.imageshack.us/img706/8118/ffww.png

http://img16.imageshack.us/img16/6995/fwfwfwj.png

1200-1230 to raczej jest jak najbardziej realne chodź pewnie przy pierwszym zadziała opór psychologiczny to przy drugim podejściu jeszcze powinniśmy nadbić do 1230 no i może wtedy jakaś upragniona korekta.

A w międzyczasie czeka nas jeszcze jakaś korekta przy 1170. Jeszcze pociągniemy tym ładnym kanałem zielonym z drugiego obrazka.

Korekty większej ni ma i nie będzie, a szkoda bo chciałbym 🙂

@Tramp, ladnie to sobie zaplanowales, zycze aby rynek sie zachowal zgodnie z planem i abys zarobil na tym jak najwiecej !

A z innej beczki, ktos mnie poprosil o jakis namiar na terminarz publikacji wynikow spolek… korzystam czesto z bloomberga, wiec bardzo mi sie podoba kalendarz i sposob jego organizacji (mozna w naglowku wybrac kraj – USA, Japonia, UK, Niemcy… i konkretna date w kalendarzu – prosty i uzyteczny filtr, czytelnie podane) na tej wlasnie stronie:

http://www.bloomberg.com/apps/ecal?date=20100113&strtpt=1&endpt=50&c=US

Na pewno sa inne, moze nawet lepsze kalendarze, ale jakos nie lubie otwierac zbyt duzej liczby okien w przegladarce i przewijac ekranow…

aha, i ten link oraz jego zawartosc sa oczywiscie bezplatne

Pingback: atoziwej

Witam po dłuższej nieobecności, cały czas trzymacie w bossie niezły poziom, gratuluję, że wam się nie znudziło i macie ciągle o czym pisać 🙂 Dobrze Pan Trafił z tymi Indiami i Brazylią we wcześniejszych bardzo ciekawych tekstach, boję się tylko, ze może się trochę sprawdzić to, o czym na końcu Pan napisał w tym felietonie – dżejpimorgany i inne morganstanleje, będą naganiać do kupna a sami sprzedawać – za grosz im nie wierzę, po tym co zrobili min. z naszą złotówką i opcjami walutowymi. Finasowa dzicz !!!! Wybiera się Pan może znów do Białegostoku z jakimś fajnym wykładem?

@Leon, staramy się… dzieki za przychylne oceny. W Białymstoku byłem całkiem niedawno, ale pojawię się na pewno jeszcze nieraz, 22-go stycznia zapraszam natomiast do Lublina 🙂 w Białymstoku 16-go stycznia będzie pojedynek Zalewski-Rogalski, też warto…

A to co piszesz o GS i JPM ma troche racji „gdy wszyscy mowia kupuj, sprzedawaj”, ale mam wwrazenie,ze wiekszosc nadal wieszczy korekte…. wiec czy na pewno?

Jak oni to liczą te 15.81 USD na „akcję” SP500? Ile to daje łącznego zysku firm całej pięćsetki?

@basia, nie analizowalem tego – bardziej interesuja mnie konkretne dane wyliczane na takich samych zasadach od lat, co daje ich porownywalnosc… jesli metodologia interesuje Cie w jakis szczegony sposob, proponuje skierowanie pytania do autorow prognoz, choc moze to wymagac rejestracji w ich seriwsie