Wśród ekonomistów i komentatorów rynkowych panuje zgodna opinia, że po kryzysie finansowym na początku lat 90. ubiegłego wieku Japonia, w ekonomicznym sensie doświadczyła dwóch straconych dekad.

Rzeczywiście jeśli porówna się zmianę PKB w Japonii, USA i państwach europejskich to można zauważyć, że japońska gospodarka rozwijała się dużo wolniej. Skupianie się jednak tylko na poziomie wzrostu gospodarczego może prowadzić do błędnych wniosków.

Populacja Japończyków w wieku produkcyjnym (15-64) osiągnęła szczyt w 1995 i od tego czasu spadła o około 10%. Nieuwzględnienie tego gigantycznego czynnika demograficznego, który przecież nie wynika z obecnej sytuacji gospodarczej Japonii, w analizie japońskich sukcesów i porażek gospodarczych wydaję się nierozsądne.

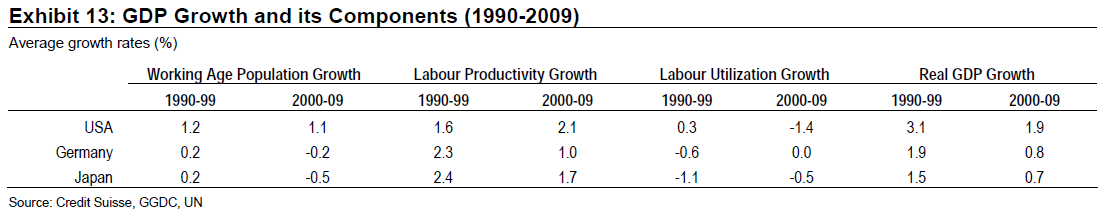

Na przykład, z zestawienia opublikowanego w raporcie Credit Suisse sprzed trzech lat wynika, że praktycznie cała różnica w tempie wzrostu PKB w latach 1990-2009 pomiędzy USA, Niemcami i Japonią wynika ze zmiany liczby ludności w wieku produkcyjnym. Pokazuje to poniższa tabela:

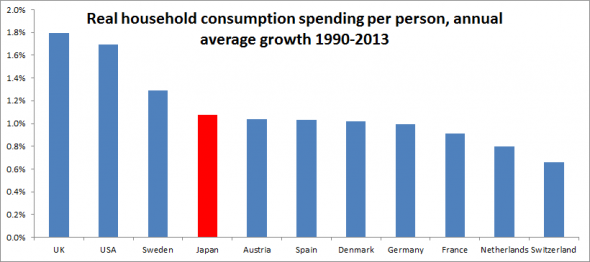

Matthew Klein z FT Alphaville pokazał na przykładzie innych danych, że mówienie o dwóch straconych dekadach w japońskiej gospodarce nie ma większego sensu, no chyba, że przyznamy, że duża część Europy także „straciła” lata 2009-2013. Klein pokazał zestawienie zmian w konsumpcji gospodarstw domowych per capita a więc użył wskaźnika, który nawet lepiej niż zmiana PKB pokazuje zmianę standardu życia obywateli. Okazuje się, że Japonia wypadła w tym zestawieniu lepiej niż państwa kontynentalnej Europy:

Klein zauważył, że w świetle powyższych danych komentatorzy rynkowi, którzy ostrzegają państwa strefy euro przed powtórzeniem losu Japonii, w gruncie rzeczy przedstawiają relatywnie optymistyczny scenariusz dla mieszkańców eurostrefy.

Nie zamierzam w tym tekście analizować japońskich dokonań gospodarczych ani zastanawiać się czy wybrana przez Japonię polityka monetarna i fiskalna była słusznym rozwiązaniem. Chciałem raczej pokazać, że w przypadku wielu danych ekonomicznych i finansowych może wystąpić sytuacja, w której inteligentni i uczciwi intelektualnie komentatorzy rynkowi, wyciągną z nich kompletnie odmienne wnioski.

Warto zapamiętać przykład Japonii ponieważ w najbliższych dekadach zmiany demograficzne będą istotnie wpływać na regularnie komentowane i analizowane przez uczestników rynku finansowego dane makroekonomiczne. Obecnie, zmiany demograficzne mają na przykład duży wpływ na część danych z amerykańskiego rynku pracy, przede wszystkim na szeroko komentowane dane o partycypacji w sile roboczej. Wspomniany wskaźnik znajduje się na poziomie z końca lat 70. i kilka punktów procentowych poniżej poziomu sprzed ostatniej recesji. Wielu komentatorów widzi w tym zjawisku oznakę słabości rynku pracy i jedną z przyczyn szybkiego spadku bezrobocia (ludzie, którzy wypadają z siły roboczej nie są klasyfikowani jako bezrobotni). Bez wątpienia jest w tej interpretacji sporo racji. Nie należy jednak zapominać, że za dużą część spadku wskaźnika partycypacji w sile roboczej w USA odpowiadają zmiany demograficzne – starzenie się społeczeństwa i są to czynniki niezależne od obecnego stanu gospodarki.

Myślę, że inwestorzy rzetelnie podchodzący do analizy danych makroekonomicznych powinni zadać sobie trud sięgnięcia głębiej niż nagłówkowe dane i powinni podjąć próbę zrozumienia trendów i mechanizmów stojących za analizowanymi danymi. Przedstawiony na Blogach Bossy inwestor – Martin Taylor, z analizy ogólnie dostępnych danych makroekonomicznych doszedł w 1998 roku do wniosku, że Rosję czeka głęboki kryzys gospodarczy.

W takim krytycznym podchodzeniu do dostępnych danych makroekonomicznych zachodzi jednak pewne niebezpieczeństwo – można używać zdolności kognitywnych by z dostępnych danych wyciągnąć wnioski odpowiadające skrzywieniu ideologicznemu lub nastawieniu rynkowemu. Z obserwowanych w anglojęzycznej blogosferze dyskusji mógłbym podać wiele przykładów takich działań. Zwrócę uwagę na ten dotyczący porównywania Francji i USA.

Otóż przeciwnicy interwencji państwa w gospodarce irytują zwolenników interwencji państwa w gospodarce podając przykład Francji i USA, konkretnie poziomu PKB per capita w obydwu państwach. Ten wskaźnik, uwzględniający różnice w sile nabywczej jest o około 25% wyższy w USA co ma wskazywać na wyższość amerykańskiego modelu gospodarczego. Jakiś czas temu Paul Krugman, zwolennik interwencji państwa w gospodarce, zwrócił uwagę na dane wskazujące, że różnica w wydajności obydwu gospodarek jest dużo mniejsza i wynosi mniej niż 5%. Krugman oparł się na danych pokazujących wielkość PKB przypadającą na godzinę pracy. Doszedł do wniosku, że różnica w poziomie PKB per capita wynika z faktu, że mniej Francuzów pracuje, a ci którzy pracują, spędzają w pracy mniej godzin niż Amerykanie. Ekonomista argumentował, że obserwowane różnice pomiędzy poziomem PKB we Francji i USA wynikają więc z preferencji Francuzów, którzy bardziej niż Amerykanie cenią sobie wolny czas. Gdy już pracują są niemal tak efektywni jak Amerykanie.

To nie koniec historii. Przeciwnik interwencji państwa w gospodarce, Tyler Cowen, zauważył, że zestawienie, którym posłużył się Krugman jest skrzywione na korzyść Francji. Dlaczego? Zwrócił uwagę na badania pokazujące, że osoby w kwiecie wieku produkcyjnego (czterdziestolatkowie) są najbardziej efektywne. Tymczasem polityka francuskiego rządu wypycha z rynku pracy zarówno ludzi młodych (edukacja) jak i starszych (możliwość wcześniejszej emerytury) i sprawia, że w porównaniu w USA dużo większa część pracujących to najbardziej produktywna grupa wiekowa. Zdaniem Cowena, dane o PKB na godzinę pracy należy więc zważyć strukturą wieku zatrudnionych.

Część czytelników może uznać ten przykład za absurdalny. Moim zdaniem dobrze pokazuje, że po zastosowaniu odpowiednich filtrów, wag i przekształceń można znaleźć dane potwierdzające ideologiczne albo rynkowe przekonania.

8 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Co do Japonii to niestety strefa euro rzeczywiście radzi sobie gorzej.

Co do wniosków- może to zabrzmi jak typowy „two handed economist”, ale ta niejednoznaczność danych to jeden z powodów czemu warto unikać skrajnych rozwiązań (np. Pełna prywatyzacja vs ekstremalnie aktywna rola państwa w gospodarce – oba rozwiązania są pewnie błędne).

Pozdrawiam

Pytanie czy zmiany demograficzne są niezależne od stanu gospodarki. I to jest istotne pytanie w kontekście oceny polityki gospodarczej, czy wzrost PKB którego efektem w dłuższym terminie jest kryzys demograficzny jest długoterminowo możliwy do utrzymania? Nie chodzi mi tutaj o propagowanie pronatalistycznej polityki, lecz bardziej o konieczność oceny polityki gospodarczej w szerszym spektrum niż tylko efektów gospodarczych.

@ red.grzeg

Z całą pewnością zmiany demograficzne wpływające na obecną sytuację gospodarczą są niezależne od obecnej sytuacji gospodarczej (bo są to zmiany sprzed kilkudziesięciu lat).

Mówiąc w dużym skrócie. A może dlatego, że ekonomia nie jest nauka ścisłą. Problem wydaje się leżeć w tym ekonomia głównego (neoklasyczna?) nurtu nie uwzględnia wyników badań nad psychologicznymi ułomnościami człowieka (patrz Daniel Kahneman).

@Marek

Ścisłość nie ma tutaj znaczenia. Niejednoznaczność wydaje się być niezbywalną cechą nauki, a wynika z niedookreślenia teorii przez dane doświadczenia. Choć może kłócić się to z potoczną intuicją, to – mówiąc w skrócie – nie można ustalić wartości logicznej hipotez formułowanych w nauce. Z jednej strony zatem, twierdzeń naukowych nie da się zweryfikować/sfalsyfikować, a z drugiej – nie dysponujemy kryterium wyboru pomiędzy teoriami równoważnymi empirycznie. Świat możemy opisywać w różny, niekompatybilny ze sobą sposób i nie jesteśmy w stanie stwierdzić, który jest tym „prawdziwym”. Przykładem niech będą hipotezy geocentryczna oraz heliocentryczna. Przecież zarówno Kopernik jak i Ptolemeusz jednakowo dobrze opisywali ruch ciał niebieskich, a spór między nimi był empirycznie nierozstrzygalny. Przy okazji, warto zastanowić się czy hipoteza heliocentryczna nie była potwierdzeniem ideologicznych przekonań Kopernika (wiele napisano o roli jaką odegrał tutaj neoplatonizm).

Reasumując, nie należy przeceniać nauki. To co nam oferuje, to jedynie mocno umowny i przybliżony obraz świata. W przypadku nauk społecznych, które w sposób bezpośredni dotykają losów milionów ludzi, trzeba być wyjątkowo ostrożnym (na co zwraca uwagę wyżej Randomjog).

„A może dlatego, że ekonomia nie jest nauka ścisłą.”

A może wyjaśnienie jest prostsze: badamy zjawiska wielowymiarowe, gdzie multum czynników oddziaływuje. Coś jak prognoza pogody (bardziej złożone, mniej dynamiczne).

dobry tekst i daje asumpt do dyskusji o metodologii ekonomii..czy to nauka empiryczna? a ściślej czy można empirycznie dowodzić jej twierdzeń.?

problem jest chyba głębszy i wynika ze słabej znajomości matematyki wśród ekonomistów:)nie mamy problemów z okresleniem wymiarów punktu, odcinka, kwadratu, sześcianu,co innego ze strukturami o charakterze fraktala ,jak zauważył Hugo Steinhaus dł wybrzeża rośnie do ni eskonczoności wraz z dokładnością pomiarów te tzw dane w ekonomii często mają podobny charakter