Poradnik dla tracącego inwestora/tradera, część 12

Tylko umiejętna adaptacja daje szansę na przeżycie w trudnym biznesie aktywnego inwestowania/tradingu.

Aktywne inwestowanie/trading stają się hazardem tylko wtedy, gdy sami je do tego prowokujemy.

Dyscyplina w inwestowaniu to raczej umiejętność nie wikłania się w to, czego nie robić, niż zdolność wykonywania tego, co wykonać trzeba.

Jedną z najbardziej fascynujących koncepcji, która wiąże się z inwestowaniem jest teoria żalu oraz to, co Barry Schwartz nazwał paradoksem wyboru. Zajmowałem się już tym kilkukrotnie, więc zachęcam do zerknięcia do wcześniejszych tekstów (Wybierz i żałuj, Can’t Stop), tym razem jednak chciałbym się zastanowić, czy nasz styl inwestycyjny może zależeć od tego, jakiego rodzaj żalu próbujemy unikać.

W tym wątku drobiazgowo diagnozuję powody strat w aktywnym inwestowaniu (tradingu) oraz próbuję udzielić kilku wskazówek odnośnie tego, jak sobie z tym problemem radzić.

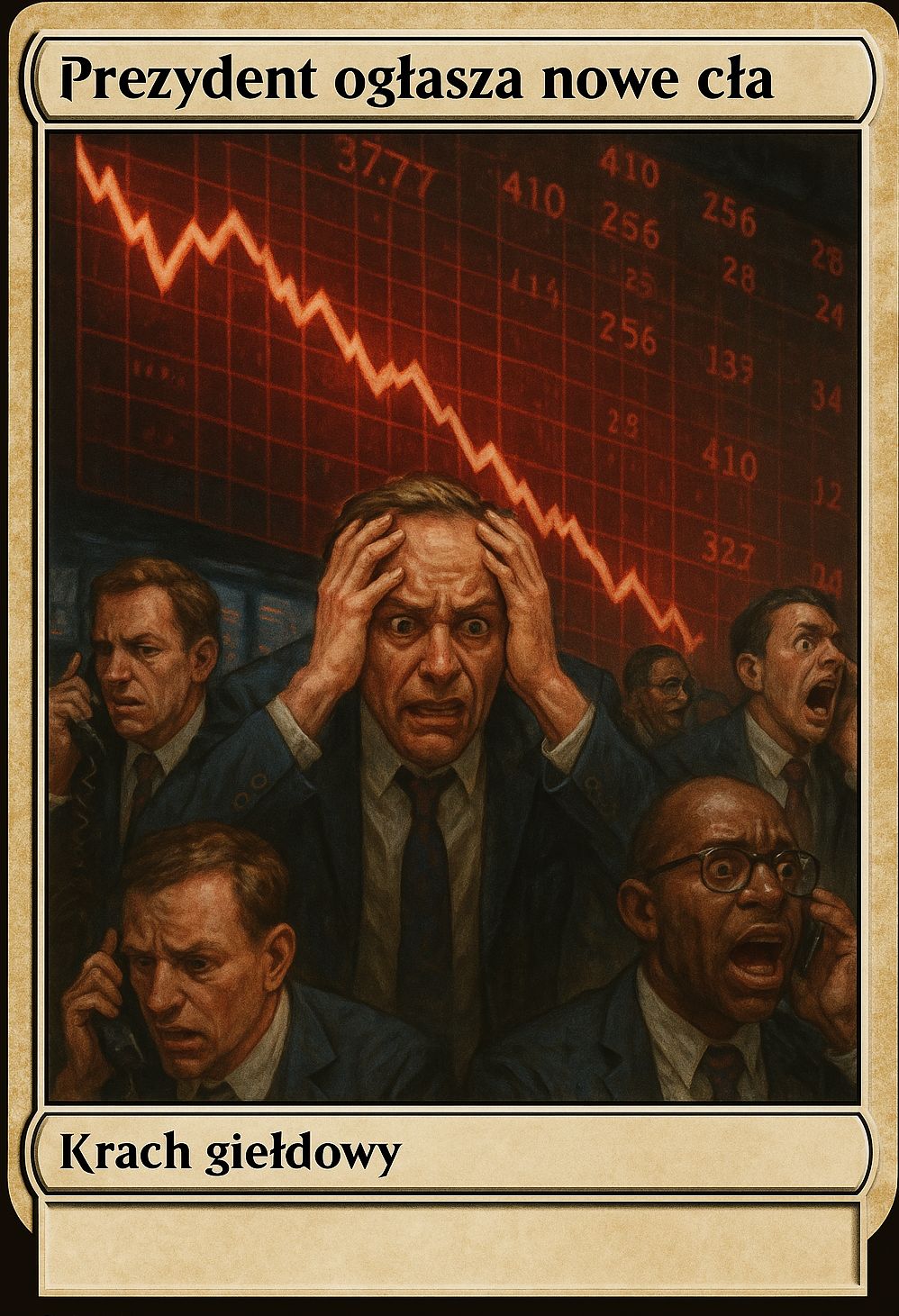

Aby poszukać zabezpieczeń przed sporymi stratami w giełdowym fachu, najpierw należy dokładnie zrozumieć jak i z jakiego powodu one powstają, co wcale nie jest dla wielu tracących takie oczywiste.

To będzie dość długi wątek i rozłożony na części siłą rzeczy, ale dotyczy ogromnie ważnego problemu, który wymaga należytej i głębokiej diagnozy. A jego osią będzie kwestia porażek w aktywnym inwestowaniu/tradingu.

Od czasu do czasu wraca temat, w jaki sposób powinno się podejść do inwestowania, jeśli ma się długoterminowe plany i ma już pewne zasoby finansowe. Wpłacić całą kwotę od razu, czy może podzielić całość na kilka-kilkanaście części i wpłacać systematycznie, np. co miesiąc. W tych dyskusjach ścierają się różne argumenty, w zależności choćby od tego, jaką mamy fazę rynku – czy szaleńczo rośnie, czy może trwa bessa.