Meandry rebalansowania portfeli, część 4

Poniżej kontynuacja poprzedniego wpisu, czyli:

Poniżej kontynuacja poprzedniego wpisu, czyli:

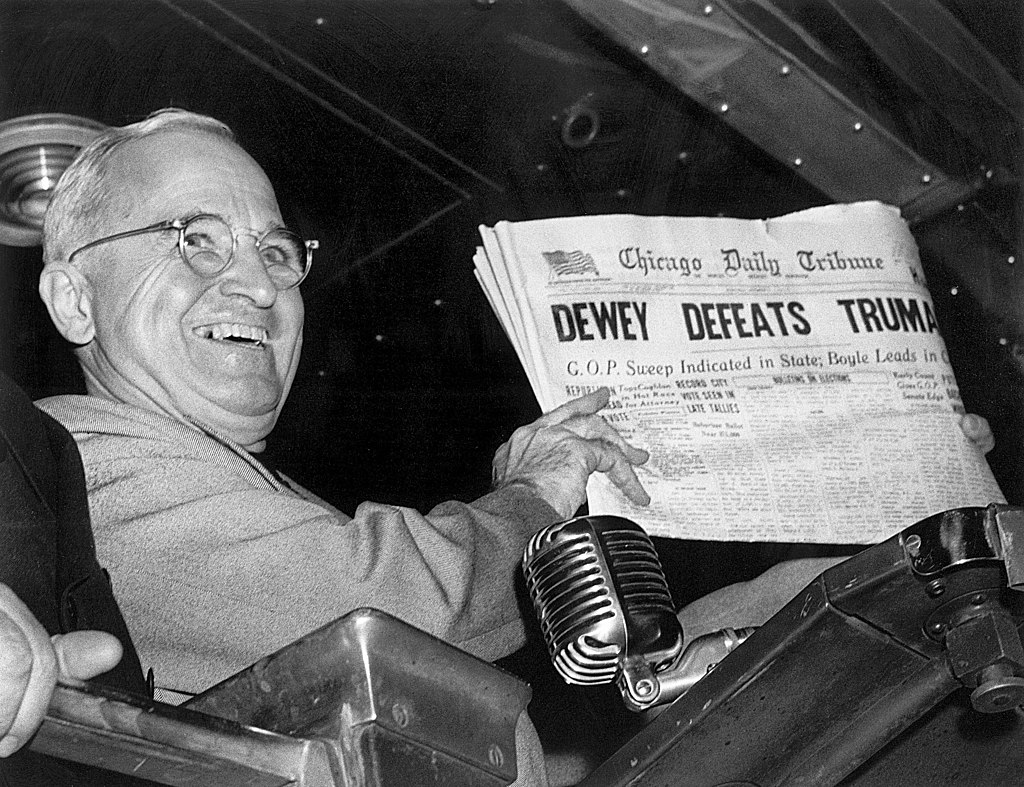

Zanim rynki wpadną w powyborcze drgawki proponuję jeszcze raz spojrzeć na nasze wyliczenia kondycji rynku w czasach kadencji Donalda Trumpa i Joe Bidena.

Wśród 27 giełdowych firm z USA i Europy, które w ciągu ostatnich 15 lat zwiększyły majątek akcjonariuszy ponad 100 razy jest sieć pizzerii Domino`s. To ta sama sieć, której pizza w ślepym teście pizz przeprowadzonym w USA w 2009 r. zajęła ostatnie miejsce. A ci, którzy tę pizzę wówczas próbowali, porównywali jej smak do smaku tekturowego pudełka, w którym ją dostarczono.

Sen, czy koszmar, rynkowe tsunami, szok, czy nadzieja. Takie są nagłówki tekstów, debat i wystąpień, które przetaczają się przez Polskę, choć dotyczą rynku amerykańskiego, a dokładnie wtorkowych wyborów prezydenckich.

Z punktu widzenia inwestora oczywiście najważniejsze jest to, w jaki sposób rynki mogą zareagować na wybór jednego z dwojga kandydatów. Sondaże, analizy, interpretacje a wszystko to w cieniu niepewności, błędu statystycznego ankiet przedwyborczych oraz ogromnej polaryzacji sceny politycznej, nie tylko w Stanach Zjednoczonych, ale również w wielu innych krajach.

Piątkowe dane z rynku pracy postawiły Fed i rynki przed trudnym zadaniem zinterpretowania odczytów w kontekście zaburzeń wywołanych huraganami na Florydzie.

Rebalansowanie portfeli i alokacja w nich aktywów nie jest częstym ani gorącym tematem poradników inwestycyjnych, stąd wiele zagadek, pytań i niewiadomych pojawia się wśród tych, którzy chcą tego poprawnie dokonywać.

Film „Margin Call” jest kopalnią inwestycyjnych cytatów, na czele z „Sprzedajemy chętnym nabywcom po aktualnej, uczciwej cenie rynkowej.”

Gamifikacja to jeden z najbardziej wyraźnych trendów w branży usług finansowych i inwestycyjnych. Jak podpowiada nazwa, gamifikacja polega na stosowaniu mechanizmów znanych z gier, takich jak punkty, odznaki czy rankingi.

Choć rebalansowanie portfela inwestycyjnego ma swoje zalety, jak wskazywałem w pierwszej części, wiąże się także z kilkoma wadami.

W końcówce października rynki zdają się żyć wyborami prezydenckimi w USA i zbliżającym się listopadowym posiedzeniem FOMC, ale wszyscy wiemy, że dzisiejsze inwestycje naprawdę są już pozycjonowaniem się pod kolejne kwartały. Zrozumiałe jest zatem, że na rynku zaczynają pojawiać się pierwsze prognozy na kolejny rok. Spoglądamy na to, czego profesjonaliści na Wall Street oczekują w przyszłym roku.