Same wzorce to tylko gra wstępna, liczy się jakie niosą skutki, a z tym właśnie jest najwięcej problemów.

Przypomnę, że do tej pory w tym cyklu prezentowałem:

- Powtarzalność zjawisk rynkowych i jak korzysta z nich W.Buffett -> część 1

- Czym są wzorce inwestycyjne -> część 2

- Zalety stosowania wzorców w praktyce -> część 3

- Wady stosowania wzorców: niestacjonarność -> część 4 , złuda (nie)działania -> część 5

WADY WZORCÓW INWESTYCYJNYCH i PROBLEMY ICH UŻYCIA

3. Zanikanie efektywności wzorców

W tej branży istnieje przekonanie, że jeśli jakiś wzorzec inwestycyjny zaczyna zyskiwać na popularności i masy inwestorów zaczynają go używać w swoich strategiach, to następuje jego zużycie albo w ogóle przestaje działać (w sensie: prowadzić do oczekiwanych ruchów rynku).

Czy jest to teza prawdziwa?

Odpowiedź jest istotna, może bowiem w jakiejś części wyjaśnić problem strat, które doświadcza 80-90% aktywnych inwestorów giełdowych. Zaznaczę jednak, że w zasadzie wszystkie zagadnienia opisywane przeze mnie w tym cyklu składają się na tak wysoki odsetek porażek. Moim zadaniem jest opisanie problemów tkwiących w stosowaniu tych metod, dzięki czemu przegrywający mogą zrobić mały rachunek sumienia odpowiadając sobie na pytanie:

Czy to ze mną jest coś nie tak, że przegrywam, czy problem leży w samej metodzie, którą używam?

Akurat na to pytanie można dość trafnie odpowiedzieć posiadając nieco więcej wiedzy, którą właśnie próbuję zaszczepić.

Zanik efektywności w działaniu wzorców, na których buduje się strategie, to fakt. Jest dość mocno powiązany ze zjawiskiem NIESTACJONARNOŚCI, które opisywałem wcześniej. Niestacjonarność powoduje, że parametry zmiennych użytych do podejmowania decyzji trzeba ustawiać od nowa co jakiś czas (np. we wskaźnikach technicznych), dotyczy więc przede wszystkim metod opartych na analizach ilościowych (gł. cen i ich pochodnych). Zanik efektywności to albo

a/ utrata skuteczności działania w ogóle

lub

b/ znaczące pogorszenie skuteczności, wszystkich metod, nie tylko ilościowych.

Przyczyna wciąż ta sama- głównie zmiany w dynamice rynków na skutek rozwoju coraz lepszych technologii czy pojawiania się nowych instrumentów i idei.

Odwołam się do przykładu W. Buffetta, z uwagi na jego rozpoznawalność i dokonania. Przez dziesięciolecia jego średnioroczne wyniki inwestycyjne znacząco spadają i tracą swoją przewagę w odniesieniu do indeksu S&P500. Ponieważ jego metody nie zmieniły się, stąd to sama zmiana w naturze rynków zdaje się wpływać na to pogorszenie.

Za przykład znikających wzorców może służyć historia z naszymi OFE. Relatywnie znaczące dopływy kapitału do nich i dość nonszalanckie wydawanie ich na zakup akcji rodziło istotne i dające się zauważyć trendy wzrostowe na GPW. Wraz z utratą znaczenia OFE ich wpływ na rynek znikł, przestało mieć znaczenie naśladowanie zakupów wtedy, gdy one kupują.

Mamy za to inny wzorzec – silne trendy w obie strony pojawiające się wraz z napływem kapitału z zagranicy. Gdy przestawali się interesować GPW w pewnym momencie, nasz WIG20 mocno cierpiał z braku popytu. Ten wzorzec jest silnie powiązany z notowaniami złotego, więc dość łatwy do rozpoznania, choć trudny do prognozowania.

Ponieważ mnie bardziej interesują w tym wątku analizy cen i wykresów (czyli A.T.) ze względu na wysoką popularność wśród inwestorów, stąd to z nimi problemy są obiektem moich wnikliwszych dociekań.

A najłatwiej zobaczyć tutaj zmiany na gorsze na przykładzie metod podążania za trendami. Na początku lat 80-tych głośny eksperyment z grupą Żółwi pokazał, że mechaniczna strategia kupna wybić i uczepienie się trendu jak najdłużej przyniosła uczestnikom tej rozgrywki kiludziesięcioprocentowe zwroty roczne. Te same metody używają dziś zarządzający funduszami CTA, ale już ze znacząco gorszymi wynikami.

Degradację efektywności dość łatwo sprawdzić i monitorować, wystarczy do tego zwykła analiza kursów z całej historii, nawet w zwykłym arkuszu kalkulacyjnym. Dzięki temu bez trudu udaje się odkryć przynajmniej jeden, ale jakże istotny mechanizm:

Trendy ulegają skróceniu, a coraz częściej kursy zamiast kontynuować trendy, odwracają się (tzw. powrót do średniej, ang. mean reverse).

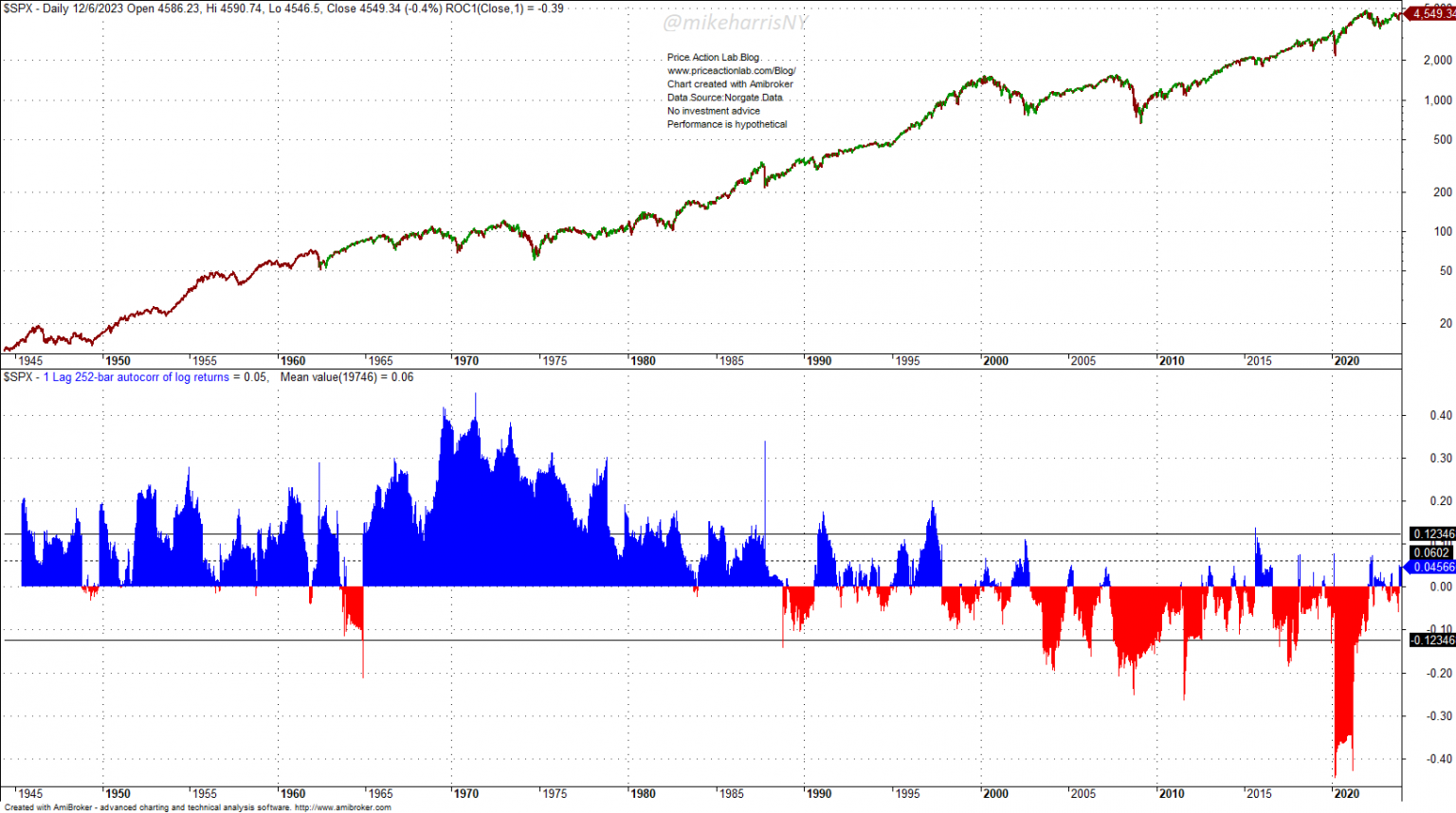

Taką statystykę potwierdzającą to przedstawił M. Harris na swoim blogu. Policzył to używając autokorelacji na poniższym wykresie S&P500:

źródło: priceactionlab.com

Niebieski obszar pod wykresem oznacza mówiąc najprościej kontynuację trendów, czerwony – odwroty.

Widać, jak ta zmiana nastąpiła w znaczący sposób na przełomie stuleci, gdy pojawił się internet, komputery i algorytmy. Stąd statystyki wyciągane na podstawie danych z XX wieku w wielu miejscach przestają mieć znaczenie. Jednakże te zmiany najczęściej nie likwidują samych wzorców, zwykle po prostu tłumią ich zyskowność.

Tkwi w tym pewien paradoks. Teoretycznie, skoro coraz większa ilość inwestorów poznaje te wzorce i coraz więcej kapitału stawia się na nie, to popyt powinien wręcz napędzać ich impet, gdy się pojawią. Dzieje się wręcz przeciwnie, impet staje się krótszy. To za sprawą zjawisk wcześniej nie widzianych: arbitrażu, który wszelkie tego typu okazje eksploatuje do zajechania (głównie algorytmami), działań przeciwnych funduszy na kontraktach i opcjach, efektywniejszemu przepływowi informacji czy strategii korzystających z wzorców przeciwnych do popularnych.

Dla „smart money”, czyli potężnych funduszy na bieżąco monitorujących dynamikę tych zmian, najprostszą strategią może być gra w kontrze do tłumu. Skoro 80% traci, szczególnie używając nieskutecznych strategii aktywnego inwestowania, wystarczy postawić zakłady przeciw nim. W ich bazie leży dokładna wiedza statystyczna o tym, które wzorce są nieskuteczne, tak więc wręcz koniecznością jest ogranie tych, którzy w ten sposób oddają swój kapitał.

Na tym gruncie pewnym przełomem była rewolucja memowa po pandemii, czyli całe zamieszane na Game Stop i spółkach pokrewnych, nie generujących zysków. Masy zagrały wspólnie przeciw krótkim pozycjom funduszy, doprowadzając je do potężnych strat. Koniec i tak był marny dla tych memowych mas, choć tutaj zadziałał mechanizm przewagi kapitałowej – fundusze mają na tyle głębokie kieszenie, by uśredniać stratne krótkie pozycje w nieskończoność (poza tymi, które były na to za słabe i upadły).

Na ile należy się tą utratą efektywności przejmować?

Ta degeneracja skuteczności wzorców inwestycyjnych nie dokonała się od razu, to był proces, zauważalny wyraźnie dopiero z dzisiejszej perspektywy. Niewykluczone jednak, że technologia będzie nadal młotkować rynki i trendy na nich.

Bezpieczne wydają się nadal inwestycje długoterminowe i pasywne, same trendy wieloletnie widoczne na indeksach nadal mają się dobrze, stąd choćby nowe szczyty wszech czasów w ostatnich dniach. Nadal również nie zmieni się cykl trend/korekta, a więc kupno spadków/bess powinno być opłacalne (to też wzorzec).

Problem mogą mieć jedynie ci, którzy próbują aktywnie wykręcać zyski wyższe niż oferują indeksy, ale robiąc to w sposób systematyczny i racjonalny, a nie uśredniając do momentu utraty kapitału. I bez znaczenia jest w tym momencie, czy korzystają z wzorców technicznych (wskaźnik lub formacja na wykresie), czy wzorców odczytywanych nieco intuicyjnie, albo po prostu pochodzących z analizy fundamentów – wszystkie mogą się zdegradować w osiąganiu zysków pod wpływem zmian w dynamice rynku.

No i trzeba przy tym założyć najważniejszy warunek: że działanie wg tych wzorców w ogóle ma szansę generować jakąkolwiek przewagę lub przynajmniej robiły to w przeszłości. Z tego, co obserwuję, wielu inwestorów już na wstępie działa z użyciem strategii/wzorców nie generujących przewagi nawet hipotetycznie. W związku z tym zanik trendów na rynkach i tak nie będzie miał dla nich znaczenia.

CDN

–kat–

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.