Analitycy Schroders w najnowszym raporcie o rynkach akcyjnych zwrócili uwagę, że wspaniała siódemka staje się globalnym zagadnieniem inwestycyjnym. Apple, Microsoft, Alphabet, Amazon, Nvidia, Tesla i Meta stanowią już niemal 17% popularnego globalnego indeksu MSCI ACWI – to więcej niż łączny udział w tym indeksie spółek z Japonii, UK, Chin i Francji.

MSCI ACWI to globalny indeks złożony z niemal 3000 spółek z 24 rynków rozwiniętych i 23 rynków wschodzących. Wg. raportu Schroders od grudnia 2022 roku wersja indeksu z wyłączeniem wspaniałej siódemki zyskała 12%. Portfel wspaniałej siódemki zyskał w tym czasie około 67%. Tak więc wspaniała siódemka wygenerowała w tym okresie „więcej zysków” indeksu niż pozostałe niemal 3000 spółek.

Każdy inwestor tworzący globalną ekspozycję na rynki akcyjne będzie więc mieć sporą ekspozycję na siedem technologicznych gigantów z USA. Nie wszystkim inwestorom podoba się ta perspektywa bo wspaniała siódemka wyceniana jest ze sporą premią względem reszty rynku. Część inwestorów i analityków uważa, że wspomniana premia ma uzasadnienie w jakości biznesów tych spółek. Część inwestorów uważa, że premia jest wynikiem irracjonalnego entuzjazmu, w 2023 roku podkręconego przez motyw AI. Obawiają się, że w średnim lub długim terminie przygaśnięcie wspomnianego entuzjazmu obniży ich wyniki inwestycyjne.

Nie są to nowe obawy. Gdy dziesięć lat temu rozpoczynał się świetny okres Big Tech na amerykańskim rynku akcyjnym, Apple zostało największą pod względem kapitalizacji spółką w USA a cała czołówka tego rankingu została zdominowana przez spółki technologiczne (najpierw przez Apple, Microsoft i Alphabet, do których później dołączyły Amazon, Meta a potem Tesla i Nvidia) część inwestorów zaczęła się martwić historycznie wysokim udziałem wielkich korporacji w głównych indeksach.

Co ciekawe, z historycznego punktu widzenia inwestorzy mieli powody by się martwić. Co mam przez to na myśli? Otóż analizy historyczne pokazywały, że największe spółki na amerykańskim rynku akcyjnym nie są atrakcyjnymi inwestycjami i przegrywają z szerokim rynkiem.

Na Blogach Bossy przytoczyłem kilka badań tego zagadnienia. Rob Arnott pokazał, że w latach 1926-2004 portfel złożony z największej spółki i portfel złożony z 10 największych spółek wyraźnie przegrywał z S&P 500. Na przykład w pięcioletnim horyzoncie czasowym S&P 500 wygrywał z portfelem największej spółki o 5,3% rocznie, a z portfelem 10 największych spółek o 3,2% rocznie. To jest wyraźna przewaga szerokiego rynku.

Ned Davis Research pokazał, że latach 1972-2023 portfel złożony z największej spółki w indeksie sromotnie przegrał z samym indeksem. Portfel szerokiego rynku zwiększył się w tym okresie niemal 160-krotnie, portfel złożony z największej spółki „zaledwie” 25-krotnie.

Analitycy Dimensional Fund Advisors pokazali, że w latach 1927-2021 spółki po wejściu do klubu 10 największych firm przegrywają z szerokim rynkiem w średnim i długim terminie: w 5-letnim horyzoncie o 0,6% rocznie, w 10-letnim horyzoncie o 1,5% rocznie.

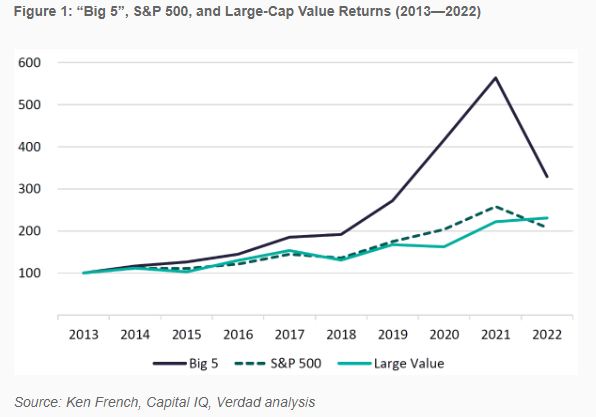

Problem polega na tym, że w ostatniej dekadzie ta tendencja się odwróciła. W ostatniej dekadzie to portfel złożony z największych spółek wygrywa z szerokim rynkiem. Pokazuje to na przykład analiza Verdad dla portfela 5 największych amerykańskich firm:

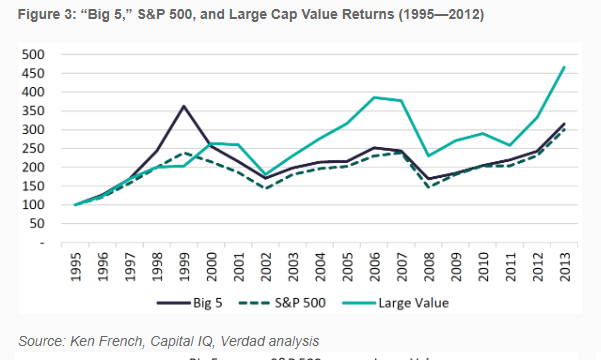

Co ciekawe w latach 1995-2012 portfel złożony z 5 największych spółek spisywał się podobnie do S&P 500:

W odniesieniu do wspaniałej siódemki mamy więc do czynienia z fundamentalnym inwestycyjnym problemem. Od około dekady obserwujemy historyczną anomalię: największe spółki w uniwersum giełdowym spisują się wyraźnie lepiej niż szeroki rynek. W poprzednich dekadach największe spółki wyraźnie przegrywały z szerokim rynkiem.

Na czym polega inwestycyjny problem? Na zdecydowaniu czy mamy do czynienia z krótkotrwałą historyczną anomalią czy nową, trwałą rynkową tendencją. Jeśli to pierwsze to dobrym pomysłem będzie niedoważanie w portfelu wspaniałej siódemki. Jeśli to drugie to niedoważanie w portfelu wspaniałej siódemki będzie boleśnie psuć wyniki inwestycyjne.

W dużym uproszczeniu większość problemów, dylematów inwestycyjnych sprowadza się do ustalenia czy obserwowana rynkowa tendencja będzie utrzymywać się w przyszłości na tyle długo by dało się ją inwestycyjnie wykorzystać. Na pewnym poziomie ogólności najważniejsze zagadki inwestycyjne sprowadzają się do ustalenia czy tym razem będzie inaczej czy rynek powróci do historycznych wzorców.

3 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Jestem za powrotem do średniej.

ta tendencja musi się odwrócić ze względów matematycznych. gdyby cały czas spółki z top5 puchły szybciej niż sp500 to z czasem wchłonęłyby cały rynek, czy nie tak?

@ prawidlowosc

Horyzont czasowy, w którym ta tendencja "musi się odwrócić" jest dłuższy niż horyzont czasowy przeciętnego inwestora.