W ostatnich tygodniach inwestorzy sporo uwagi poświęcają roli największych spółek na amerykańskim rynku akcyjnym w generowaniu inwestycyjnych wyników całego rynku.

Mam na myśli nie tylko viralowy i kompletnie błędny wykres, który sugerował, że bez pięciu największych spółek stopa zwrotu w 2021 roku z NASDAQ nurkuje z 15% na -20%. O tym wykresie pisał Grzegorz Zalewski w tekście z kategoriami „bzdura” i „fake news”. Stojące za wykresem obliczenia zdemolował Nick Maggiulli.

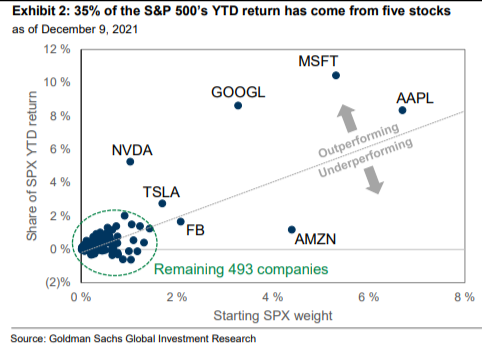

Rolę największych spółek w kreowaniu wyników całego rynku akcyjnego dostrzegają także analitycy z czołowych instytucji finansowych. W raportach podsumowujących 2021 rok i szkicujących scenariusze na rok 2022 nie brakuje takich zestawień jak to od analityków Goldman Sachs:

Z zestawienia wynika, że 35% całego wyniku S&P500 w 2021 (na 9 grudnia było to bardzo przyzwoite 24%) wypracowało pięć najlepszych spółek: Apple, Microsoft, Google, Tesla i NVIDIA, gdzie najlepszych znaczy „z największym pozytywnym wkładem z stopę zwrotu S&P500”. Tak więc pięciu największych budowniczych wyniku S&P500 dodało 8,5 punktu procentowego do wyniku indeksu.

Skrupulatni czytelnicy zauważą, że w pierwszych akapitach pisałem o „największych” spółkach ale w czwartym akapicie skupiłem się na „najlepszych” spółkach. Moim zdaniem jest to jeden z kluczowych wątków tego zagadnienia. Jeśli popatrzymy na ranking kapitalizacji to pięć najlepszych spółek w S&P500 według Goldman Sachs to kolejna 1,2,3,6 i 7 największa spółka w indeksie. Brakuje 4 i 5, Facebook i Amazon.

Tak się składa, że w 2021 roku największe spółki w indeksie S&P500 mają za sobą bardzo udany rok pod względem stóp zwrotu. W kontrybuowaniu do wyniku indeksu znaczenie mają dwa czynniki: zachowanie kursu spółki i udział spółki w indeksie czyli w dużym uproszczeniu wielkość spółki. Jeśli największe spółki w indeksie mają za sobą bardzo udany rok to ich udział w generowaniu wyniku całego indeksu będzie wyjątkowo duży.

Warto zauważyć, że to nie jest pierwszy raz gdy inwestorzy analizują i martwią się o bardzo dużą rolę największych spółek w generowaniu wyników szerokiego rynku akcyjnego w USA. Podobne obawy (o to, że cały rynek ciągnięty jest w górę albo podtrzymywany przez kilka megakorporacji) pojawiały się regularnie w czasie wielkiej hossy po globalnym kryzysie finansowym (potraktowałem pandemiczny krach z marca 2020 jako korektę tej hossy). Zwłaszcza w drugiej części tej hossy gdy dominacja wielkich firm technologicznych stała się wyraźna (FAANG i jego modyfikacje).

Jestem ostatnią osobą, która chciałaby nadstawiać głowę za opinię, że to co się dzieje na rynkach finansowych w 2021 jest w pełni zdrowe i normalne. Dosyć łatwo jest mnie nastraszyć i publikowane informacje sugerujące „niską jakość” rynkowych wzrostów tak właśnie działają. Tym bardziej, że pojawiają się przy historycznych szczytach, raczej naciągniętych wycenach i bardzo „wybuchowej” sytuacji geopolitycznej i pandemicznej.

Dlatego staram się tworzyć kontekst dla tych informacji. W przypadku omawianego zagadnienia czyli dużej roli największych spółek w tworzeniu wyników całego rynku akcji w USA warto zwrócić uwagę na trzy sprawy.

Po pierwsze rynek akcyjny nigdy nie był równy czy wyrównany. Zarówno w długim jak i krótkim terminie kluczową rolę na rynku akcyjnym odgrywa relatywnie wąska grupa spółek. Można podeprzeć się tutaj analizą Hendrika Bessembindera (horyzont 1926-2016), który wykazał, że za 75% kreacji majątku na rynku akcyjnym w USA (skomplikowana metodologia oparta na stopach zwrotu ponad bezpieczne zyski z obligacji) odpowiada 300 spółek a więc mniej niż 1,2% wszystkich, które przewinęły się w tym czasie przez amerykańskie giełdy.

Można wspomnieć o badaniach obejmujących ostatnie 3-4 dekady na amerykańskim rynku akcyjnym, z których wynika, że mniej więcej 2/3 spółek przegrywa z rynkiem, około 40% generuje straty dla inwestorów w czasie swojej obecności na giełdzie a większość stóp zwrotu z szerokiego rynku tworzona jest przez około 7% super-zwycięzców.

W 2016 roku pisałem o obliczeniach Cliffa Asnessa a roli najlepszych (o największym pozytywnym wkładzie) spółek w roczne wyniki S&P500. Powodem poruszenia tego problemu były… obawy o bardzo dużą rolę FANG w kreowaniu wyniku S&P500 w 2015. Asness pokazał, że pomiędzy 1984 a 2014 pięciu największych pozytywnych kontrybutorów przeciętnie dodawało indeksowi 2,6 punktu procentowego. W 2015 roku było to 2,8 punktu procentowego. W 2021 roku będzie to zdecydowanie więcej ale jest to bezpośrednio związane z drugim zagadnieniem.

Na amerykańskim rynku akcyjnym rośnie rola dużych korporacji technologicznych. Widać to na przykład w udziale kapitalizacji FAANGM (Facebook, Apple, Amazon, Netflix, Google, Microsoft) w kapitalizacji S&P500, która wzrosła z 8% w 2015 roku do 22% obecnie. Jest to jednak w dużym stopniu wynik wzrostu biznesu tych spółek. Udział FAANGM w zyskach S&P500 wzrósł w tym czasie z 7% do 14%. Należy zakładać, że „różnica” wynika z oczekiwań inwestorów co do tempa wzrostu biznesu megakorporacji technologicznych i pozostałej części firm.

To co się dzieje na rynku akcyjnym w USA do pewnego stopnia odzwierciedla dominację spółek technologicznych w gospodarce (wzmocnioną efektem pandemii) i przekonanie inwestorów o wyjątkowo mocnej pozycji konkurencyjnej tych spółek i relatywnie korzystnych perspektywach wzrostu. Inwestorzy mogą się oczywiście mylić w swoich założeniach i jeśli weźmiemy pod uwagę udział megakorporacji technologicznych w indeksie S&P500 ewentualna pomyłka odbije się na wynikach indeksu. Ale to, że inwestorzy się mylą nie jest oczywiste.

Po trzecie warto zauważyć, że „reszta” rynku nie wygląda źle. Jak wskazał Ben Carlson równoważony S&P500 (każda spółka ma taką samą wagę) ma w 2021 wynik zbliżony do oryginalnego wykresu. Około 48% spółek z indeksu rośnie w 2021 więcej niż sam indeks.

Tak więc rosnąca rola największych korporacji w generowaniu wyników S&P500 jest faktem. Z historycznego punktu widzenia rola megakorporacji w tworzeniu stóp zwrotu całego rynku jest bardzo wysoka w ostatnich latach. Nie jest jednak oczywiste, że obydwa te fakty są oznaką jakiejś rynkowej patologii. Nie jest jasne, że to dowód na to, że rynek nie niezdrowy. Być może jest to naturalna konsekwencja „zjadania gospodarki przez technologię”. Jeśli ten trend się utrzyma to wraz z nim utrzyma się niepokojąca inwestorów dominacja wielkich firm w indeksie S&P500.

2 Komentarzy

Skomentuj Marcin Anuluj pisanie odpowiedzi

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Nie zdążyłem napisać tego tekstu 🙂

To dochodzi jeszcze jeden aspekt, czyli pewnego myślowego fikołka, który sprawia, że zaczynamy traktować jako coś dziwnego (JEŚLI WYŁĄCZYMY NAJLEPSZE SPOŁKI TO JEST NIE TAK DOBRZE), coś, co zwykle jest oczekiwane.

Wiedzą o tym choćby inwestorzy VC czy PE – mają w portfelu wiele spółek, ale oczekują, że nieliczne dadzą ponadprzeciętne stopy zwrotu.

Podobnie działa to w biznesach. W ostatnich dwóch latach moje wydawnictwo ma super wyniki, ale gdybym wyłączył 5 najlepiej sprzedających się tytułów, to okazałoby się, że są co najwyżej przeciętne. Więc może jako zabawa te wszystkie wyłączenia są fajne, ale użyteczność zerowa.

Jak zawsze na bossa.pl – kolejny wartościowy artykuł 🙂 Dla mnie to kolejny przykład opisywanej przez Taleba asymetrii – po prostu to tak działa i zawsze tak działało. Zawsze są lokomotywy hossy, które ciągną rynek – czy to Nifty Fifty, czy dotcomy czy misie czy banki. Jeśli ktoś oczekuje, że wszystkie spółki będą rosnać czy spadać w podobnym rytmie to musi zweryfikować swoje oczekiwania bo właśnie taka sytuacja byłaby czymś na rynkach niespotykanym i nietypowym. Częściej mamy do czynienia z wąskim gronem nieproporcjonalnych zwycięzców i szerokim strumieniem przeciętniaków lub przegranych. Ten rozkład stóp zwrotu nie jest symetryczny i trzeba sobie z tego zdawać sprawę – inaczej inwestuje się w fikcyjnej rzeczywistości i można się solidnie rozczarować. Inna sprawa, że można z tego z premedytacją korzystać używając takich anomalii jak momentum czy efekt małych spółek – tylko trzeba do tego dołożyć najważniejszy element układanki, tak często ignorowany przez inwestorów czyli właściwe zarządzanie ryzykiem. A tym mało kto się zajmuje bo jest to mniej interesujące niż opisywanie pin barów czy formacji filiżanki z uchem 🙂