Jestem przekonany, ze wielu czytelników ma takie doświadczenie. Być może wiąże się ono z pojedynczą sesją, być może jest rozciągnięte na kilka dni. Żeby było nam łatwiej zrozumieć, zobaczmy, jak wygląda to w krótkim terminie.

Od pewnego już czasu przyglądamy się jakiejś inwestycji. Wszystko jedno, czy to są akcje, waluty, surowce czy kryptowaluty. W każdym razie minął już jakiś czas od naszego pierwszego pomysłu „powinienem kupić”. Z tym, że – ku naszemu niezadwoleniu – kurs jest wyżej. Wyraźnie wyżej. Frustrujemy się tym i przekonujemy siebie samych, że poczekamy, aż choć trochę spadnie. Kahneman i Tversky mieliby w tym momencie dużo do powiedzenia o efekcie kotwiczenia. Pierwsza cena stanowi dla nas ważny punkt odniesienia, i jeśli kurs jest wyżej uznamy, że jest „za drogo” i czekamy, aż zbliży się do poziomu kotwicy. Przy czym odległość od kotwicy, zależy w części od zmienności rynku. Inne „za drogo” będzie w przypadku, gdy kurs na który polujemy odjedzie nam dwadzieścia procent, a inne, gdy będzie to pięć procent.

Mamy jednak podjąć decyzję. Drogo staje się jeszcze droższe, kurs wcale nie zamierza się korygować, a my jesteśmy coraz bardziej sfrustrowani. Być może składaliśmy już zlecenia kupna, jednak za każdym razem ustalaliśmy limit realizacji zbyt nisko i cena do niego nie dochodziła. Prawdopodobnie kilkukrotnie zmieniliśmy ten limit, podnosząc go i goniąc za ceną, która cały czas rośnie. W końcu sfrustrowani tym, że „pociąg odjeżdża bez nas”, składamy zlecenie rynkowe – market, po każdej cenie (PKC), lub tak jak na danym rynku się nazywa. Wielu z nas prawdopodobnie w ogóle nie składało zleceń z limitem, tylko od razu poszła na całość.

W każdym razie kupiliśmy. Setki innych chętnych, podobnych do nas, których przyciągnęła dynamiczna zwyżka, również.

Coś jednak poszło nie tak. Niedługo po naszym zakupie, ceny zaczynają spadać. Dynamika spadków, na początku niewielka, później jest coraz większa. Ten rosnący impet zwiększa nasz niepokój i jednak postanawiamy się pozbyć, upragnionej jeszcze niedawno inwestycji.

Zaczynamy sprzedawać, ale – znów kłania się Kahneman i Tversky, tym razem z teorią perspektywy i awersją do straty – nie lubimy tracić. Bardzo nie lubimy. Dlatego, tak wielu z nas przetrzymuje inwestycje, które przynoszą straty, bo łudzimy się, że będzie lepiej, bo chcielibyśmy oddać, chociaż po cenie zbliżonej do zakupu (nowa kotwica), bo wyszukujemy argumenty, uzasadniające naszą decyzję. Nawet mimo tego, że miał to byś spekulacyjny ruch, zaczynamy udowadniać i przekonywać siebie o perspektywach w dłuższym terminie. No i w końcu – nie lubimy przyznawać się do porażek.

Im bardziej spada, tym bardziej rośnie nasz niepokój. Chcemy sprzedać, ale na naszych warunkach. Próbujemy przekonać samych siebie, że nie jesteśmy, aż takimi idiotami i składamy zlecenia z limitem sprzedaży. Żeby tylko nie oddać po najniższej cenie. Pamiętamy jak skończyło się składanie zlecenia kupna za dowolną cenę (market/PKC). Ustawiamy więc limity, zawsze nieco wyżej, niż aktualna cena, łudząc się, że któryś ząbek na pewno dotknie naszego limitu. Gdy jednak kurs spada mocniej, niż rośnie na korektach, obniżamy nasze limity i znów gonimy za rynkiem. Nie chcemy jednak okazać się frajerami, bo w głowie mamy sytuację, gdy kupiliśmy na szczycie i konsekwentnie składamy zlecenia z limitem, żeby sprzedać, chociaż na jakimś ząbku, chociaż nieco bliżej naszej ceny kupna, która coraz bardziej się oddala.

Wielu z nas, choć decyzję zakupu podjęło pod wpływem impulsu i oczekiwało szybkich spekulacyjnych zysków, zostanie z tą inwestycją znacznie, znacznie dłużej.

Z okazji 30. rocznicy powstania warszawskiej giełdy wyszperałem z moich zasobów kwartalniki „Rynek giełdowy” publikowane przez GPW. Niestety nie posiadam wszystkich numerów, najstarszy jaki mam, datowany jest na pierwszy kwartał 1993 roku.

Sesje odbywały się wówczas trzy razy w tygodniu, w poniedziałki, wtorki i czwartki. Notowanych było szesnaście spółek, zaś średnia liczba zleceń na sesję oscylowała wokół czterech tysięcy. Z ciekawostek dodam tylko, że średnia wartość wskaźnika C/Z dla tych wszystkich spółek wynosiła 3,2. W kwartalniku, poza informacjami dotyczącymi rynku znajdziemy również statystyki dotyczące choćby wartości zleceń kupna i sprzedaży oraz (to już w numerach z 1994 roku) strukturę zleceń – jaki procent stanowiły zlecenia rynkowe (wówczas zwane PKD – po kursie dnia) oraz z limitem.

I te zestawienia przykuły moją uwagę. Przyjrzyjmy się zestawieniom z pierwszego oraz drugiego kwartału 1994 roku. Pierwszy kwartał, to jeszcze trwająca hossa, z szaleńczymi zwyżkami spółek w rodzaju Universal, czy Elektrim, ostatecznie szczyt wypada 8 marca. Ale to będzie wiadomo dopiero po wielu tygodniach i miesiącach, że nie był to tylko ząbek korekty, jakich wiele obserwowaliśmy we wcześniejszych miesiącach. Spadki w tym kwartale potrwają więc tylko trzy tygodnie. Więc wszelkie zbiorcze podsumowania należy traktować z odpowiednim dystansem.

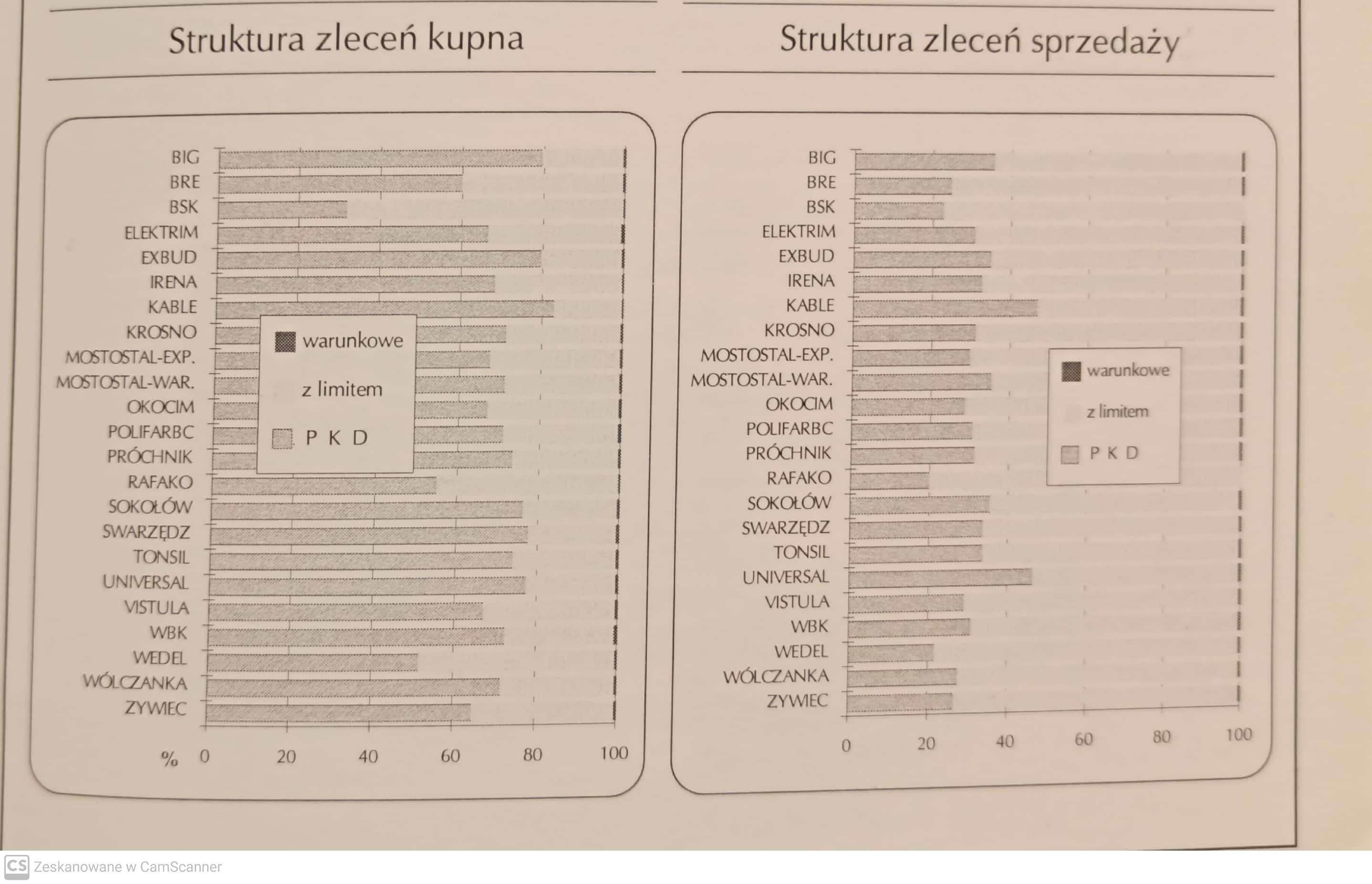

Poniższe zestawienie dotyczy struktury zleceń kupna i sprzedaży w I kwartale 1994 roku, czyli w kwartale zdominowanym przez kupno i wiarę w hossę. W kwartale, w którym na szesnaście notowanych spółek, spadła cena tylko trzech, zaś najwięcej zyskał Universal +137%, Sokołow +100%, Kable +82%. Już tylko dla porządku dodam stopy zwrotu wybranych spółek, za minione dwanaście miesięcy: Universal + 5196%, Irena + 3675%, Mostostal Export +2066%.

Ciemniejszy obraz na wykresie pokazuje, zlecenia PKD, czyli dzisiejsze Po Każdej Cenie, zaś jaśniejsze zlecenia z limitem. W przypadku zleceń kupna dominują te „za wszelką cenę”, w przypadku sprzedaży, ewidentna przewaga jest po stronie zleceń z limitem. Czyż to nie wspiera opowieści z początku tego tekstu, jak również koncepcji Kahnemana i Tversky’ego opowiadającej o awersji do straty. Za wszelką cenę chcemy uniknąć straty, więc trzymamy ją w nadziei, że będzie lepiej, a równocześnie próbujemy „przycwaniakować”, żeby tylko nie sprzedać po najgorszej cenie. W rezultacie straty są jeszcze większe.

Wielokrotnie przypominałem na szkoleniach, że dwie podstawowe zasady działania na rynkach, są banalne i potwornie trudne do zastosowania, bo wbrew naszym skłonnościom poznawczym. „Pozwól zyskom rosnąć” i „Ucinaj straty jak najszybciej”. Jak najszybciej oznaczałoby nie patrz na nic, jeśli idzie źle. Po prostu zamknij. Tymczasem doświadczenie setek inwestorów oraz choćby te diagramy pokazują, że jednak złudzenie, że oddamy na własnych warunkach (po cenie z odpowiednim limitem) jest silne.

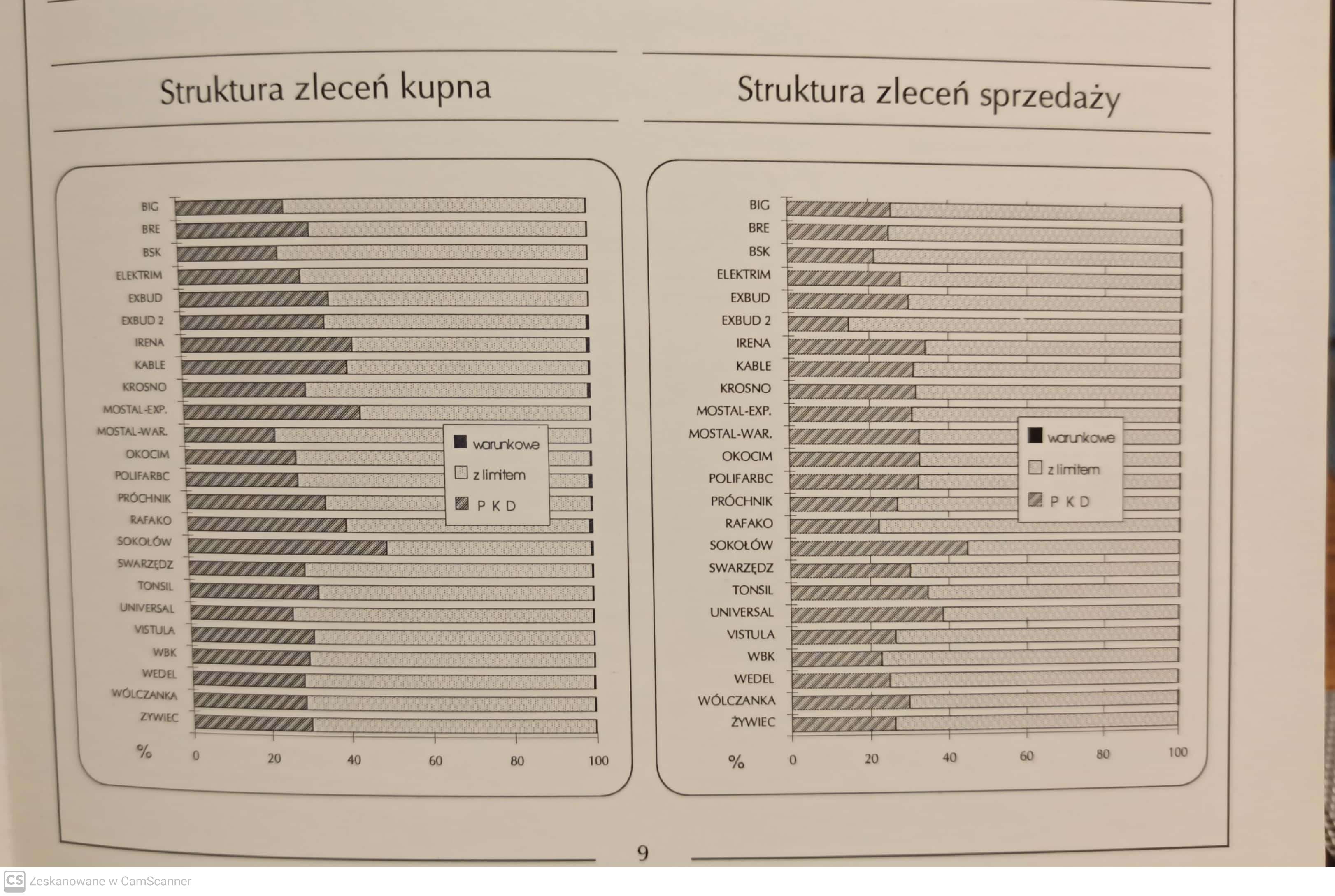

Zerknijmy na kolejny kwartał, czyli 2. 1994. W tym wypadku już dominowały spadki. Indeks WIG stracił blisko 50%, zaś dotychczasowe gwiazdy stały się upadłymi aniołami. Universal – spadek o 77%, Tonsil -66%, Polifarb Cieszyn -61%, wspomniana wyżej Irena zaledwie -25%.

Struktura zleceń w tym kwartale, na kolejnym diagramie.

Jak widać, nic się nie zmieniło w podejściu do sprzedaży. Wciąż dominują zlecenia z limitem w proporcji około 3:1. Ale nastąpiła wyraźna zmiana w zleceniach kupna. Już nie ma szaleńczego „biorę wszystko po dowolnej cenie”. Decyzje zdają się bardziej wyważone, w zleceniach pojawiają się limity, tak jakby inwestorzy ostrożnie się zastanawiali, żeby tylko nie przepłacić za drożejące akcje.

Richard Thaler –kolejna wielka postać finansów behawioralnych odkrył zjawisko, które nazwał efektem posiadania. Chodzi o nasze przekonanie, że posiadane przez nas dobra, są o wiele bardziej wartościowe. Wspólnie ze swoim współpracownikiem Jackiem Knetschem oraz wspomnianymi już Kahnemanem i Tverskym, opracowali serię eksperymentów, które miały sprawdzić, jak ludzie reagują na posiadane przez siebie rzeczy. W jednym z nich eksperymentatorzy losowo rozdzielali między badanych kubek z logo uczelni, o wartości około 6 dolarów. Kubek otrzymała jedna połowa i oni mogli go sprzedać. Zaś pozostali mogli kupić kubek od sąsiada. W eksperymencie poproszono o to, by każda ze stron podała, cenę za jaką gotowa była dokonać transakcji. Średnia cena żądana przez sprzedających była około dwukrotnie wyższa, niż ta za jaką skłonni byli zaoferować kupujący.

W innej wersji eksperymentu dodano jeszcze jedną grupę – osoby, które mogły wybrać, czy chcą kubek, czy pieniądze, przy czym sami mieli zaoferować kwotę. Wyniki znów pokazały, jak zmienia się nasza percepcja, gdy już coś posiadamy.

Sprzedający, żądali średnio 7,12 dolarów za kubek, kupujący 2,87 dolarów, zaś wybierający szacowali jego wartość na 3,12 dolarów.

Kupujemy kubki, akcje, kryptowaluty, nieruchomości i chcemy je później sprzedać, za jak najlepszą cenę. Łudzimy się, że na spadającym rynku, możemy dyktować warunki i uparcie określamy zbyt wysokie limity. Może czasem nam się uda. Ale gdy przyjdzie dłuższa fala spadkowa zostaniemy z inwestycjami, których wcale nie chcemy.

Ale ponieważ jesteśmy tylko ludźmi, to po odpowiednio dużej stracie przekonamy siebie samych, że kiedyś jeszcze wzrośnie.

3 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Ja również pamiętam pierwszą hossę na GPW i wiem, jak mało płynny był tamten rynek. Co więcej, ówczesne przepisy chroniły kursy przed dużymi zmianami (bodajże do 20%), więc było bardzo dużo redukcji kupna i redukcji sprzedaży. Myślę, że inwestorzy składali zlecenia PKC, żeby w ogóle mieć szansę na realizację swojego zlecenia. Przy słabym dostępie do informacji i niskiej płynności bardzo trudno byłoby wycenić swoje zlecenie na tyle, żeby mieć szansę na jego realizację. Logika podpowiada mi, że Kahneman i Tversky prowadzili swoje obserwacje na inwestorach handlujących na bardziej płynnych rynkach.

ograniczenia były +/-10. Jeśli jedna strona przewważała, zlecenia były redukowane (jak dziś przy IPO) jeśli podaż/popyt przeważały bodej osmiokrotnie dochodziło do tzw. OK lub OS (oferta kupna/sprzedazy) czyli kurs odchylał się maksymalnie i nie dochodziło do transakkcji (coś jak limit down/up na futures). Masz rację, że to był mechanizm samonapędzający się. Obawiam się, że nie kupię/sprzedam więc składam PKD. Ale to nie tłumaczy tych różnic między zleceniami K i S.

Same zaś badania nie tyle dotyczyły rynków, co po prostu dokonywania decyzji przy transakcjach różnego rodzaju

Od czasu PLANdemii biorę L-ki na indeksy u was w bossa. SL nawet nie zawracam sobie głowy. Wiele razy rynek leciał w przepaść po kupnie na ATH, końcu korekty przed falą C itp. Ile z tych pozycji było stratnych? Praktycznie ZERO.

Także teoretycy swoje, a praktyka nieskończonego drukowania swoje.