W poprzednim tekście zwróciłem uwagę na spółkę Grilled Cheese Truck, która w styczniu zadebiutowała na amerykańskim rynku pozagiełdowym z kuriozalną kapitalizacją przekraczającą 100 mln USD dla spółki, z 1 mln USD aktywów i stratą netto wyższą niż przychody spółki.

Niedługo po debiucie spółki Barry Ritholtz potraktował przypadek Grilled Cheese Truck jako dowód rzeczowy potwierdzający formowanie się na rynku bąblowatej atmosfery. Rzecz w tym, że każdego dnia hossy można takie dowody rzeczowe znaleźć. Zapewne także Barry Ritholtz zdaje sobie z tego sprawę – w końcu zdarzało się mu krytykować rynkowych komentatorów za traktowanie anegdotycznych zdarzeń (na przykład okładek prasowych) za wyznaczniki przełomowych punktów na rynku.

Wróćmy do przykładu ze wstępu. Jeśli notowany z kapitalizacją 100 mln USD Grilled Cheese Truck jest dowodem rzeczowym na wejście rynku w fazę entuzjastycznych ekscesów to był nim także Cynk – inna spółka z amerykańskiego rynku pozagiełdowego, której kapitalizacja wzrosła w kilka tygodni z 18 mln USD do 6 mld USD latem 2014 roku. Specyfika rynku pozagiełdowego, drastycznie ograniczona płynność ułatwiająca manipulacje takie jak akcje pompuj i rzuć, sprawia, że kuriozalne wyceny zdarzają się na nim często. To oczywiste, że łatwiej jest o takie wyceny w trakcie hossy, tym łatwiej im bardziej gorący jest rynek i im więcej lekkomyślnych pieniędzy na rynek przepływa. Jednak inwestorzy traktujący każdą astronomiczną wycenę z niepłynnego segmentu rynku jako potencjalny sygnał nadchodzącego krachu rozczarują się efektywnością takiej strategii inwestycyjnej.

Kuriozalne wyceny rynkowe nie są jedynymi anegdotycznymi zdarzeniami, w oparciu o które inwestorzy i obserwatorzy rynków budują argumenty przekonywujące o zakończeniu trendu wzrostowego. Do tego celu może zostać wykorzystane każde wydarzenie sugerujące entuzjastyczne nastroje rynkowe. O kilku takich wydarzeniach z trwającego rynku byka wspomniałem na blogu. Na wiosnę 2013 roku aktorka Mila Kunis w wywiadzie dla CNBC ogłosiła, że przenosi swoje oszczędności z depozytów na rynek akcyjny. Czyż nie był to dowód na to, że lekkomyślne pieniądze wróciły na rynek akcyjny? Jesienią 2013 roku rzucił ręcznik jest z najbardziej zatwardziałych niedźwiedzi – Hugh Hendry. Pesymistycznie nastawiony inwestor, w czwartym roku hossy bardzo medialnie przechodzi do obozu byków – czy można sobie wyobrazić lepszy wyznacznik szczytu?

Anegdotyczne wydarzenia pokazujące irracjonalny entuzjazm na rynku nie są jedynymi mało efektywnymi wyznacznikami szczytów. Szczytów nie wyznaczają także wypowiedzi doświadczonych i cenionych inwestorów ostrzegające przed formowaniem się baniek spekulacyjnych i zapowiadające nadchodzący krach. W niemal każdym tygodniu trwającej hossy znani inwestorzy lub analitycy udzielają pesymistycznych w wymowie wywiadów albo publikują analizy, z których wynika, że rynek jest przewartościowany. Na przykład na początku 2014 roku wielu inwestorów martwiło się tym, że wygląd DJIA niebezpiecznie przypomina wygląd wykresu z lat 1928-1929. Kilka razy w czasie trwającej hossy dostrzegano też rynkowe i makroekonomiczne analogie do roku 1937.

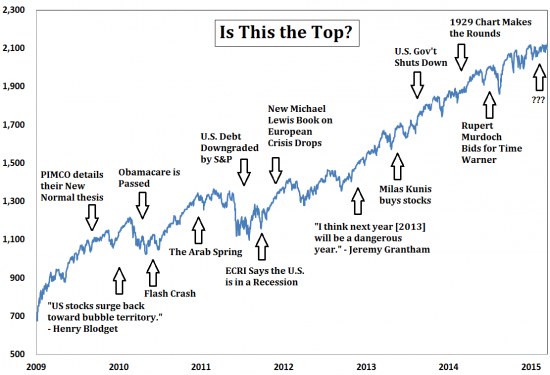

Ben Carlson w edukacyjnym wykresie zebrał kilkanaście czynników, które w ostatnich sześciu latach nie wyznaczyły szczytu na amerykańskim rynku akcyjnym. Na wykresie obok przykładów irracjonalnego entuzjazmu i ostrzeżeń z ust prominentnych inwestorów znalazły się także istotne wydarzenia ekonomiczne i geopolityczne:

Najważniejszą lekcją, jaką można wyciągnąć z powyższego wykresu jest wniosek, że w każdym dniu hossy można napisać przekonywującą analizę sugerującą, że zbliża się odwrócenie trendu. W każdym dniu hossy można znaleźć informacje powstrzymujące przed wejściem na rynek. W całym sześcioletnim okresie trwającej hossy świat był niebezpiecznym miejscem, w którym na inwestorów czyhały ryzyka geopolityczne (Iran, Korea Północna, Libia, ISIS, Rosja), ryzyka makroekonomiczne (niekonwencjonalna polityka monetarna praktycznie wszystkich ważnych banków centralnych na świecie) i rynkowe (znajdujące się powyżej historycznych średnich wskaźniki wycen – część z nich praktycznie przez całą hossę). Moim zdaniem problem z tymi wszystkimi wymienionymi wyżej czynnikami potencjalnie wyznaczającymi szczyt polega na rym, że niezwykle trudno jest stworzyć z nich koherentną strategię inwestycyjną.

Bez wątpienia struktura rynku (wydłużone hossy i krótkie, gwałtowne bessy) czyni zadanie wyznaczania punktów zwrotnych dużo trudniejszym dla pesymistycznie nastawionych inwestorów. Jestem przekonany, że gdyby bessy były równie długie co hossy znajdowalibyśmy równie dużo prób wyznaczenia minimów. Takie próby istnieją i poświęcę im miejsce na blogu gdy cykl koniunkturalny w końcu się zmieni. Jednak ze względu na relatywnie krótką długość rynków niedźwiedzia jest ich zapewne mniej. Być może to właśnie struktura rynku sprawia, że pesymistycznie nastawieni inwestorzy wydają się bardziej oporni i zacięci niż perma-byki.

Myślę, że warto powrócić do myśli, które w rozmowie z Jackiem Schwagerem wyeksponował Colm O’Shea. Inwestor podkreślił, że jego zdaniem dużo łatwiej jest zidentyfikować trwający na rynku trend, na przykład rozgrzany rynek, niż zidentyfikować konkretny punkt, w którym ten trend się załamie. O’Shea zwrócił przy tym uwagę, że punkty przełomowe na rynku niekoniecznie są związane z istotną zmianą fundamentów czy konkretnymi wydarzeniami gospodarczymi i politycznymi. Sytuacja fundamentalna sprzyjająca odwróceniu się trendu utrzymuje się przez jakiś czas a punkt przełomowy następuje dopiero wtedy gdy odpowiednio duża część uczestników rynku sobie to uświadomi. Tak więc skuteczne wyznaczanie punktów przełomowych oznacza konieczność wyznaczenia wspomnianej wyżej zmiany w nastawieniu uczestników rynku. Moim zdaniem dla większości inwestorów jest to niewykonalne zadanie.

1 Komentarz

Skomentuj Paweł Cymcyk Anuluj pisanie odpowiedzi

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Stary dobry warzywniak oraz taksówkarz są zdecydowanie celniejsi w „szczytowniu” 😉 U mnie w programie pytania od widzów też dobrze oddają nastroje i kierunek zainteresowania tłumu.