Brzmi znajomo, prawda? Jakiś czas temu, pojawiła się informacja, przekazana w raporcie bieżącym nr 23/2008 przez firmę JW Construction, iż pewna osoba fizyczna rozwiązała, za wypowiedzeniem 40 z 88 przedwstępnych umów sprzedaży lokali mieszkalnych. Informacja ta oddaje dość celnie rzeczywisty stan rynku developerskiego, szczególnie jego perspektywy na 2008 rok.

A miało być tak pięknie….

Jeszcze nie tak dawno temu firmy pośredniczące w obrocie nieruchomościami zachwalały perspektywy rynku mieszkaniowego, szczególnie możliwości dalszego wzrostu silnie wyśrubowanych cen na rynku pierwotnym (czyli pośrednio także na wtórnym). Z tego powodu inwestorzy stworzyli sobie ?futures” na rynku nieruchomości – kupowali mieszkania z minimalnym wkładem własnym w celu dalszej ich odsprzedaży z zyskiem. Mechanizm ten jednak przestał działać, co zatrzymało spekulacyjny wrost cen.

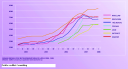

Perspektywy dalszego wzrostu, w opini niektórych instytucji istnieją nadal, choć należy je rozpatrywać w okresie długoterminowym, wzorując się na doświadczeniach na przykład Irlandii. Warto też wziąć pod uwagę przykład Hiszpanii i Grecji. W ciągu 10 lat po akcesji do UE występował na tych rynkach żywiołowy wzrost cen mieszkań, a następnie nastąpiła stabilizacja. Jednocześnie, cały czas utrzymywał się powolny trend wzrostowy. Nie można jednak tego przekładać bezpośrednio na rynek polski, z uwagi na to, iż ostatnie kilkanaście lat to był wyjątkowy okres prosperity na rynkach światowych, a załamanie na rynku amerykańskich sub-primie cały proces zatrzymało.To co bezpośrednio powoduje zatrzymanie wzrostu cen mieszkań jest zawsze bardzo proste – ceny mieszkań rosną do takiego poziomu, iż stają się nieakceptowalne dla potencjalnych inwestorów.

Luksusowy wyjątek?

Rynek mieszkaniowy może jednak zachowywać się niejednolicie. Zdaniem analityków redNet, najbardziej perspektywicznym segmentem rynku nieruchomosci jest rynek luksusowych apartamentów. Jak stwierdzają analitycy ?luksusowe lokale mieszkalne są w naszym kraju stosunkowo bardziej dostępne. Zgodnie z przeprowadzoną analizą ceny apartamentów w Polsce musiałyby wzrosnąć o około 198% aby ich dostępność spadła do poziomu obserwowanego w Wielkiej Brytanii. Pomimo, że ceny luksusowych lokali są w naszym kraju wyraźnie wyższe od średniej ceny mieszkań, to potencjał ich wzrostu nie został jeszcze wyczerpany”. Więcej na temat tego raportu można znaleźć tutaj. Na drugim biegunie umiejscawiane są nadal najczęściej mieszkania z wielkiej płyty, ale te mają niewiwle wspólnego z notowanymi na GPW walorami.

Mniej mieszkań to mniej zysków

Ceny mieszkań zatrzymały się i nie jest to szczególnie groźne zjawisko dla firm developerskich, które nadal realizują wysokie marże. Wyhamowanie cen wynika zarówno z nasycenia rynku przy bieżącym poziomie cen, jak również dodatkowej podaży na rynku wtórnym i ograniczonej możliwości kolejnych kredytobiorców z uwagi na wyższe stopy rynkowe, czyli większy koszt pieniądza i jest to dość naturalna pochodna zjawisk w gospodarce.

Dla niektórych inwestorów ceny firm developerskich na GPW są już na tyle niskie, że nie powinny spadać niżej. ?Taniość” jest jednak pojęciem dość względym, podobnie jak ?drożyzna”

Akcje Polnordu, Tritonu czy JW Construction straciły od połowy poprzedniego roku, kiedy to powstał indeks WIG-Developerzy, między 60 a 70 procent. To oczywiście dużo, choć trzeba pamiętać, iż rynek był wyjątkowo przewartościowany w poprzednim okresie. Czy na pewno jednak można powiedzieć, iż nie będzie taniej? Nie ! Wraz z zatrzymaniem wzrostu cen zatrzymuje się także niestety sprzedaż, a firmy korygują w dół swoje prognozy – i to powinno już niepokoić. Liczbę planowanych do sprzedaży w 2008 rok obniżył min. Dom Development. W pierwszym kwartale tego roku Dom Development sprzedał łącznie 328 lokali i było to mniej niż oczekiwano. Na cały 2008 rok spółka ogranicza plan sprzedaży mieszkań do ponad 2 tys. lokali, z wcześniej prognozowanych 2,5 tys. Mniejsza liczba sprzedanych mieszkań to przecież bardzo bezpośrednie przełożenie na wyniki sprzedaży i zwrot z zainwestowanego kapitału. A koszty stałe w tym samym czasie rosną….. czyli marże jednostkowe powinny nadal spadać

Ożywienie na rynku wtórnym

O ostatecznej cenie i kursie giełdowym i tak decydują nabywcy nieruchomości lub nabywcy akcji, a ci dmuchają ostatnio na zimne. Na rynek trafia więcej mieszkań do rzeczywistej, a nie „pozorowanej” sprzedaży. Tak, jak wcześniej sprzedający dyktowali ceny – teraz robią to kupujący. Potwierdzeniem tego, jest min fakt, iż wydłuża się okres sprzedaży nowych mieszkań, oraz wzrasta elestyczność – na korzyść kupujących – pomiędzy cenami ofertowymi a ostateczną ceną sprzedaży. Kilka lat temu pojawiło się na naszym kraju sporo zagranicznych kapitałów, które trafiały na rynek mieszkaniowy. Fundusze arabskie, hiszpańskie, także polskie masowo wykupowały mieszkania w pakietach ?na pniu”. Silny złoty dodatkowo podbijał stopy zwrotu i powoli nadchodzi czas realizacji zysków. Średni miesięczny kurs euro wyniósł w kwietniu br. 3,44 zł za 1 EUR i obniżył się w porównaniu z kwietniem ub. roku o 9,8%. Średni miesięczny kurs dolara amerykańskiego wyniósł w kwietniu br. 2,18 zł za 1 USD i był o 22,7% niższy niż przed rokiem. Inwestycje zamykają także ?spóźnieni” spekulanci, coś na wzór tytułowego ?88 czyli 40″. Kasy na całość mieszkania nie ma, więc trzeba sprzedawać udziały lub z nich rezygnować, jeśli jest takowa możliwość, aby nie stracić płynności. W okresie styczeń-kwiecień br. oddano do użytkowania 47090 mieszkań, czyli o 31,8% więcej niż w analogicznym okresie ub. Roku. W tym samym okresie. wydano pozwolenia na budowę 72,7 tys. mieszkań (o 9,9% więcej niż rok wcześniej w tym samym okresie). Wyższa niż przed rokiem była również liczba mieszkań rozpoczętych (o 19,5%) i wyniosła 59,7 tys. Ten wzrostowy trend pokazuje rosnącą przyszłą podaż i przyśpiesza decyzje o zamykaniu spekulacyjnych pozycji z lat poprzednich.

Problemy z wyceną

Sytuacja jest dość dynamiczna i może wywoływać nieco rozdrażnienia nie tylko wśród inwestorów, ale także wśród obserwatorów rynku. Pewną oznaką tej nerwowości może być np. fakt aż 3-krotnej aktualizacji wyceny i zalecenia inwestycyjnego dla akcji JW Construction przez IDM w ciągu 4 miesięcy (luty-maj 2008 roku). Wycena była w tym czasie obniżana, a rekomendacja, mimo iż cena rynkowa spadała, także została obniżona, choć jest ona nadal znacznie powyżej ceny rynkowej. Nie jest wcale łatwo być analitykiem sektora nieruchomości. Jest to temat rzeka, ja w swoim blogu także nie poruszyłem wszystkich tematów, a te które są – można traktować szerzej. Generalnie jednak uważam, iż chyba zaczynamy mieć powoli oznaki przereagowania negatywnego, tak jak rok wcześniej – pozytywnego.

7 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Co do Hiszpania, Irlandii i Anglii do ktorych sie nas porownoje – to one akurat teraz wchodza na droge silnej korekty poprzednich rownie silnych i dlugotrwalych wzrostow. Nabudowano tam na potege i teraz nie ma kto kupowac.

Wczorajszy news na temat Hiszpanii:

http://www.bankier.pl/wiadomosc/Mocny-spadek-sprzedazy-domow-w-Hiszpanii-1773255.html

?28.5.Madryt (PAP/Bloomberg) – W marcu mocno spadła sprzedaż domów w Hiszpanii. Rok do roku spadek wyniósł 38,6 proc., a miesiąc do miesiąca sprzedaż spadła o 16,9 proc. – podał w środę w komunikacie hiszpański urząd statystyczny.?.

W Hiszpanii gospodarka jest wyjatkowo silnie powiazana z budownictwem – budownictwo tworzy ponad 18 proc. PKB w Hiszpanii (http://www.polskiejutro.com/art.php?p=3666) przy sredniej unijnej ok 10%. W Polsce tez jest ok 10%

(http://www.muratorplus.pl/biznes/specyfika-lokalnych-rynkow/unia-europejska/budownictwo-polski-na-tle-branzy

-i-sytuacji-gospodarczej-w-ue—cykl_-potegi-budowlane-unii-europejskiej_-cz_-i,17353_31093.htm).

[@krzywy: zrobiłem mała edycję i złamałem ww. link, mdlubak]

W Hiszpani szykuje sie niezly bigos.

Co do biadolenia redNet na temat apartamentow. Jak zwykle sa malo obiektywni nie-obiektywni ? wkoncu zarabiaja na naganianiu jeleni do zakupu nieruchomosci (wlasnie takich co rezerwuja 88 mieszkan). Wystarczy popatrzec na rynek amerykanski jak tam idzie sprzedaz luksusowych apartamentwo w czasie kryzysu zeby ? ceny rowniez spadaja. Gwiazdy show-biznesu utopily na swoich rezydencjach.

Zaczelo sie od tego ze redNet mowil ze ceny beda rosly 20% rocznie do 2015. Pozniej ze wielka plyta nie. Pozniej ze centrum rosnie a przedmiescia miast nie. Teraz ze wszystko moze spadac ale super apartamenty nie… Zgadzam sie ze moze i sa takie pererlki, ktore zamiast srednio 30% spadna 15%. Tylko szukanie takich perelek, to jak szukanie spolek ktore rosna w czasie bessy.

Teorie ze ceny apartamnety TYLKO rosna jest bledna z logicznego punktu widzenia. Majac na uwadze procent skladany ich cena w niedlugim czasie bylaby nie-osiagalna dla nikogo.

A porownywanie nas do Londynu jest ciekawe ale nie na miejscu ? nawet nie chce mi sie pytac.

Wiadomo przeciez ze w dlugim terminie ceny srednio nieruchomosci rosna mniej wiecej tak jak inflacja ? poprostu musza byc dostepne dla ludzi a nie dla spekulantow!

http://www.nytimes.com/2006/03/05/magazine/305tulips_shorto.1.html?_r=2&pagewanted=1&oref=slogin

?Between 1628 and 1973 (the period of Eichholtz’s original study), real property values on the Herengracht ? adjusted for inflation ? went up a mere 0.2 percent per year, worse than the stingiest bank savings account.?

@krzywy, masz rację co do kierunku cen, dlatego właśnie napisałem, iż hossa hiszpańska przebiegała w innych okolicznościach zaewnętrznych, nas taki sam „case” nie czeka. Warto odnotować, iż na potwtórke i możliwość zrobienie biznesu w Polsce liczyli z pewnością Hiszpanie (mamy dość podobny rozmiar rynku), ale się przeliczyli – skutkiem spadku cen nieruchomości w Hiszpani jest niewątpliwie to, iż hiszpańskie koncerny, które zakupiły za ogromne pieniądze działki w Warszawie, mogą być w kropce co do trafności tego optymistycznego ruchu. A redNET to przykład firmy która żyje z nieruchomości, więc nie do końca są obiektywni, więc można się z ich prognozami zgadzać lub nie 🙂

tak jest !

musza byc dostepne dla ludzi a nie dla spekulantow!

http://www.youtube.com/watch?v=cxyMcC4CfDo&mode=related&search

@jtyszko

To o Hiszpani mialo byc jakby tylko przedluzeniem tego co napisales we wpisie (z ktorym sie zgadzam), ale troche komentarz dodalem zbyt szybko 🙂

Jacek:

Myslę, że z tymi spekulantami to nie chodzi o to, o co na filmie, do którego podałeś linka. Przypuszczam, że autorowi chodziło raczej o taką myśl, że celem każdej spekulacji, zwłaszcza na rynku towarów (a takim jest rynek nieruchomości) jest zwykły konsument. Jeżeli ten konsument mówi "pass, ja sobie już na takie mieszkanie nie mogę pozwolić", to wówczas kończy się spekulacja, bo spekulujący sami między sobą handlować przecież nie bedą. Poza tym ja akurat nieco rozróżniam spekulację i inwestowanie. To pierwsze wg mnie jest raczej powiązane z końcową fazą każdej hossy i ma więcej wspólnego z hazardem.

Tomek; dobrze rozszyfrowałeś co autor miał na myśli ! Popyt rzeczywisty się cofnął, a spekulacyjny ma problemy z utrzymaniem wysokich cen trensakcyjnych więc skraca pozycje w nieruchomościach, w rezultacie – ceny te spadają, aby płynność spekulantów nie została nadmiernie zagrożona, trochę to wygląda jak długa pozycja futures, gdzie zaczyna brakować środków na depo.

przeraża mnie trochę nachalność i brak samokrytycyzmu pośredników nieruchomości, rok temu wrózyli dwucyfrowe wzrosty, a jak ceny spadają to mówią – a nie mówiliśmy , że będzie korekta? przerażające, ze teraz mówią – okazja !!! taniej nie będzie !!! – ciekawe, co powiedzą za rok jak będzie jeszcze taniej ???