Ponownie Bitcoin będzie w poniższym tekście obiektem ćwiczeń z kupowania dołków.

Gdy robiłem to ostatnim razem w tym cyklu, celem była symulacja strategii kupowania spadkowych sesji (1-dniowych dołków). Tym razem sprawdzam odwrotną filozofię, czyli kupowanie dołków już po tym, gdy teoretycznie są za nami. Tak robiłem to w poprzednich częściach dla -> WIG20 oraz ->dla S&P500.

Zasady tej symulacji strategii kupna dołka (BTD, Buy The Dip) na historycznych danych BTCUSD:

– dane pochodzą z serwisu stooq.pl,

– w symulacji nie brałem pod uwagę kosztów prowizji, chciałem poznać czysty efekt BTD,

– zamknięcie pozycji następowało zawsze po upłynięciu 1 sesji, jednakże dodałem kolejną symulację, gdzie pozycja otwarta była przetrzymywana przez 3 sesje,

– każdy test rozpoczynałem z kapitałem 1000 jednostek i do tego dodawałem lub odejmowałem procentowe zyski/straty z każdej kolejnej transakcji BTD,

– w każdym teście inaczej była określana sesja spadkowa i wzrostowa oraz moment zakupu (szczegóły niżej).

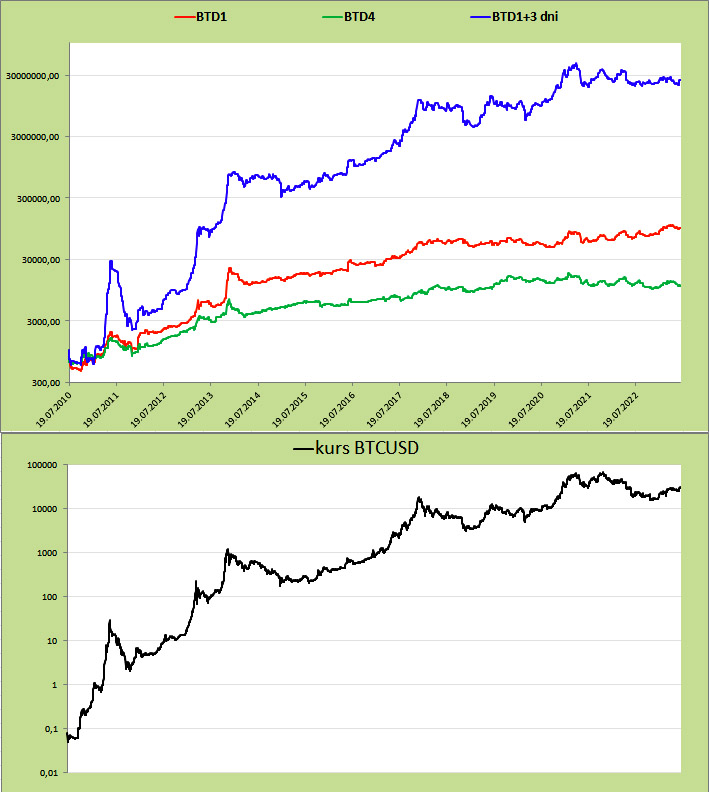

– ponieważ zmienność historyczna jest przeogromna, dlatego krzywą kapitału podaję w skali logarytmicznej, i w takiej same skali podaję sam przebieg kursu BTCUSD do porównania; inaczej nie zobaczylibyśmy tendencji.

Tak wyglądają przebiegi zmian kapitału strategii BTD w tych testach na tle zmian samego kursu:

Po kolei jaka strategia Buy the Dip (BTD) kryje się pod każdą krzywą kapitału na tym górnym wykresie:

BTD1 – jeżeli zamknięcie sesji było niższe niż jej otwarcie (spadkowa) oraz zamknięcie kolejnej po niej sesji było wyższe od jej otwarcia (wzrostowa), kupujemy indeks po cenie zamknięcia sesji wzrostowej, sprzedajemy po cenie zamknięcia sesji kolejnej

BTD4 – jeżeli zamknięcie sesji było niższe niż sesji bezpośrednio ją poprzedzającej (spadkowa) oraz zamknięcie kolejnej po niej sesji było wyższe od zamknięcia sesji ją poprzedzającej (wzrostowa), kupujemy indeks po cenie otwarcia następnej sesji, sprzedajemy po cenie zamknięcia tej sesji.

BTD1 + 3 dni – warunki zajęcia pozycji takiej jak w BTD1, jednakże sprzedajemy dopiero po 3 sesjach, na zamknięciu ostatniej z nich.

WNIOSKI:

1. W trzeciej już symulacji dostajemy potwierdzenie tezy, że kupno dołka po jego wystąpieniu (sesja wzrostowa po spadkowej) jest znacząco bardziej racjonalnym podejściem niż kupowanie tylko po spadkowych sesjach, gdy potencjalny dołek jeszcze się nie wydarzył.

2. W przypadku Bitcoina wszystkie 3 powyższe strategie pokazują ukrytą w danych nieefektywność, którą przy odpowiedniej obróbce dałoby się wykorzystać w praktyce do zarabiania na tym rynku. W strategii łapania 1-dniowych spadków generalnie było to nieopłacalne przedsięwzięcie.

3. Trzymanie pozycji przez 3, a nie tylko 1 sesję, znacząco podnosi potencjalną zyskowność, ale przy dużo większej zmienności wyników

4. Gdy porównuje się krzywe kapitału tych 3 strategii z przebiegiem samego kursu widać znaczną korelację z koniunkturą, czyli to nie podczas bess trzeba zająć się systematycznym łapaniem dołków w ten sposób, lecz wyłącznie podczas hossy (korekty). Co nie jest oczywiście żadnym epokowym odkryciem, lecz jedynie jego statystycznym potwierdzeniem.

Generalnie testując różne instrumenty, nie tylko dla potrzeb tego cyklu, dochodzę do wniosku, że to Bitcoin jest ich najwdzięczniejszym obiektem. To powoduje, że sama analiza cen jest wystarczającym źródłem informacji decyzyjnych w transakcjach. Jak to w A.T. zresztą.

W kolejnej części do łapania dołków dołączę łapanie również górek.

—kat—

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.