Poprzedni wpis, prezentujący wskaźnik dołka bessy w USA, zakończyłem obietnicą, że policzę go również dla naszej giełdy.

I czynię to poniżej.

Zasada jest taka sama, jak w przypadku S&P 500, czyli wskaźnik „ZASADA 20” składa się z sumy:

C/Z + Inflacja

Jest jednak problem z danymi C/Z dla WIG, bo dla tego właśnie indeksu dokonywałem obliczeń. Dane, które znalazłem na stooq.pl sięgają tylko do 2007 roku. Mamy więc dużo skromniejszą bazę do porównań i tworzenia hipotez, jednakże myślę, że to, co widać jest jakąś miarodajną próbką.

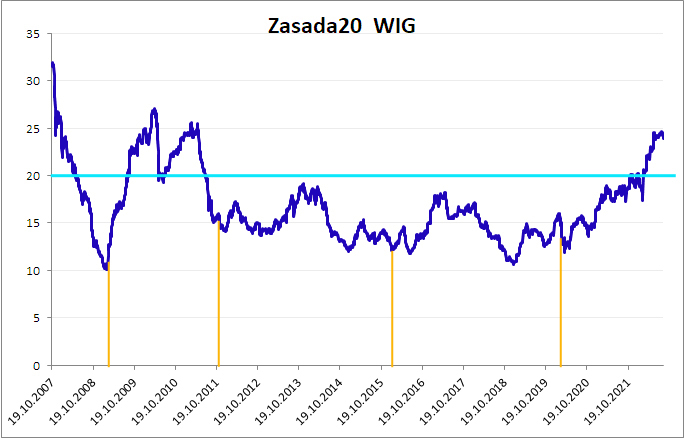

Wskaźnik wygląda tak oto, użyłem tych samych kolorów dla większej czytelności i porównań:

W tym czasie mieliśmy 4 bessy. Z tego dwie, które można nazwać „światowymi” i ich dołki zaznaczyłem pomarańczowymi liniami w latach 2009 i 2020 (skrajne). Dwie kolejne bessy można nazwać technicznymi, miały bardziej lokalny charakter, choć nie bez udziału wpływu wydarzeń z zagranicy. Ich dołki pojawiły się w 2011 i 2016 roku.

Z całą pewnością owe dołki wypadły poniżej poziomu 20. Tu jednak zrobiłbym jednak dodatkowe założenie wynikające z tego, że nasze C/Z jest skromniejsze niż to w USA. Niższe poziomy u nas są związane z większym ryzykiem, więc USA dostaje premię i może sobie pozwolić na wyższe odczyty, tym bardziej, że królują tam spółki wzrostowe.

W takim razie dość ostrożnie można założyć, że właściwszą granicą dla WIG byłby poziom 15. Wszystkie 4 dołki bess miały miejsce gdy wskaźnik znalazł się poniżej 15 albo dotykał tego poziomu.

Jednakże bez względu na to, czy wybrać 15 czy 20 jako docelowy poziom, obecnie znajdujemy się sporo powyżej obu.

C/Z dla WIG dziś to ok 8,3

Inflacja roczna podana za lipiec to 15,6%

Razem: 23,9

W przeciwieństwie do USA, u nas to obniżenie się inflacji spowodowałoby zejście wskaźnika o obszary 15-20, wskaźnik C/Z ma niewielkie pole manewru. Najniżej znajdował się w okolicy 7 podczas bessy w latach 2007-2009.

W tym układzie możliwości wpłynięcia na inflację są już poza zasięgiem inwestorów, którzy co najwyżej mogą mieć wpływ na C/Z (podaż lub powstrzymanie się od zakupów).

Nie istnieje oczywiście gwarancja, że sam wskaźnik ma tak samo wysoką trafność jak w USA.

—kat—

1 Komentarz

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Ładny wskaźnik. Mam skojarzenia na poziomie fundamentalnym że jest giełdową odpowiedzią na realną stopą procentową / realne oprocentowaniem lokat (z podobnymi zaletami i wadami).

USA od kiedy prześcignęły GBR mają inflację w ryzach (tylko chwilowo uciekają poza zakres 0..10 a normą jest wręcz 0..5, najbardziej widowiskowe odstępstwo to chyba początek lat 1930).

Z nami jest gorzej (inflacja często długotrwale ucieka poza zakres 0..10 (czasami ukryta jak w latach 1980s)) jak każdymi peryferiami gospodarczymi poza centrum.

Posiłkując się analogią do realnym stóp procentowych (uproszczony wzór Fishera vs pełny) tworząc oscylator pewnie powinnyśmy w jakiś sposób zamiast +,- na procentach użyć *,/.