Serwis Bespoke produkuje znakomite statystyki giełdowe i właśnie wypuścił jedną, którą na gorąco chciałbym skomentować na blogu z uwagi na kilka ciekawych spostrzeżeń.

Dotyczy ona Bitcoina, który zwraca więcej naszej uwagi od momentu pojawienia się kontraktów CFD na niego w ofercie Bossafx. Ale także dlatego, że jego zmiany oraz innych kryptowalut zaczynają mieć coraz większe znaczenie dla zmian na pozostałych rynkach, o czym zresztą szykuję odrębny wpis.

Bitcoin jak wiadomo jest notowany w trybie 24 h przez 7 dni w tygodniu, więc jego zmiany na wykresie mają charakter nieprzerywany lukami, jak zdarza się to innym instrumentom. Jednak nie sposób przecież nieustannie kontrolować jego notowań, tym bardziej w nocy. W tym układzie pomocą mogą być wszelkie anomalie, które pomogą w jakiś racjonalny sposób ograniczyć czas spędzony przed notowaniami wszystkim traderom (a może i graczom długoterminowym również).

Bespoke mianowicie zwróciło uwagę na pewną anomalię, która dotyczy również tradycyjnych rynków akcji, a dokładnie indeksów i ich pochodnych, szczególnie ETFów, a którą da się replikować na Bitcoinie.

Otóż statystyki pokazują, że zmiany cen akcji w USA, a w ślad za nimi indeksów, są znacząco wyższe i przynoszą pokaźniejsze zyski w godzinach poza regularnym handlem (czyli poza 9:30 -16:00 czasu nowojorskiego).

Tę anomalię dość szeroko opisują nawet prace naukowe, a i ja sam zresztą poświęciłem ich wyjaśnieniu kilkanaście wpisów z wyliczeniami w przeszłości, można je znaleźć w tym-> cyklu „Nocne luki na indeksach„.

W szczegółach wygląda to tak:

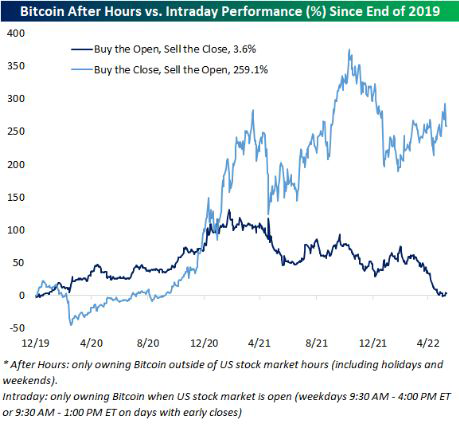

Strategia pierwsza: kup Bitcoin o godzinie 16:00. gdy zamykają się giełdy akcji w USA i sprzedaj go o godzinie 9:30, gdy giełdy się otwierają na kolejnej sesji dnia roboczego. Jednym słowem trzymamy Bitcoin tylko przez noc/weekend.

Strategia druga: kup Bitcoin o godzinie 9:30 gdy otwierają się giełdy akcji w USA i sprzedaj go o godzinie 16:00 gdy giełdy się zamykają tego samego dnia. Jednym słowem trzymamy Bitcoin tylko podczas regularnej sesji.

Bespoke policzył sumaryczne, hipotetyczne zyski z tych strategii od 1 stycznia 2020 roku i przedstawił je na tym oto wykresie:

Strategia pierwsza, czyli kupuj tylko na noc, jest zobrazowana za pomocą jasnoniebieskiej krzywej. Teoretyczny zysk wyniósł w tym okresie łącznie o 259,1%.

Strategia druga, czyli kupuj tylko na sesję, jest zobrazowana za pomocą granatowej krzywej. Teoretyczny zysk wyniósł w tym okresie łącznie 3,6%.

Różnica więc kolosalna. Nie prezentuję jej tutaj jednak w tym celu, żeby stanowiła ona zachętę do inwestowania właśnie w ten sposób. Trudne może być uzyskanie takich wyników, nie tylko dlatego, że w przyszłości te rozkłady mogą się zmienić, ale także dlatego, że trzeba też uwzględnić koszty spreadów i poślizgów.

Moim celem w tej prezentacji jest raczej wskazanie kilku praktycznych podpowiedzi odnośnie tego zjawiska jak i samego rynku:

1. Na rynkach kryptowalutowych również istnieją anomalie, których odszukanie pozwala na układanie systematycznych, obiektywnie zorganizowanych strategii.

2. Tego rodzaju anomalie mogą spowodować, że nie trzeba siedzieć przed notowaniami 24h, w tym przypadku wystarczyło zaglądnąć tam 2 razy dziennie.

3. Tego rodzaju strategia jak wyżej notuje ogromne obsunięcia kapitału, mimo dobrego wyniku końcowego. Ale w zamian za to można na niej zarabiać nawet wówczas, gdy panuje silna bessa, jak teraz.

4. Zmiany kursów Bitcoina, i pewnie innych walut również, są znacząco niższe w godzinach pracy tamtejszych giełd (czyli u nas od 15:30 do 22:00). Dla jednych to zaleta, dla innych wada, która powoduje, że lepiej spekulować na tym rynku poza owymi godzinami.

5. Rynki kryptowalut zaczynają mocno się zazębiać z tradycyjnymi, choć eksperci nie znają jeszcze przyczyn tych korelacji, choćby dlaczego działa ta powyżej. Jedno z możliwych wyjaśnień jest takie, że inwestorzy podczas regularnej sesji zajmują się akcjami, a po sesji i w weekendy przechodzą na kryptowaluty wzmagając płynność i zmienność.

6. Inne wyjaśnienia tej anomalii: Azjaci stanowią znaczącą część graczy na tym rynku, a do tego grają na sporych lewarach, co pobudza zmienność w nocy. Krótko ujmując: co Azja lub potem Europa zarobi na bitcoinie, to Amerykanie potem przepuszczają. A przy tym czas między sesjami jest dłuższy niż sama sesja, więc pojawia się więcej informacji, które trzeba zdyskontować, czasem właśnie w weekend. Warto o tym pamiętać.

7. Można poszukać samemu dodatkowych filtrów do tej strategii, tworząc własne rozwiązania. Możliwości są niezmierzone. Sam chętnie się tym zajmę w przyszłości na blogu, gdy pozyskam wystarczającą ilość danych

—kat–

1 Komentarz

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Z niecierpliwością czekam na kolejne wpisy w tym temacie 🙂