Gdy pod koniec ubiegłego roku światowe oraz rodzime media odkryły nową gwiazdę rynków, która z łatwością pokonuje indeksy, ma niebywałe wyczucie rynku, a przy tym jest wizjonerką czułem się jak zgryźliwy tetryk, podobny do jednego z bohaterów Muppet Show. Jak wiadomo media finansowe to swego rodzaju show, więcej mają wspólnego z rozrywką, niż z faktycznym biznesem. Potrzebują więc wyrazistych postaci. Nowych gwiazd, wizjonerów, zarządzających z łatwością bijących rekordy. Cathie Wood ze swoimi funduszami z grupy ARK doskonale się do tego nadawała. Choć wyniki jej flagowego funduszu ARK Innovation sugerowały, że nie mamy do czynienia z żadnym cudem, tylko zwykłym dość ryzykownym wehikułem, który właśnie ma za sobą wyjątkowo dobry okres (Zachwytom nie było końca).

Przy takim profilu ryzyka, było kwestią czasu, kiedy będziemy mogli się przekonać, że Regresja do średniej, również w wypadku tego funduszu i tej zarządzającej doskonale działa.

W niedawnym tekście Trystero (Atrakcyjne, czy nierealistyczne) wspominał o swego rodzaju wpadce, która przydarzyła się zarządzającej, choć moim zdaniem ten przypadek to ciekawa ilustracja nadmiernej pewności siebie. Cathie Wood nie jest pierwszą i nie ostatnią zarządzającą, która w wypowiedziach publicznych prezentuje się jako ta „która wie”. Henry Blodget, Ralph Acampora, Abby Joseph Cohen to gwiazdy-celebryci z hossy dotcomów sprzed dwóch dekad.

Blodget został obwołany gwiazdą, gdy trafnie przewidział zwyżkę akcji Amazon z 240 do 400 dolarów. Tuż przed pęknięciem bańki internetowej zainwestował niemal milion dolarów w akcje spółek technologicznych co kosztowało go w kolejnych latach niemałe straty. Później doszły do tego oskarżenia o nieuczciwe postępowanie w pracy dla Merrill Lynch, co kosztowało go zakaz pracy w branży finansowej. Blodget kilka lat później zakłada serwis Business Insider, sprzedając po kilku latach udziały Axel Springer. Dziś w serwisie, którego był założycielem ostrzega przed bańkami na rynkach.

Abby Joseph Cohen w latach 98-99 została wybrana przez magazyn Institutional Investor’s najlepszym strategiem rynkowym. Bessa internetowa brutalnie zweryfikowała zdolności do przewidywania rynków. Podczas silnej hossy łatwo przewidywać, że będzie rosło. Ale gdy zaczyna spadać i nadal się tak uważa… Witamy w świecie regresji do średniej. Podobnie skuteczne były prognozy Ralpha Acampory z Prudentiala. Fantastycznie skuteczne podczas hossy.

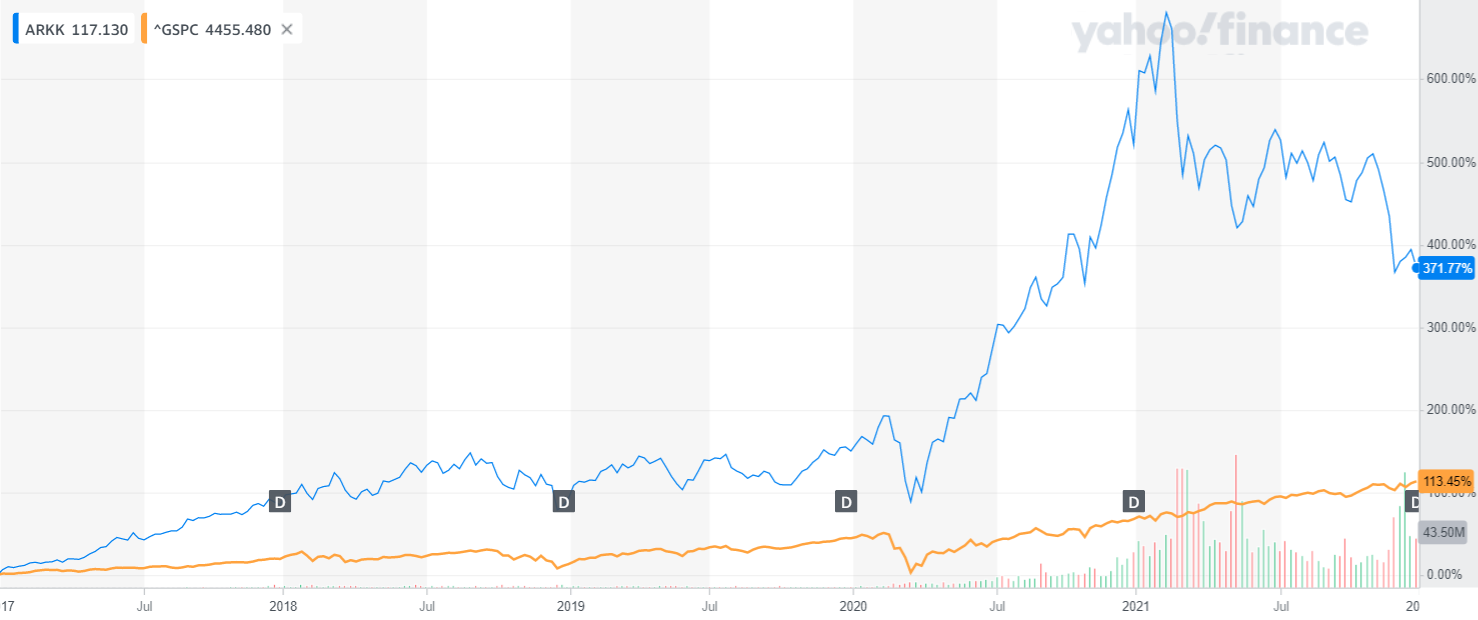

Gdy spojrzymy na pięcioletnią stopę zwrotu z funduszu ARK Innovation, na tle indeksu S&P500, można powiedzieć, że inwestorzy nie powinni mieć powodów do niepokoju. Stopa zwrotu 370% jest tak imponująca, że można wzruszyć ramionami, że jeszcze rok temu wynosiła ponad 600%. To ponad trzykrotnie więcej niż zyskał sam indeks, ale nawet bez tego porównania to po prostu dobry wynik.

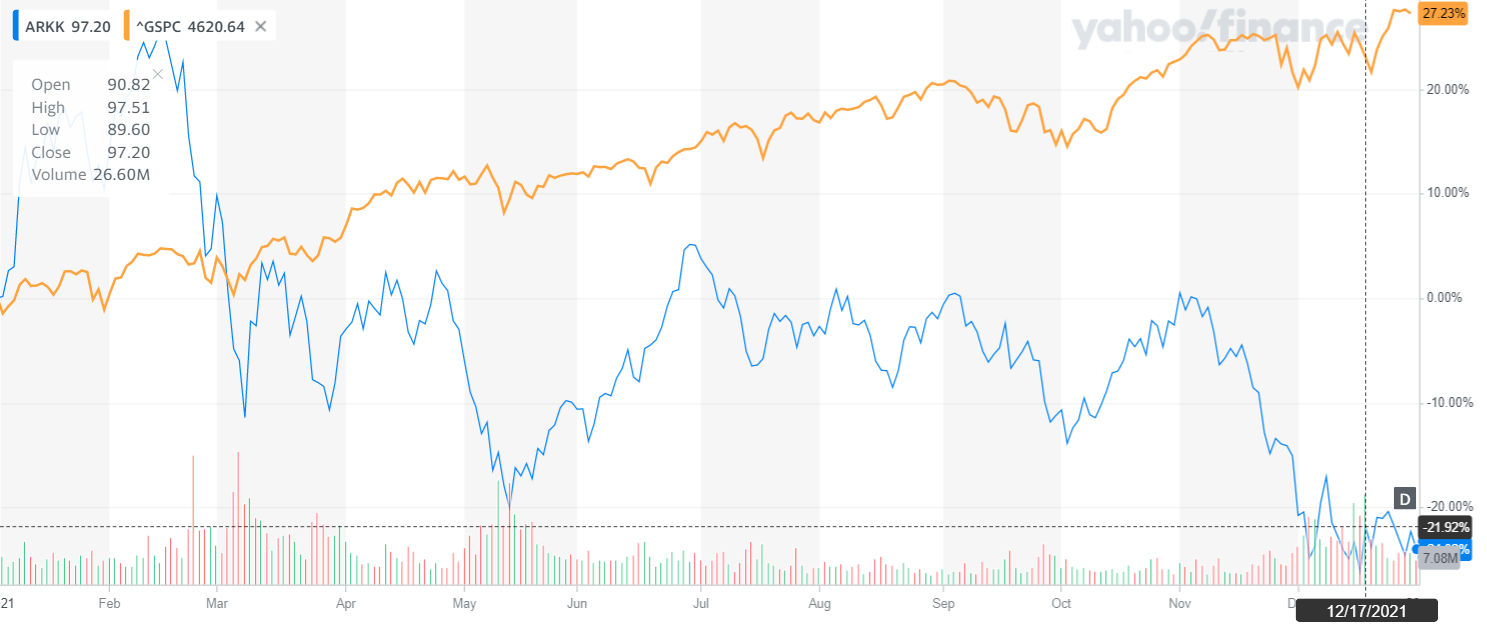

Kłopot polega na tym, gdy spojrzymy na wynik za ostatni rok. To wówczas rozpoczęła się dopiero masowa moda na fundusze zarządzane przez Cathy Wood i z całą pewnością więcej jest inwestorów, którzy kupili wówczas udziały, niż pięć lat temu.

Aktywa ARK Innovation ETF na początku 2021 roku wynosiły około 2 mld USD, by pod koniec roku – gdy wokół zarządzającej pojawił się medialny szum – wzrosnąć dziesięciokrotnie do 21,5 mld USD. Nawet pamiętając o tym, że za wzrost wartości odpowiadały kryptowaluty i akcje Tesli, to nowe wpłaty klientów miały znaczenie.

Mody na rynkach przemijają. Za każdym razem, gdy głośno robi się o jakimś „nowym” odkryciu, warto zadać sobie pytanie, czy właśnie nie jest to ten moment, gdy „wszyscy” mówią o fantastycznej okazji. A wtedy – miej się inwestorze na baczności. Caveat emptor!

[Kadr z filmu krótkometrażowego La Luna, 2011]

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.