W poprzednim wpisie pokazywałem wyniki testu liczącego zmiany indeksu RUSSELL 2000 podczas wszystkich sesji, tym razem zaprezentuję jak zachowuje się on w nocy, czyli przerwie między sesjami.

Identyczny test robiłem dla indeksu DAX i pokazał on, że istnieje spora różnica na korzyść zmian zachodzących właśnie w nocy, czyli między sesjami.

Warunki testu następujące:

1. Zajmujemy pozycję długą na zamknięciu sesji na indeksie RUSSELL 2000 i liczymy narastająco o ile punktów zmienił się ów indeks do otwarcia kolejnej sesji.

2. Zamykamy więc pozycję na otwarciu kolejnej sesji po tej, na której pozycję zajęliśmy, czyli zamykamy o godzinie 15:30 naszego czasu.

3. Nie uwzględniamy kosztów prowizji, spreadów i poślizgów

Łączne zmiany punktowe prezentuje poniższy wykres:

Źródło danych: yahoo.finance.com

RUSSELL 2000, czyli zielona krzywa na powyższym wykresie, to zmiana ceny samego indeksu od 2007 roku. Dane wcześniejsze były bezużyteczne w tym teście, ponieważ nie występowały w nich luki (cena otwarcia sesji była równa cenie zamknięcia sesji poprzedzającej).

Kup noc– to łączna wartość punktów, które można było uzyskać kupując umownie indeks na zamknięcie wszystkich sesji bez wyjątku i zamykając te pozycję zawsze na otwarcie kolejnej sesji.

Jak widać łączna zmiana portfela strategii kupowania na noc jest w sumie pozytywna. Na dodatek dość gładka, nie zawiera więc w sobie tej ogromnej zmienności samego indeksu. Choć trzeba pamiętać, że nie zawiera też wszystkich kosztów transakcji.

Jest to jednak pewien trend, który da się wykorzystać w praktyce. Choćby po to na przykład, żeby nie pozbywać się pozycji na koniec sesji, ponieważ szansa, że zarobi przez noc jest spora. Można to też wykorzystać w osobnej, dedykowanej pod te zmiany nocne strategii. Albo przynajmniej po to, by mieć świadomość, że rynki nie bywają całkowicie chaotyczne, lecz można znaleźć w nich wzory.

***

Na dokładkę podobny test jak wyżej zrobiłem dla indeksu NASDAQ100, na który znajdziemy także kontrakty CFD, gdyby ktoś pokusił się o trading w oparciu o te nieefektywności. A wcześniej przypomnę, że również na indeks S&P500 robiłem dokładnie to samo w tym -> wpisie.

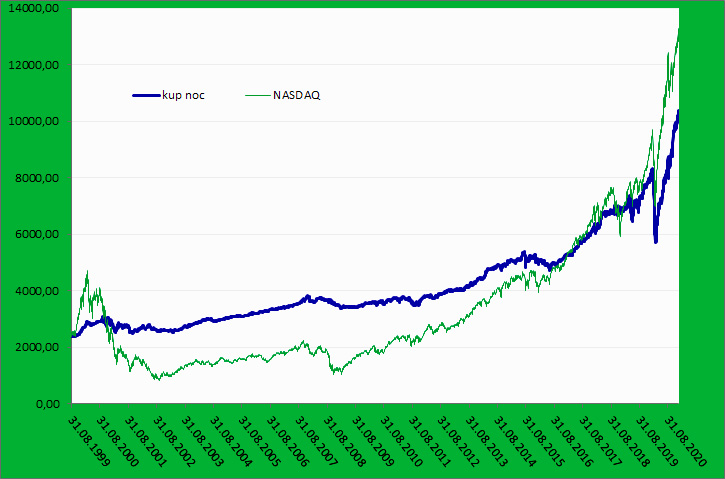

Zmian portfela strategii kupowania na noc indeksu NASDAQ100 wyglądają tak oto:

Łączny „efekt nocy” jest również dodatni i mamy więcej danych gdyż od 1999 roku. Ponownie bessa pandemiczna dała się tu mocno we znaki.

I w tym wypadku można zakorzenić w głowie refleksję, że pozostawanie na noc z DŁUGĄ nie niesie za sobą wcale takiego ryzyka, jakiego można by się obawiać w związku z niepewnością towarzyszącą rynkom.

I zastrzeżenie na koniec jak zwykle:

Jeśli chcemy wykorzystać powyższe anomalie co celów tradingowych za pomocą kontraktów CFD, lub innych derywatów, musimy mieć świadomość, że nie są dokładnym odzwierciedleniem indeksu, więc oczywiście pojawią się różnice w zmianach wobec indeksu. Poza tym nigdy nie uda się złapać idealnie otwarcia i zamknięcia co do sekundy, tutaj również zaistnieje poślizg w cenie. Szczególnie otwarcie bywa gwałtowne.

I koniecznie trzeba pamiętać, że ta i inne tego rodzaju anomalnie mogą zniknąć w przyszłości!

CDN

—kat—

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.