Odkrywanie statystycznych ciekawostek w kursach to moje drugie imię, a przy okazji bardzo przydaje się to potem w tradingu.

Po mediach społecznościowych krążył niedawno wykres pokazujący jak bardzo bessa Covidowa z wiosny zachwiała dotychczasowymi prawidłowościami w przebiegach sesji na indeksach i ETFach amerykańskich. Już kiedyś tu na blogu przerabiałem temat zmian kursów podczas regularnych sesji i w przerwie między sesjami, ale ponieważ epidemia zmieniła mocno te proporcje, dlatego wracam do tematu. Warto, bo ma to praktyczne implikacje dla strategii inwestycyjnych.

Centrum zdziwienia był największy, jeśli chodzi o środki, amerykański ETF, którego bazą jest indeks S&P500. Popularnie nazywa się go SPY i jest dostępny na giełdzie od 1993 roku.

Do tego roku występowała w jego danych następująca prawidłowość:

Jeśli kupić go na zamknięcie regularnej sesji i sprzedać na otwarcie kolejnej, to łączne, punktowe zyski z tego rodzaju strategii (bez uwzględnienia kosztów) były znacznie wyższe niż łączne zyski osiągane wyłącznie podczas sesji (kupno na jej otwarciu, sprzedaż na zamknięciu tego samego dnia).

W skrócie więc: podczas sesji zmiany indeksu były symboliczne, a wręcz w pewnym okresie przynosiły straty. W takim razie łączne zmiany wartości ETFa w czasie były niemal wyłącznie generowane przez lukę w nocy.

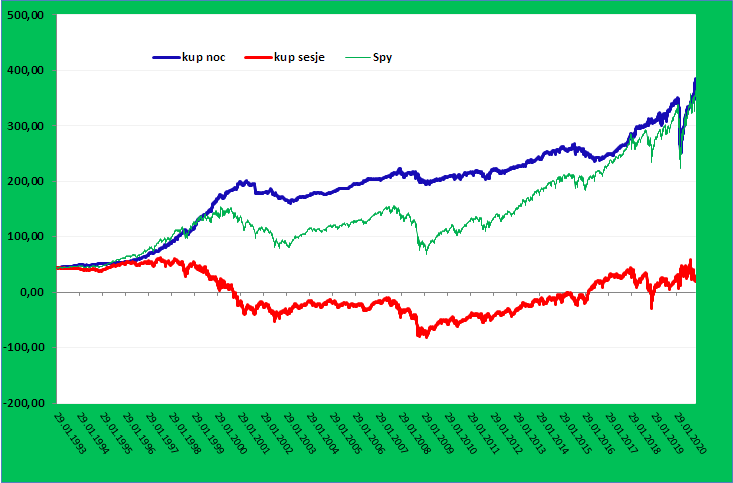

Zmieniło się to podczas tegorocznej bessy epidemicznej. Całą zależność pokazuje poniższy wykres:

Źródło danych: yahoo.finance.com

SPY, czyli zielona krzywa, to zmiana ceny samego ETFa

Kup noc– to łączna wartość punktów, które można było uzyskać kupując regularnie ETF tylko na noc.

Kup sesję– to łączna wartość punktów, które można było uzyskać kupując ETF na otwarcie każdej sesji i trzymając do jej końca.

Zadziwiające, że zmiany podczas sesji nie przynosiły ETFowi niemal żadnych przyrostów przez wiele lat!

A kiedy przyszedł krach Covidowy ta nieefektywność się załamała dość gwałtownie, by odrodzić się po zakończeniu spadków amerykańskich rynków. Ale trzeba zwrócić uwagę, że podczas wszystkich większych spadków kupowanie na noc łączyło się ze spadkami wartości portfela. Nie rozumiem więc zdziwienia, jeśli już to skalą ostatniego spadku.

Dlaczego takie załamanie? Zapewne wspomnienia wszystkich są świeże: złe wiadomości o zarażeniach i śmierciach z całego świata całą dobę generowały pokłady strachu wśród inwestorów. Kontrakty na sam indeks S&P500 były nawet zawieszane w nocy po przekroczeniu dopuszczalnego limitu spadków. Wreszcie rynek doszedł do równowagi. Choć pewnie każda kolejna seria spadków cen akcji w przyszłości będzie skutkować podobnym zachowaniem ETFa.

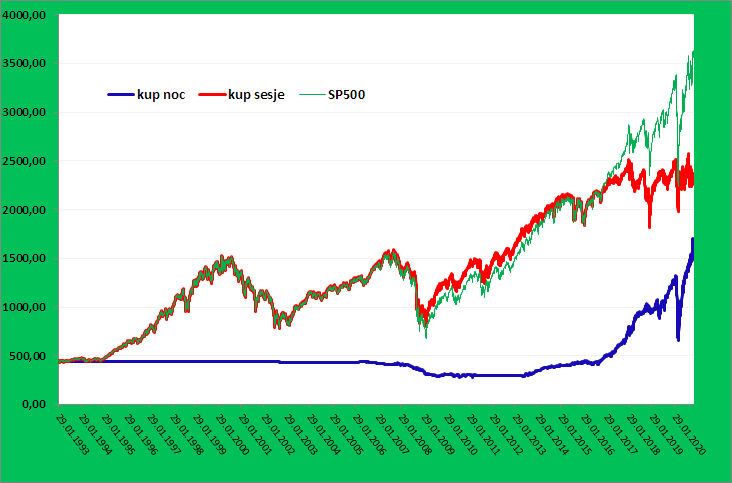

Jednak zupełnie inaczej owa anomalia wygląda na samym indeksie S&P 500, który jest bazą dla notowań wyżej opisanego ETFa. Otóż dokładnie te same strategie wyglądają w tym przypadku tak oto w tym samym okresie:

Źródło danych: yahoo.finance.com

Przede wszystkim do 2007 roku nie było luk w notowaniach indeksu, kurs zamknięcia z wczoraj był kursem otwarcia dzisiaj. W tym układzie w nocy indeks nie zmieniał się wcale.

Kiedy dopuszczono do luk, od 2006 roku pokazała się nieefektywność, ale nieco inna niż na ETFie: w nocy zmiany były kosmetyczne, większość zdobyczy indeksu pochodziła ze zmian podczas regularnej sesji.

Zmieniło się to w 2016 roku i zaczęło wyglądać identycznie jak na ETFie – nocą indeks zyskiwał, w dzień częściej oddawał owe zdobycze. Po czym wybuch epidemii również zachwiał ową zależnością. Powrót do niej widać w silnym wydaniu po zakończeniu krachu.

Wnioski z tej lekcji statystyki warte zapamiętania:

1. Przebiegi ETFa różnią się od samego indeksu, ale zasadniczo i głównie z powodu samego otwarcia sesji. Potem idą łeb w łeb. Indeks tylko oddaje zmiany cen 500 spółek, a sam ETF jest grywalny i to zlecenia, które trzeba równoważyć powodują błąd odwzorowania.

2. Niewykluczone, że owa anomalia będzie trwała nadal do czasu kolejnego tąpnięcia. A to oznacza, ze day trading w czasie sesji na tym indeksie będzie utrudniony i lepiej robić go w godzinach posesyjnych, czyli w okresie 22:00 – 14:30 naszego czasu.

3. Prosta strategia kup ETF na noc może nie być zyskowna ponieważ trzeba doliczyć koszty poślizgów i prowizji.

CDN

—kat—

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.