Dziś we wpisie aż 2 testy, które mam nadzieję pomogą traderom poruszać się sprawniej po rynku za pomocą wszelkich instrumentów, których bazą jest indeks DAX.

TEST 1

Już wcześniej sprawdziłem na danych, że zostawienie pozycji na noc skutkuje łącznie zyskownymi zmianami (przeciwnie do łącznych zmian podczas wszystkich sesji). Ciekawiło mnie jednak następujące zagadnienie:

Czy istnieje jakaś różnica w tym, czy na noc zostawimy pozycję po spadkowej czy po wzrostowej sesji?

Warunki sprawdzającego to testu były więc następujące:

1. Zajmujemy pozycję długą na zamknięciu sesji na indeksie DAX tylko po WZROSTOWEJ sesji i liczymy o ile łącznie punktów zmienił się indeks do otwarcia kolejnej sesji.

2. Zajmujemy pozycję długą na zamknięciu sesji na indeksie DAX tylko po SPADKOWEJ sesji i liczymy o ile łącznie punktów zmienił się indeks do otwarcia kolejnej sesji.

3. Nie uwzględniamy kosztów prowizji, spreadów i poślizgów

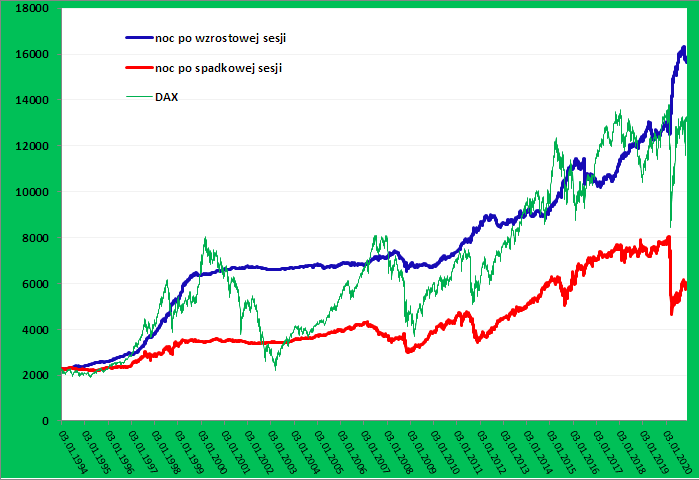

Wyniki testu podsumowuje poniższy wykres:

Źródło danych: yahoo.finance.com

DAX, czyli zielona krzywa na powyższym wykresie, to zmiana ceny samego indeksu DAX od 1994

Noc po wzrostowej sesji– to łączna wartość punktów, które można było uzyskać kupując umownie indeks na zamknięcie wszystkich sesji, które spełniały warunek nr 1 powyżej, i zamykając pozycję na otwarciu kolejnej sesji.

Noc po spadkowej sesji– to łączna wartość punktów, które można było uzyskać kupując umownie indeks na zamknięcie wszystkich sesji, które spełniały warunek nr 2 powyżej, i zamykając pozycję na otwarciu kolejnej sesji.

Ponownie mamy rozjazd między krzywą czerwoną i niebieską. Co to oznacza?

Otóż po sesji wzrostowej zmiany w nocy są większe niż po sesji spadkowej, ale obie dały łącznie pozytywne wyniki sumaryczne. Duży skok w przeciwne kierunki zaistniał podczas ostatniej bessy covidowej na wiosnę 2020. Zostawanie na noc po spadkowej sesji zmasakrowało wówczas nieco rachunek.

TEST 2

Tym razem zadałem sobie następujące pytanie:

Czy kolejne sesje po sesjach rosnących również były wzrostowe, czy może jeszcze lepiej było zagrywać na wzrosty na następnych sesjach po dniach spadkowych?

Postanowiłem tym samym policzyć prostą autokorelację jednosesyjną

Warunki tego statystycznego były więc następujące:

1. Zajmujemy pozycję długą na kolejnej sesji na indeksie DAX tylko po WZROSTOWEJ sesji poprzedniej i liczymy o ile łącznie punktów zmienił się indeks do jej zamknięcia.

2. Zajmujemy pozycję długą na kolejnej sesji na indeksie DAX tylko po SPADKOWEJ sesji poprzedniej i liczymy o ile łącznie punktów zmienił się indeks do jej zamknięcia.

3. Nie uwzględniamy kosztów prowizji, spreadów i poślizgów

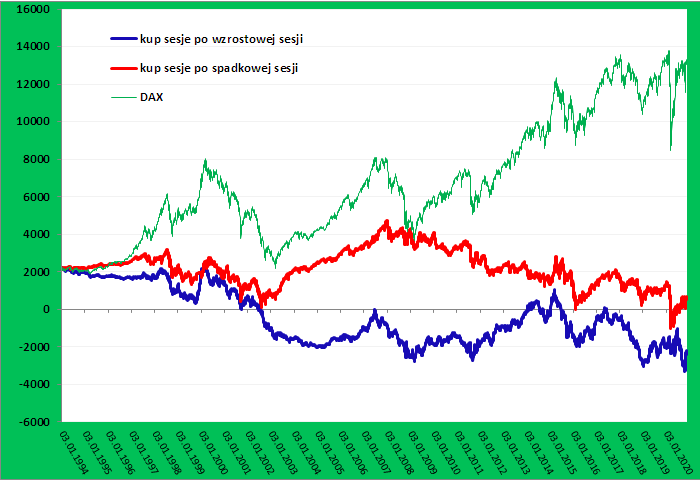

Owe zmiany podsumowuje poniższy wykres:

Źródło danych: yahoo.finance.com

DAX, czyli zielona krzywa na powyższym wykresie, to zmiana ceny samego indeksu DAX od 1994

Kup sesję po wzrostowej sesji- to łączna wartość punktów, które można było uzyskać kupując umownie indeks na otwarcie wszystkich sesji, które spełniały warunek nr 1 powyżej, i zamykając pozycję na zamknięciu tej sesji.

Kup sesję po spadkowej sesji– to łączna wartość punktów, które można było uzyskać kupując umownie indeks na otwarcie wszystkich sesji, które spełniały warunek nr 2 powyżej, i zamykając pozycję na zamknięciu tej sesji.

I tu mamy pewne zaskoczenie.

Autokorelacja jednodniowa między sesjami jest słaba. To oznacza, że sesja wzrostowa jest dość marnym wskaźnikiem tego, jak zakończy się sesja kolejna. Choć pewna tendencja w tych danych istnieje: podczas trendu wzrostowego rzeczywiście następna sesja po wzrostowej z dużym prawdopodobieństwem kończy się także aprecjacją.

Biorąc pod uwagę test w poprzednim wpisie, to relacja otwarcia sesji do poprzedniego zamknięcia jest lepszym prognostykiem tego, jak kursy będą się zachowywać na danej sesji.

Podobnie wygląda to z kupowaniem otwarcia kolejnej sesji po sesji spadkowej. Nie jest to wcale jakaś dobra okazja do zysków jak się okazuje w historii.

I zastrzeżenie na koniec jak zwykle:

Jeśli chcemy wykorzystać do celów eksploatacji powyższych anomalii za pomocą kontraktów CFD, lub innych derywatów, musimy mieć świadomość, że nie są dokładnym odzwierciedleniem indeksu, więc oczywiście pojawią się różnice w zmianach wobec indeksu. Poza tym nigdy nie uda się złapać idealnie otwarcia i zamknięcia co do sekundy, tutaj również zaistnieje poślizg w cenie. Szczególnie otwarcie bywa gwałtowne.

I koniecznie trzeba pamiętać, że ta i inne tego rodzaju anomalnie mogą zniknąć w przyszłości!

CDN

—kat—

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.