Chaos, niepewność, brak rozwiązań i eksperyment na żywym organizmie. Tak można opisać sytuację w latach 2007-2008 po pęknięciu bańki kredytów hipotecznych. Konsekwencje załamania się systemu finansowego, bankructw banków, instytucji ubezpieczeniowych dotknęły również inne branże i segmenty rynku. Podejmowano decyzje, które były jednym wielkim eksperymentem. Pompowano pieniądze w system, bez przekonania, że to coś pomoże. Kwoty rosły, a efektów nie było widać. Kraje bankrutowały, ludzie tracili mieszkania, Grecja zastanawiała się nad sprzedażą swoich wysp, żeby zaspokoić roszczenia dłużników. Bezrobocie w Hiszpanii wśród młodych osiąga rekordowe poziomy. Islandia ratuje swoich obywateli kosztem banków i wiarygodności. W Polsce rosnące koszty kredytów w walutach obcych prowadzą do kłopotów tysięcy osób, które nie potrafią poradzić sobie z ich bieżącymi spłatami. I pytania – co dalej, jak świat podniesie się po tych zawirowaniach. Czy kapitalizm przetrwa?

To nie było tak dawno. Raptem nieco ponad dekadę temu, przy czym ze skutkami gospodarczymi, niektóre kraje mierzyły się przez kolejnych kilka lat.

Tym bardziej zaskakujące są słowa Tomasza Janysta – prezesa Zarządu Fundacji Kaleckiego w rozmowie z Jakubem Majmurkiem.

Kryzys z 2008 miał dalekosiężne skutki, ale jego natura nie była wyjątkowa, miał wiele cech wspólnych z Wielkim Kryzysem z lat 30. XX wieku. Tego typu kryzysy jak ten sprzed dziesięciu lat są niejako wpisane w gospodarkę wolnorynkową. Mniej więcej wiedzieliśmy wtedy co nas czeka i jakie są możliwe reakcje. (źródło)

Korci mnie, żeby pozwolić sobie na taki banalny (i niezbyt empatyczny) chwyt publicystyczny. Autor wypowiedzi to rocznik 1988, podczas zawirowań sprzed dekady miał dwadzieścia lat. Tu powinny nastąpić uszczypliwości, w rodzaju poświęcania czasu na studia, picie piwa i ogólnie rozumianą rozrywkę studencką, ale odpuśćmy sobie.

Mamy tendencję do idealizowania przeszłości. Pamiętam jak w okresie szaleńczego wzrostu kursu franka, moja teściowa, która nie ma kredytu w tej walucie, ale członkowie jej rodziny mają, zatroskana mówiła, że tak źle to NIGDY nie było. Przeżyła komunistyczną Polskę, kryzys gospodarczy lat 80, stanie nocami w kolejkach, bezrobocie związane z przełomem, hiperinflację początku lat dziewięćdziesiątych ale jej zdaniem WŁAŚNIE TU I TERAZ tak źle nie było. Mówiła to z perspektywy wygodnego fotela, w miarę stabilnej sytuacji finansowej, gdy wszystko jest dostępne bez większych problemów w sklepach.

Chaos panujący wówczas na rynkach, niepewność związana ze skutkami podejmowanych decyzji opisane zostały w dziesiątkach książek (m.in. Zbyt wielcy by upaść, A.R. Sorkina), jeśli jednak nie doświadczyliśmy tego wówczas na własnej skórze, czy uczestnicząc w tych wydarzeniach, możemy uznać, że nic się wielkiego w zasadzie nie wydarzyło. Ot kryzys, jeden z wielu. Da się przeżyć. Zwłaszcza, że w większości rozwiniętych gospodarek dzisiejsze recesje i kryzysy nie wyglądają tak jak ten w latach trzydziestych – z ludźmi głodującymi, szukającymi najgorszej pracy, masowymi migracjami. Można więc łatwo bo zbanalizować. Jeśli jednak zajmujemy się ekonomią, to warto pogłębić swoje spojrzenie.

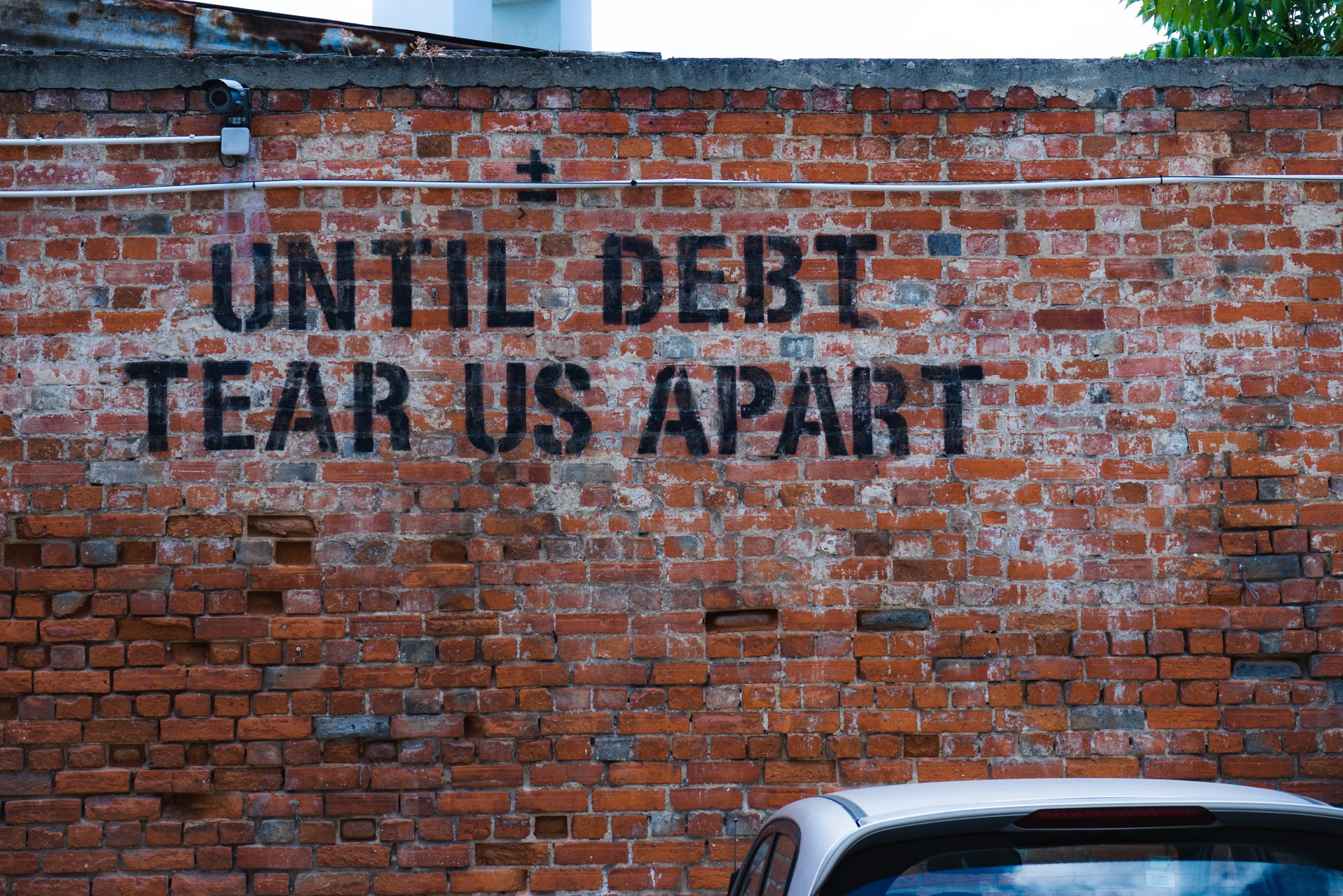

[Photo by Ehud Neuhaus on Unsplash]

5 Komentarzy

Skomentuj Economede Anuluj pisanie odpowiedzi

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

dobre, bardzo dobre ];>

Pan Tomasz Janyst jak większość ludzi miesza wolny rynek ze skutkami ekspanji kredytowej pod kontrolą banków centralnych. Ten system trwa już tak długo, że nikt nie wyobraża sobie innego. Obecny kryzys może być katalizatorem ogromnej zmiany w tej kwestii.

Mnie natomiast zaskakuje inne zjawisko związane z de facto nieograniczonym dodrukiem pieniądza. Mianowicie im więcej pieniędzy w obrocie tym większy w czasach kryzysu problem z płynnością. Tak naprawdę FED i EBC w tym momencie nie są skupione na realnej gospodarce ale na zachowaniu minimum płynności na rynkach i zapewnieniu, że wpompują na rynek tyle ile się da – sky is the limit. To wygląda jakby jakaś czarna dziura była podłączona do giełd i wysysała każdą ilość dodrukowywanych pieniędzy. Nie rozumiem tego.

Ogolnie chodzi o derywaty i ich zamykanie. Ale rzeczywiscie jakbym mial opisac jak dokladnie to dziala to mialbym problem.

Można to ładnie nazywać (derywatywy itd ) ale komentarz powyżej jest w punkt. Wygląda to jak czarna dziura która pożera każdą ilość wydrukowanych ( a raczej dodanych 0 ) $+€. Z drugiej strony wiadomo że w przyrodzie nic nie ginie …