Obecna bessa na świecie wykluła się rekordowo szybko patrząc w historię (nasza na GPW trwa od dawna), być może jakąś pozytywną motywacją będą poniższe statystyki wszystkich dotychczasowych rynków niedźwiedzia w USA.

Opierał się będę na wyliczeniach które zaprezentował portal marketwatch.com. Ich z kolei źródłem był Peter Openhaimer, szef działu globalnych akcji w Goldman Sachs.

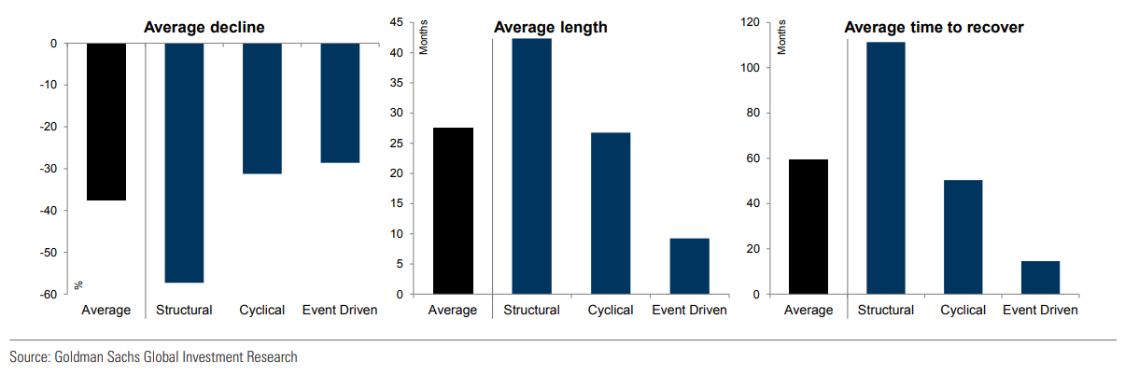

Najkrócej wszystkie bessy w jednym ujmują poniższe 3 wykresy dla danych od 1935 roku:

Pokazują one po kolei od lewej:

Okno 1. Średni zasięg spadków bess

Okno 2. Średni czas trwania w miesiącach

Okno 3. Średni czas wychodzenia z bessy do poprzednich poziomów

Bessa to w tych obliczeniach spadek od szczytu notowań o min. 20%. Przy czym bessa bessie nie równa. Wydzielono tu 3 różne jej źródła, którym odpowiadają poszczególne słupki pokazane na granatowo:

1. Strukturalna

2. Cykliczna

3. Wywołana zdarzeniem zewnętrznym tzw. event driven (np. wojna, szok naftowy)

Słupek czarny na wykresie to średnia z wszystkich tych trzech.

Obecną wywołał koronawirus, ma więc charakter ‘Event driven’, co z punktu widzenie statystyk jest najbardziej korzystnym wydarzeniem dla rynków. Mamy bowiem w historii:

Średni jej spadek 29%

Czas trwania 8 miesięcy (do dołka)

Wychodzenie z dołka na poprzednie poziomy 15 miesięcy

To oczywiście tylko średnie.

Na dziś spadek maksymalny wynosi wyniósł, jeśli liczyć wg najstarszego indeksu – Dow Jonesa, 29 %, a czas trwania wynosi miesiąc.

Może nadzieja w tym, że tak jak szybki był czas jest powstania, podobnie szybki będzie czas regeneracji? Oby!

W piątek przyszło potężne odreagowanie w górę. Przynajmniej w połowie opierało się na ogłoszonym przez Trumpa stanie wyjątkowym. Rynek odebrał go z entuzjazmem, chociaż ani nie przerwie to zarazy, ani nie uratuje to zysków firm w tym i przynajmniej kolejnym kwartale.

W weekend Trump sugeruje, że może odwołać szefa FED J. Powella. No bo przecież psuje mu całą zabawę nie obniżając natychmiast stóp procentowych do zera i nie wykupując na pniu wszelkich aktywów. Trumpowi potrzebne jest to natychmiast do napompowania bańki giełdowej do poprzednich rozmiarów. Musi mieć nowe rekordy na wybory, nic bardziej nie może mu zepsuć zabawy i ponownego wyboru. Co z tego, że za chwilę nadejdzie fala bankructw, złych wyników, ostrzeżeń i negatywnych rekomendacji? W tych warunkach rekordy indeksów wydają się być szaleństwem, ale giełdy żyją swoją logiką. Never say never.

—kat—

4 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Teraz obstawia Pan longi? Bo nie dawno gral Pan przeciwko USA.

Nawet nie śniłem o takich spadkach. Inwestowanie w wartość, inwestowanie dywidendowe, buy & hold, ETFy, wszystko będzie można teraz realizować bez wysiłku. Idealny moment, emerytura nie będzie głodowa 🙂

Teraz albo bieganie z maczugami albo okazja pokoleniowa. Na to pierwsze nic nie poradzę, trzeba więc stawiać na to drugie jak w marcu 2009r.

Nie sadze ze jestesmy w marcu 2009. Raczej w styczniu 2008, ew. w lipcu 2008 jezeli mielibysmy zalozyc ze idziemy podobna sciezką. Jezeli zaczela sie pelnowymiarowa bessa polaczona ze spowolnieniem gospodarczym/recesją, to jest na 99% pewne ze slabosc rynku bedzie trwała wiele miesięcy, a dno spadków jest jeszcze przed nami. A to co widzimy teraz to pierwsza fala – owszem, bardzo gwałtowna, ale nie wyczerpująca spadków.