Zaproponowałem kiedyś uproszczony model cyklu produktu inwestycyjnego. Model można uznać za kontrowersyjny bo pomniejsza rolę firm finansowych wprowadzających nowy produkt.

Wszystko zaczyna się od aktywu, klasy aktywów albo strategii inwestycyjnej, które mają za sobą okres relatywnie dobrych wyników. Wysokie stopy zwrotu przyciągają uwagę mediów finansowych oraz inwestorów. Jeśli klasa aktywów albo strategia nie jest bezpośrednio dostępna dla inwestorów indywidualnych pojawiają się głosy, że sytuacja jest dla nich krzywdząca bo tracą możliwość partycypowania w atrakcyjnym segmencie rynku.

Firmy finansowe dostrzegają rosnący popyt na produkt inwestycyjny zapewniający ekspozycję na ten atrakcyjny segment rynku i zaczynają go tworzyć. Z powodów technicznych lub regulacyjnych często oferują produkt inwestycyjny zapewniający pośrednią, niedoskonałą ekspozycję na „znajdującą się na fali” klasę aktywów czy klasę strategii. Jednocześnie w materiałach marketingowych podają historyczną symulację zysków z oferowanego produktu. Wygląda ona bardzo atrakcyjnie ponieważ zawiera w sobie trwający właśnie okres relatywnie wysokich stóp zwrotu.

Pomiędzy rozpoczęciem się okresu relatywnie dobrych wyników jakiegoś segmentu rynku a wprowadzeniem produktu zapewniającego na niego ekspozycję może minąć kilka lat. Czasami jest to okres wystarczający by zadziałało zjawisko powrotu do średniej. Wtedy drobni inwestorzy wchodzą w gorący segment rynku na przysłowiowej górce. Jak wskazałem, ten uproszczony model sugeruje, że nie trzeba złej woli czy nieetycznych praktyk firm finansowych by nowy produkt inwestycyjny okazał się pułapką dla indywidualnych inwestorów. Bardzo często wystarczają zwyczajnie procesy rynkowe.

We wrześniu John Rekenthaler opisał na stronach Morningstar historię takiego produktu finansowego. Jest on stosunkowo egzotyczny dla polskich inwestorów: chodzi o fundusze klonujące fundusze hedge. W historii tego produktu finansowego jest dodatkowy wątek: akademickie badanie, które stworzyło teoretyczne fundamenty idei klonowania funduszy hedge.

W tym miejscu należy zauważyć, że pod koniec poprzedniej dekady (badanie ukazało się w 2007 roku, pierwsze fundusze klonujące wprowadzono w 2008 i 2009 roku) fundusze hedge były bardzo gorącym segmentem rynku inwestycyjnego. Myślę, że można napisać, że cieszyły się reputacją funduszy private equity z kilku ostatnich lat. Nikt nie nazywał ich ironicznie klasą opłat inwestycyjnych (aluzja do modelu 2/20) a nie klasą aktywów. Fundusze hedge były praktycznie niedostępne dla indywidualnych inwestorów. Trudniej było też zdobyć informacje o ich wynikach (być może po prostu nie były tak często ujawniane mediom przez inwestorów, którzy mieli do nich dostęp).

W 2007 roku Jasmina Hasanhodzic i Andrew Lo z MIT opublikowali badanie Can Hedge Fund Returns Be Replicated? The Linear Case. Pokazali w nim, że możliwe jest sklonowanie funduszy hedge za pomocą ogólnodostępnych produktów inwestycyjnych jeśli z wykorzystaniem danych o wynikach i zmienności funduszy i z uwzględnieniem pięciu rynkowych czynników (rynek akcji, obligacji, walutowy, surowcowy i kredytowy) oszacuje się skład ich portfela i ekspozycję na wymienione czynniki. Badacze podali dwa sposoby formułowania takich szacunków: realistyczny i z wykorzystaniem zaglądania w przyszłość. Ten drugi sposób notował lepsze wyniki ale ten pierwszy miał praktyczne zastosowanie i osiągał na tyle dobre wyniki (choć słabsze od funduszy, które klonowano) by wprowadzenie go w życie można było uznać za realne.

Jak podaje John Rekenthaler w 2008 roku i 2009 roku wprowadzono pierwsze fundusze. Jednym z nich był Goldman Sachs Absolute Return Tracker, który obecnie ma 3,3 mld USD aktywów. Dwa inne fundusze, które uwzględnił Rekenthaler mają po około 0,8 mld USD aktywów. Wspomniane fundusze nie replikowały konkretnych funduszy hedge lecz całe segmenty rynku funduszy hedge, np. grupę funduszy hedge posługujących się konkretną strategią.

Z oczywistych powodów fundusze klonujące fundusze hedge wzbudziły sporo kontrowersji i sporo krytyki. Część dotyczyła tego, że replikują całe segmenty rynku a nie konkretne fundusze hedge, które kupuje się dla umiejętności konkretnych managerów. Część krytyki koncentrowała się na fakcie, że replikują tylko rynkową ekspozycję a nie umiejętności zarządzających (w dużym uproszczeniu dają ekspozycję na beta a nie na alfa). Wskazywano także, że sama replikacja nie jest dokładnym odwzorowaniem aktywów funduszu a pewnego rodzaju statystycznym zgadywaniem. John Rekenthaler wskazuje, że zwolennicy funduszy klonów podawali sensownie brzmiące kontrargumenty. Ostateczny werdykt należał do rynku, czyli do inwestorów, i był on korzystny dla funduszy klonów, które stworzyły dla siebie niszę na rynku produktów inwestycyjnych.

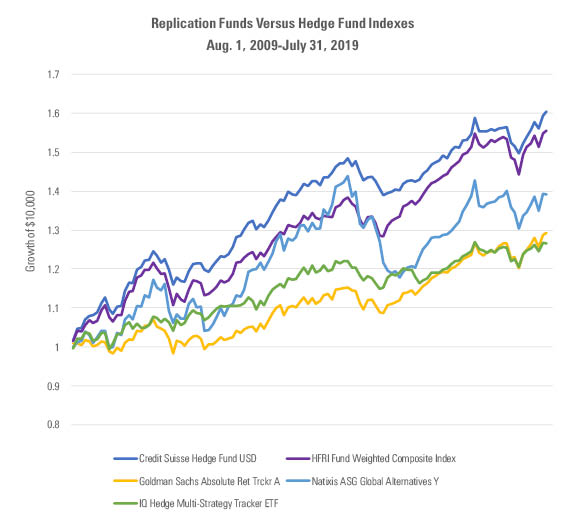

Po dziesięciu latach można zobaczyć jak spisały się fundusze klony:

Wykres zestawia wyniki funduszy klonów z wynikami indeksów funduszy hedge. W ostatniej dekadzie szeroki rynek funduszy hedge zyskał około 50%-60%. Fundusze klony wygenerowały dla inwestorów od 26% do 39%.

Widoczna strata do oryginalnych funduszy hedge (około 2 punkty procentowe rocznie) nie odbiega drastycznie od wyników badania z 2007 roku (po uwzględnieniu opłat). Myślę, że dla przeciętnych drobnych inwestorów dużo większym problemem są wyniki szerokiego rynku funduszy hedge. Teoretycznie, ze względu na specyficzną funkcję tych funduszy (hedgowania) nie powinno się zestawiać tych wyników na przykład z szerokim rynkiem akcyjnym. W takim zestawieniu, na przykład do indeksu S&P 500, fundusze hedge wypadają bardzo blado w ostatniej dekadzie.

Praktycznie większość inwestorów w funduszach hedge porównuje wyniki funduszy do szerokiego rynku akcyjnego. Ewidentna przewaga S&P 500 w ostatniej dekadzie jest powszechnie podawana jako przyczyna spadku popularności funduszy hedge. A dotyczy to przecież albo instytucjonalnych inwestorów albo bardzo zamożnych klientów indywidualnych. Dlatego zakładam, że duża część drobnych inwestorów, którzy dekadę temu zainwestowali w fundusze klony funduszy hedge nie zrobiła tego z chęci zabezpieczenia swojego portfela inwestycyjnego lecz z chęci pobicia szerokiego rynku. W pewnym sensie trafili na górkę popularności funduszy hedge i początek okresu ich relatywnie słabych wyników.

Nie mogę się oprzeć wrażeniu, że opisana wyżej historia powinna być pewną przestrogą dla drobnych inwestorów koniecznie szukających możliwości zainwestowania w segmenty venture capital i private equity.

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.