W dyskusjach inwestycyjnych często przewija się termin przeciętnych stóp zwrotu. Większość inwestorów kojarzy na przykład, że w ostatnim stuleciu amerykański rynek akcyjny generował przeciętnie około 10% rocznie dla inwestorów. Po uwzględnieniu inflacji ta wartość spadłaby do 7%-8%.

Koncept przeciętnych stóp zwrotu jest użyteczny do kreowania realistycznych oczekiwać wobec tego czego w długim terminie można się spodziewać z inwestycji na rynku akcyjnym. Trzeba być jednak ostrożnym. Po pierwsze z przenoszeniem danych z jednego, bardzo szczęśliwego rynku, który nie doświadczył politycznych ani geopolitycznych katastrof, na rynki giełdowe państw z tendencją do bycia ofiarami takich katastrof. Po drugie z traktowaniem danych historycznych jako pewnej wskazówki co do tego co zdarzy się w przyszłości. Mimo oczywistych ograniczeń konceptu przeciętnych stóp zwrotu z rynku akcyjnego trudno sobie wyobrazić planowanie indywidualnego oszczędzania na emeryturę z kompletnym pominięciem tej wartości.

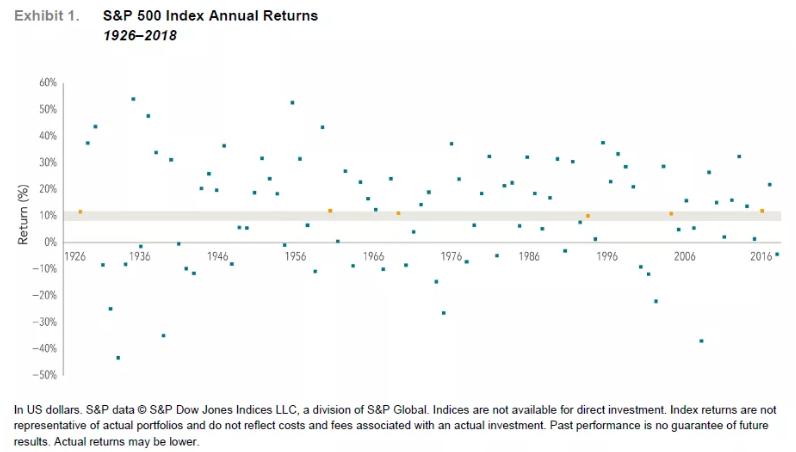

Tak więc koncept przeciętnych stóp zwrotu może być użyteczny na niektórych etapach szeroko rozumianego procesu inwestycyjnego. Z całą pewnością nie jest użyteczny w kreowaniu wyobrażenia tego jak wygląda inwestowanie na rynku akcyjnym. Dlaczego? Rynki akcyjne i generalnie rynki finansowe stosunkowo rzadko zachowują się w sposób przeciętny. Pokazuje to wykres dnia z bloga Independent Thought. Na wykresie pokazano roczne stopy zwrotu z amerykańskiego rynku akcji w latach 1926-2018:

W tym okresie przeciętna stopa zwrotu z amerykańskiego rynku akcji wyniosła 10,2% (to wartość nominalna, bez uwzględnienia inflacji). Rzecz w tym, że w tych 93 latach rynek akcyjny zachował się przeciętnie tylko sześciokrotnie. Przeciętnie znaczy w tym przypadku zanotował stopę zwrotu w przedziale 8% do 12% a więc w przedziale powstałym z rozszerzenia przeciętnej stopy zwrotu a dwa punkty procentowe do dołu i do góry.

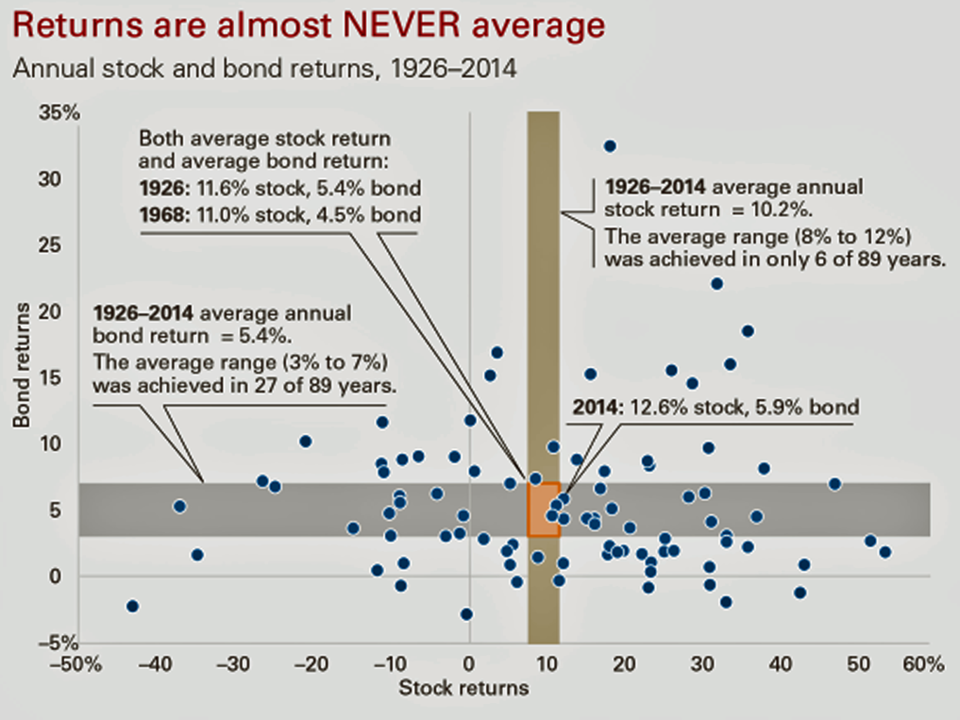

Takie zestawienie możemy rozszerzyć o rynek obligacji. Zrobili to analitycy The Vanguard Group. Przeciętna stopa zwrotu z rynku obligacji wyniosła 5,4% w latach 1926-2014. W przedziale przeciętnych wartości (od 3% do 7%) rynek plasował w 27 latach na 89 objętych badaniem. Tylko dwa razy zdarzyło się, że obydwa rynki, akcji i obligacji, plasowały się jednocześnie w przeciętnym przedziale.

Sam fakt, że rynek akcyjny bardzo rzadko generuje przeciętne stopy zwrotu nie jest problemem. Największym zagrożeniem są lata, w których stopy zwrotu drastycznie odstają w dół od tego co oczekują inwestorzy. Dlatego bardzo ważne jest by pamiętać, że przeciętne stopy zwrotu z rynku akcyjnego fatalnie oddają przejażdżkę kolejką górską, którą inwestowanie na rynku akcyjnym przypomina dużo bardziej niż przypomina mozolne wchodzenie po długich schodach, z idealnie przyciętymi stopniami po 10,2 cm każdy.

Teoretycznie najlepszym rozwiązaniem powyższych problemów jest obranie relatywnie długiego, liczonego w dekadach, horyzontu inwestycyjnego. Długi horyzont izoluje przed niebezpiecznymi dla idei inwestowania okresami ujemnych stóp zwrotu oraz przed obserwowaną w rocznych stopach zwrotu zmiennością. Im dłuższy jest horyzont inwestycyjny tym mniejsze prawdopodobieństwo zanotowania negatywnych stóp zwrotu. Z horyzontem inwestycyjnym występuje jednak problem podobny do progu bólu. Moim zdaniem większość inwestorów przeszacowuje swój horyzont inwestycyjny. Ten rzeczywisty, pod kątem którego podejmują decyzje, jest znacznie krótszy niż ten deklarowany.

1 Komentarz

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Świetny wykres! Cała esencja