Na początku marca ukazała się najnowsza edycja Global Investment Returns Yearbook publikowanego przez Credit Suisse. Raport umożliwia spojrzenie na rynki finansowe w długim, niemal studwudziestoletnim terminie.

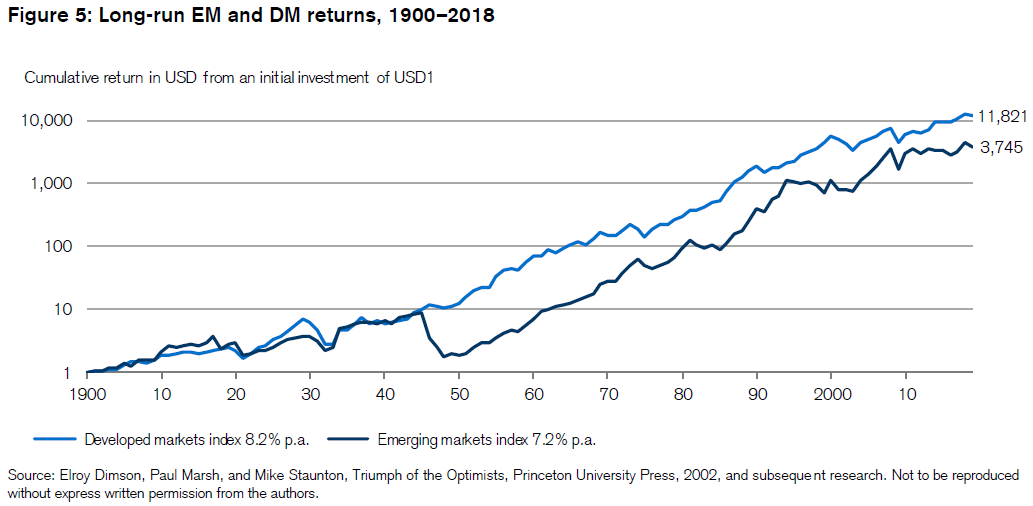

Z najnowszej edycji raportu wybrałem trzy szczegóły, które mogą się okazać pomocne w tworzeniu i modyfikowaniu strategii inwestycyjnej. Warto zwrócić uwagę, na zestawienie wyników inwestycji z rynków wschodzących i rynków rozwiniętych. Pierwszy indeks rynków wschodzących powstał w 1985 roku tak więc wyniki inwestycyjne do tego roku powstały z indeksu stworzonego przez Elroya Dimsona, Paula Marsha i Mike’a Stauntona.

Przeciętna roczna realna stopa zwrotu w latach 1900 – 2018 z rynków rozwiniętych to 8,2% dla rynków rozwiniętych i 7,2% dla rynków wschodzących. Jest to rezultat sprzeczny z intuicją wielu inwestorów, także polskich inwestorów, którzy od wielu lat słyszą, że rynki wschodzące oferują wyższe stopy zwrotu od stabilnych ale pozbawionych dynamiki rynków rozwiniętych. Dzięki raportowi GIRY możemy zobaczyć, że ten niepozorny jeden punkt procentowy przewagi w 118 letnim horyzoncie czasowym generuje sporą różnicę w uzyskanym kapitale końcowym.

Najważniejsza lekcja z powyższego wykresu znajduje się w jego środkowej części. Jeśli porównamy zachowanie rynków wschodzących i rozwiniętych to zobaczymy, że cała przewaga rynków rozwiniętych powstała w burzliwym okresie lat 40. ubiegłego wieku. Złożyły się na nią klęska militarna i upadek gospodarczy Japonii (w latach 1945-1949 japońskie akcje wyceniane w dolarach straciły 98%) oraz rewolucja komunistyczna w Chinach (inwestorzy de facto stracili wszystkie zainwestowane na tym rynku pieniądze).

Do II wojny światowej rynki wschodzące i rozwinięte „szły łeb w łeb” pod względem stóp zwrotu. Od 1950 do 2018 rynki wschodzące pokonały rynki rozwinięte 11,7% do 10,5% pod względem rocznych realnych stóp zwrotu. Nie zdołały jednak całkowicie odrobić strat z lat 40. To zestawienie przypomina o konieczności sceptycznego podejścia do danych historycznych, nawet takich, które obejmują wiele dekad. Pojedynczy łańcuch wydarzeń może na wiele lat zmienić globalną sytuację inwestycyjną. Wydarzenia z lat 40. przypominają także o korzyściach z dywersyfikacji geograficznej, która powinna przemawiać do inwestorów z regionów przeżywających polityczne albo gospodarcze kataklizmy.

Porównanie rynków wschodzących i rozwiniętych przypomina także o ograniczonej użyteczności historycznych, przeciętnych stóp zwrotu. Amerykański inwestor, z dużą ekspozycją na rynki wschodzące pod koniec lat 30. niespecjalnie skorzystał z atrakcyjnej, długoterminowej stopy zwrotu z tego segmentu rynku.

Ben Carlson zwraca uwagę, że przeciętne stopy zwrotu ukrywają w swojej prostocie emocjonalną kolejkę górską, którą w istocie są rynki akcyjne. Inwestorzy bardzo rzadko doświadczają przeciętnych stóp zwrotu. Myślenie o rynku w takich kategoriach ma tym większy sens im dłuższy jest horyzont inwestycyjny inwestora. Im dłuższy jest okres, który spędzi na rynku tym większa szansa, że jego całościowe doświadczenie przypominać będzie to wyłaniające się z danych historycznych. Ale nawet w takiej sytuacji osiągnięta stopa zwrotu, wypracowany kapitał zasłoni wszystkie rajdy i gwałtowne przeceny, które doświadczył inwestor.

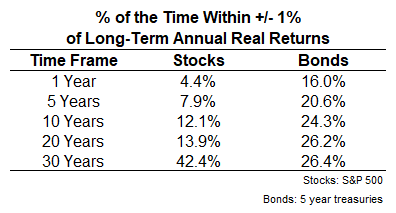

Carlson wziął pod uwagę amerykański indeks S&P 500 w latach 1928-2018. Po uwzględnieniu inflacji indeks przynosił 6,9% rocznie w tym okresie. Analityk sprawdził jak długi musi być horyzont inwestycyjny by doświadczenia inwestora zaczęły się pokrywać z historyczną przeciętną. Użył bardzo wąskich widełek: dopuścił odchylenie o 1 punkt procentowy w górę lub w dół od historycznej stopy zwrotu na poziomie 6,9%:

Rozważania o różnicach pomiędzy historycznymi stopami zwrotu a realnymi doświadczeniami inwestorów mają ważne praktyczne konsekwencje. Gdyby rzeczywistym doświadczeniem inwestora na rynku akcyjnym była przeciętna roczna stopa zwrotu w okolicy 7% rocznie to należałoby polecać inwestorom portfele z bardzo wysoką ekspozycją na rynek akcyjny, sięgającą nawet 100%. Jednak rzeczywiste doświadczenia obejmują także takie epizody jak ostatnia bessa, w czasie której indeksy straciły 60% czy 70%. Niewielka liczba inwestorów jest w stanie wytrzymać takie obsunięcie przy 80% czy 100% zaangażowaniu na rynku akcyjnym.

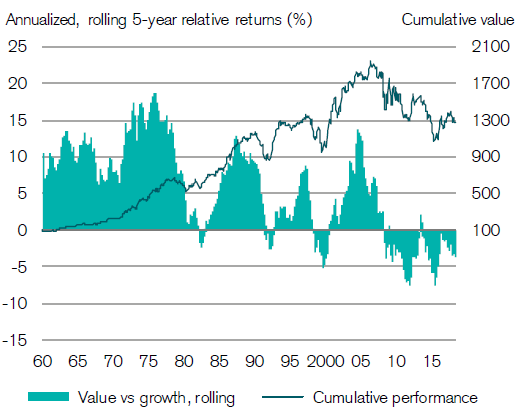

Ten sam problem dotyczy także samych strategii inwestycyjnych. Sprawdzone strategie, takie jak inwestowanie w wartość albo momentum, wygrywają z rynkiem o kilka punktów procentowych rocznie, w długim terminie. Jednocześnie mają okresy słabszych wyników, w których są słabsze od rynku. Przeciętne, historyczne wyniki tych strategii zasłaniają te okresy słabości. Dobrze wyraził to Cliff Asness w kontekście strategii momentum: Gdy mówię, że strategia działa to definiuję słowo działa w tchórzliwie statystyczny sposób. W okresie 100 lat działa w 2/3 czasu (…) Mamy sensowne powody by oczekiwać, że w długim terminie strategia przyniesie pozytywne stopy zwrotu. Ale w obrębie długiego terminu ma potworne serie, w których nie działa.

Autorzy najnowszej edycji Global Investment Returns Yearbook pokazali powyższą ideę na przykładzie strategii kupowania spółek wartościowych a nie wzrostowych. Na rynku brytyjskim, od 1960 roku inwestowanie w spółki typu „value” było korzystniejsze niż inwestowanie w spółki typu „growth”. Wspomniana strategia miała jednak okresy słabszych rezultatów, w tym trwający obecnie a zarazem najdłuższy w historii okres, który trwa od globalnego kryzysu finansowego.

1 Komentarz

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Czytając takie zestawienia warto mieć z tyłu głowy myśl, że dotyczą one sytuacji historycznych. Dotyczą rynków działających w okolicznościach, które nie muszą (a nawet nie mogą) się powtórzyć.

Przez ostatnie sto lat świat widział upadek mocarstw kolonialnych i globalizację (przez drastyczne obniżenie kosztów wytwarzania możliwe było bezprecedensowo długie i silne obniżenie stóp procentowych). Plus co najmniej dwie rewolucje technologiczne.

Wobec faktu, że takie warunki nie powtórzą się, można użyć raportu jako rozpałki do kominka.