Ostrzeżenie, że przeszłe wyniki inwestycyjne nie gwarantują zysków w przyszłości stało się integralną częścią materiałów inwestycyjnych. Myślę, że niewielu inwestorów rozważa jak powinno wpłynąć na podejmowaną właśnie decyzję inwestycyjną.

W segmencie inwestorów instytucjonalnych okres trzech lat słabszych wyników jest z reguły katalizatorem decyzji o wycofaniu środków z przegranego funduszu. Inwestorzy indywidualni na pewno nie przejawiają więcej cierpliwości. Wycofane z przegranych funduszy pieniądze z reguły trafiają do funduszy, które miały za sobą roczny albo kilkuletni okres dobrych wyników.

Dzieje się tak mimo dostępności wiedzy o kilku ważnych, dobrze udokumentowanych tendencjach w sektorze funduszy inwestycyjnych. Po pierwsze w segmencie aktywnie zarządzanych funduszy istnieje niewielka trwałość wyników. Fundusze zajmujące górne poziomy rankingów w jednym roku mają olbrzymie problemy utrzymać swoje pozycje w następnych latach. Po drugie selekcja funduszy w oparciu o kryterium krótkoterminowych wyników inwestycyjnych (od roku do trzech lat) niekorzystnie wpływa na osiągane wyniki inwestycyjne. Po trzecie nawet fundusze, które w długim terminie (mierzonym dekadami) okazały się zwycięzcami miały w swojej historii okresy słabszych wyników – na tyle długie i dotkliwe by typowi inwestorzy wycofali z nich swoje środki.

Jednocześnie zatrudnianie wygranych i zwalnianie przegranych jest z emocjonalnego punktu widzenia bardzo intuicyjne. Rob Arnott, Vitali Kalesnik i Lillian Wu przypominają, że instynktownie pragniemy rzeczy przynoszących radość i satysfakcję – a taki jest właśnie fundusz, który ostatnich latach wyraźnie wygrywał z rynkiem. Instynktownie uciekamy też od rzeczy, które przyniosły nam ból lub dyskomfort – a taki jest fundusz, który w ostatnim czasie przegrywał z rynkiem.

Analitycy (Arnott jest założycielem i dyrektorem firmy) Research Affiliates dogłębnie zbadali zagadnienie selekcji zarządzających na podstawie przeszłych wyników (w rocznym, 3-letnim i 5-letnim horyzoncie) a wnioski opublikowali w artykule zatytułowanym Wariactwo zatrudniania zwycięzców i zwalniania przegranych (The Folly of Hiring Winners and Firing Losers). Korzystali z odpornej na survivorship bias bazy Morningstar. Badanie objęło okres 1990-2016. Łącznie ponad 3 300 funduszy akcyjnych.

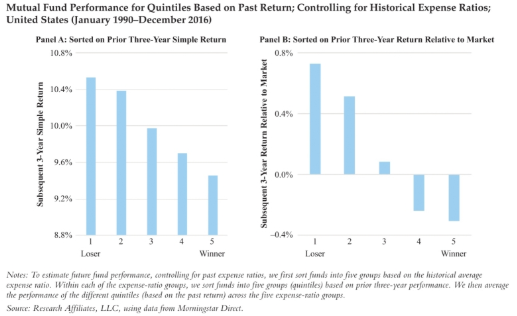

Arnott, Kalesnik i Wu ustalili, że w przypadku dwóch najważniejszych dla inwestora miar wyników (surowych stóp zwrotu i wyników relatywnych do rynku) występuje tendencja do tego, że mocniejsze wyniki w przeszłości poprzedzają okres słabszych rezultatów w przyszłości a słabsze wyniki w przeszłości poprzedzają mocniejsze wyniki w przyszłości. Pokazują to poniższe dwa wykresy:

Proszę zwrócić uwagę, że powyższe wyniki są wolne od efektu wysokich kosztów funduszy. Wehikuły o wysokich kosztach mają tendencję do osiągania słabszych wyników inwestycyjnych – to jedna z lepiej udokumentowanych reguł selekcji funduszy inwestycyjnych.

Wartość badania Arnotta, Kalesnika i Wu polega na tym, że wyjaśniają skąd bierze się opisana wyżej tendencja. Wyjaśnienie jest bardzo intuicyjne. Każdy zarządzający ma pewne skrzywienie (w neutralnym znaczeniu tego słowa) inwestycyjne wynikające ze stosowanej strategii. W efekcie różne fundusze mają różną ekspozycję na czynniki rynkowe (factors) takie jak wartość, momentum, wielkość, zmienność, jakość i inne. Podobnie jak poszczególne branże albo klasy aktywów także czynnikowe rynkowe mają okres mocniejszych i słabszych wyników. Na przykład obecnie długi i dotkliwy okres słabszych wyników notują strategie związane z czynnikiem wartości.

Analitycy Research Affiliates pokazali, że portfele wygranych funduszy mają dużo aktywów czyli akcji, które mają za sobą okres dobrych wyników i stały się relatywnie drogie, nieatrakcyjnie wyceniane. Portfele przegranych funduszy mają dużo aktywów, które mają za sobą okres słabszych wyników i są relatywnie tanie, atrakcyjnie wyceniane. Dobrze ilustruje to sytuacja indeksu Russell Value (grupującego spółki z indeksu Russell spełniające kryterium wartości) z 2000 roku. Indeks miał za sobą trzyletni okres słabszych wyników, w którym przegrał z szerokim indeksem o 24 punkty procentowe. Był to jednak szczyt bańki technologicznej. W następnych trzech latach indeks wygrał z szerokim indeksem o 39 punktów procentowych, w następnych 5 latach o 49 punktów procentowych.

Problem z kupowaniem wygranych funduszy i sprzedawaniem przegranych funduszy polega na tym, że inwestorzy zakładają, że wyniki funduszy w ostatnim okresie odzwierciedlają umiejętności zarządzających. W rzeczywistości by się o tym przekonać inwestorzy powinni zbadać aktywa funduszy. Jeśli są one pełne akcji, które dzięki niedawnym zwyżkom stały się relatywnie drogie i nieatrakcyjne inwestycyjnie to inwestorzy narażają się na niebezpieczeństwo efektu powrotu do średniej. Taki fundusz może być kandydatem do wycofania pieniędzy a nie wpłacenia dodatkowych środków. Efekt powrotu do średniej może działać na korzyść inwestorów w przypadku funduszy, które mają za sobą słabszy okres a ich portfel wypełniony jest relatywnie tanimi, atrakcyjnie wycenionymi akcjami

Opisywany efekt, w wersji ekstremalnej, został zilustrowany zachowaniem kilku funduszy skoncentrowanych na małych i średnich spółkach na GPW. Przez kilka lat fundusze notowały świetne wyniki dzięki kilku dużym pozycjom na niepłynnych spółkach, których wyceny napompowane zostały do trudnych do uzasadnienia poziomów. W przypadku tych funduszy katalizatorem odwrócenia sytuacji były czynniki pozarynkowe, organizacyjne. Można jednak założyć, że te czynniki przyśpieszyły i uczyniły bardziej gwałtownym proces powrotu aktywów znajdujących się w portfelu funduszy do rozsądnych poziomów wyceny.

Arnott, Kalesnik i Wu pokazali dlaczego bardzo dobre wyniki funduszu w ostatnich kilku latach nie muszą być argumentem za powierzeniem mu naszych środków. Zastosowanie tych wniosków w praktyce jest bardzo trudne ponieważ wymaga przezwyciężenia emocjonalnego dyskomfortu. Zdecydowanie bardziej intuicyjne jest zatrudnianie wygranych i zwalnianie przegranych. Rzecz w tym, że to właśnie niekomfortowe podejścia mają tendencję do generowania zadawalających stóp zwrotu w długim terminie.

1 Komentarz

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

W jednym ze starych wywiadów Schwager – wówczas zarządzający fund of funds opowiadał, że ma dokładnie odwrotną koncepcję. Wówczas chodziło o CTA i fundusze hedge. Przeważał te o historycznych obsunięciach, licząc na to, że zła passa się skończyła/zarządzający przemodelował podejście itp.