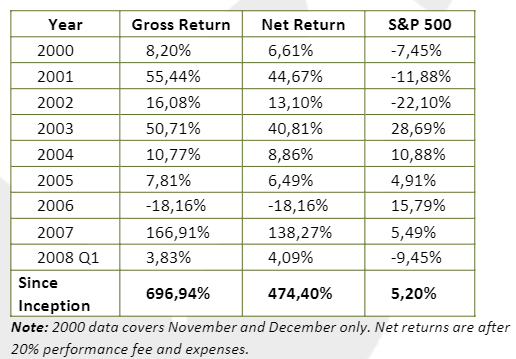

W raporcie o strategii inwestycyjnej Michaela Burry’ego, o którym wspominałem na Blogach Bossy znajduje się tabelka z wynikami funduszu. Inwestorzy powinni zwrócić na nią uwagę ponieważ pozwala wyrobić sobie realistyczne oczekiwania wobec inwestowania.

Scion Value Fund należał zapewne do najlepszych funduszy w swojej kategorii. W ośmioletniej historii wygenerował dla inwestorów 474% zysku netto (po opłatach*). Z poniższej tabeli wynika jednak, że przytrafiła się mu wyraźna wpadka – w 2006 stracił ponad 18% i przegrał z indeksem S&P 500 o 34 punkty procentowe.

Wiadomo, że inwestorów w funduszu Burry’ego wyniki w 2006 roku bardzo rozczarowały. Na tyle mocno, że zarządzający w ogóle zrezygnował w tym roku z potrącenia kosztów funkcjonowania funduszu. Rozczarowanie inwestorów może być tym mniej zrozumiałe, że w czasie pierwszych czterech lat działalności fundusz zbudował sporą przewagę nad szerokim rynkiem. Jednak dwa mniej udane lata i „katastrofalny” rok 2006 zrobiły swoje.

Nie można odtworzyć rzeczywistych emocji związanych z rzeczywistą inwestycją i straceniem 34 punktów procentowych do indeksu w roku. Dlatego nie jest moim zamierzeniem krytykowanie inwestorów w funduszu Burry’ego. Chciałbym natomiast powrócić do problemu realistycznych oczekiwań w inwestowaniu i konieczności przygotowania się na słabsze okresy – nawet jeśli miało się szczęści/zdolności wybrać bardzo dobre inwestycje.

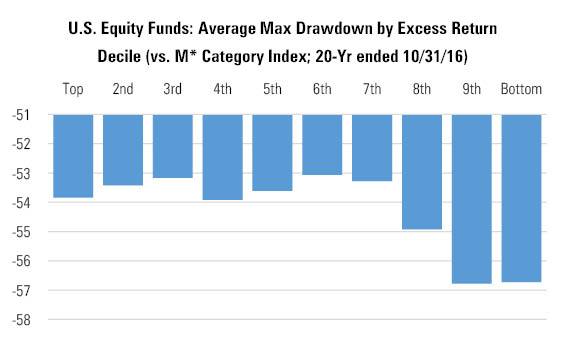

Analityk Morningstar zrobił interesującą analizę wyników 680 funduszy akcyjnych (aktywnie zarządzanych i indeksowych) działających na rynku amerykańskim. Na pierwszym etapie policzył ich stopy zwrotów w ostatnich 20 latach, stopy zwrotu benchmarków i zaklasyfikował fundusze do 10 grup (decyli): od najlepszych do najgorszych. Następnie sprawdził ile bólu sprawiłoby inwestorom inwestowanie w poszczególne fundusze, na jak dużą próbę ich wyniki wystawiały cierpliwość inwestorów. Zamierzeniem analityka było pokazanie, że nawet inwestowanie w najlepsze fundusze wiąże się ze sporym emocjonalnym i finansowym dyskomfortem. Drugim wnioskiem z analizy jest idea, że choć dobre fundusze generują mniej wspomnianego wyżej bólu to różnica pomiędzy najlepszymi funduszami a najgorszymi funduszami jest dużo mniejsza niż wyobraża to sobie wielu początkujących inwestorów.

Na pierwszy ogień poszło maksymalne obsunięcie. Czytelników kojarzących zachowanie amerykańskiego rynku akcyjnego w ostatnich dwóch dekadach poniższy wykres nie powinien zdziwić: maksymalne obsunięcia we wszystkich grupach funduszy przekroczyły 50%. W grupie najlepszych funduszu okazały sie tylko o kilka punktów procentowych niższe niż w grupie najgorszych funduszy:

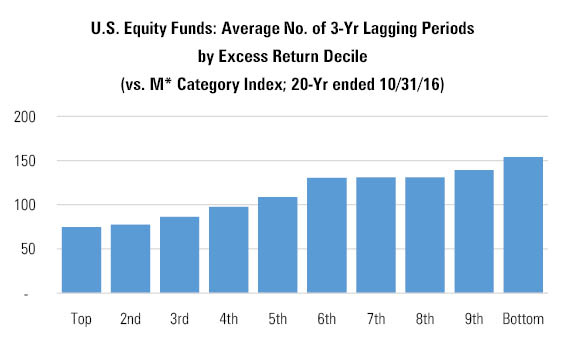

Bezwzględne obsunięcia chyba najbardziej testują wytrzymałość inwestorów ale równie uciążliwe są okresy relatywnej słabości gdy fundusz przegrywa ze swoim benchmarkiem. Jeffrey Ptak korzystał z 36 miesięcznych, a więc trzyletnich stóp zwrotu. Sprawdził przez jak długi okres czasu (w 20-letnim okresie badawczym) fundusze przegrywały z benchmarkiem w kryterium 3-letnich stóp zwrotu. Okazało się, że najlepsze fundusze spędziły około 1/3 dwudziestoletniego czasu badania z 3-letnimi stopami zwrotu gorszymi niż benchmark.

Można więc napisać, że nawet inwestorzy, którym udało się wybrać zwycięskie fundusze dwie dekady temu, musieli wytrzymać około 1/3 czasu trwania inwestycji zmagając z emocjonalnym dyskomfortem inwestowania w fundusze, które przegrywają z benchmarkiem. Jeszcze raz podkreślę, że mówimy tutaj o hipotetycznych inwestorach dysponujących szklaną kulą, która pokazała im, które fundusze spiszą się najlepiej w następnych dwóch dekadach. Z badania Ptaka wynika, że przeciętna roczna strata do benchmarku wynosiła w takich okresach niemal 3 punkty procentowe.

Sytuacja stanie się dużo bardziej stresująca jeśli weźmiemy pod uwagę najgorszy okres słabszej postawy wobec benchmarku. W grupie najlepszych funduszy przeciętna roczna strata do benchmarku w takim okresie wzrasta do niemal 10 punktów procentowych.

Należy pamiętać, że powyższe uwagi o obsunięciach i słabszych okresach wobec benchmarku czy szerokiego rynku nie odnoszą się tylko do inwestowania w fundusze ale także do popularnych, aktywnych strategii inwestycyjnych – na przykład inwestowania w wartość. Najważniejszym wnioskiem z powyższej analizy jest konieczność traktowania dużych obsunięć i długich okresów przegrywania z rynkiem, także wyraźnego przegrywania z rynkiem, nie jako czarnego scenariusza ale jako scenariusza bazowego.

Można zaryzykować stwierdzenie, że doświadczenia przeciętnego inwestora będą jeszcze gorsze niż te, które pokazałem wyżej. I to nawet nie dlatego, że nie wybierze on funduszy z najlepszego decyla. Większość inwestorów wybiera fundusze (oraz strategie), które spisywały się wyjątkowo dobrze w ostatnim czasie (od roku do 3 lat). Naraża się tym samym na to, że w początkowej fazie inwestycji przytrafi się im powrót do średniej, który oznacza bolesny okres słabszych wyników.

* System opłat i prowizji w funduszu Burry’ego to także interesująca kwestia. Burry nie pobierał opłaty za zarządzanie. Uwzględniał tylko rzeczywiste koszty prowadzenia funduszu, które nigdy nie przekraczały 1% Pobierał prowizję od zysku w wysokości 20% ale tylko wtedy gdy inwestorzy uzyskali przynajmniej 6% zysku rocznie. Był to więc raczej model 1/20 a nie 2/20 typowy dla sektora.

3 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

W latach 2000 do 2005 wyniki super.

W latach 2006 do 2007 stawiając wszystko na jedną kartę i mogąc wszystko stracić w cztery lata na samych opłatach, to wynik mizerny.

a Medallion Simonsa?

@ JOW

A jest dostępny dla indywidualnego inwestora?