Postanowiłem kontynuować listę dwudziestu popularnych błędów inwestycyjnych stworzoną przez analityka Morningstar. Russel Kinnel koncentrował się na pomyłkach przy inwestycjach w fundusze inwestycyjne ale zasygnalizowane przez niego problemy mają uniwersalny charakter.

Niezapisywanie powodów zawierania transakcji na rynku. Ten punkt mógłby brzmieć nieprowadzenie dziennika transakcyjnego. Obawiam się jednak, że wielu indywidualnych inwestorów może czuć się przytłoczonych zadaniem związanym z utrzymywaniem dziennika. Dlatego można spróbować absolutnego minimum: zapisywać powody otwarcia i zamknięcia pozycji. Dlaczego jest to ważne? Takie działanie albo zmusi inwestora do stworzenia strategii inwestycyjnej albo do przyznania, że jego działania na rynku nie wynikają z przemyślanego planu. W przypadku inwestora posiadającego choćby zarys strategii inwestycyjnej umożliwi weryfikowanie czy inwestor konsekwentnie realizuje strategię i umożliwi ocenę samej strategii: sprawdzenie, które jej punkty działają, a które wymagają poprawki.

Zapisywanie powodów zawierania transakcji na rynku jest istotne ponieważ inwestorzy nie zawsze mogą w 100% polegać na swojej pamięci. Po kilku tygodniach czy po kilku miesiącach trudno jest rzetelnie odtworzyć powody zawarcia transakcji. Informacje, które od tego momentu napłynęły na rynek sprawiają, że inwestor staje się wtedy narażony na efekt pewności wstecznej. Ten błąd kognitywny połączony z silną tendencją do racjonalizowania decyzji może sprawić, że bez zapisanych informacji o rzeczywistych powodach zawarcia transakcji praca nad ulepszaniem procesu inwestycyjnego będzie niemożliwa.

Ignorowanie kosztów. Jack Bogle i Burton Malkiel podkreślają, że w dziedzinie inwestowania, w której nieustannie mamy do czynienia z niepewnością istnieje jedna rzecz, jedna zasada, której można zaufać: niskie koszty są lepsze od wysokich kosztów. Koszt strategii inwestycyjnej to dziedzina, nad którą inwestor ma bardzo dużą kontrolę i powinien to maksymalnie wykorzystać. Na przykład, w przypadku funduszy inwestycyjnych wskaźnik kosztów całkowitych funduszu jest jedynym dostępnym, dobrze mierzalnym i skutecznym kryterium, którym dysponują inwestorzy przy wyborze inwestycji. Z mojego doświadczenia wynika, że na koszty warto zwrócić uwagę zwłaszcza tam gdzie nie są wyraźnie pokazane: na przykład na koszty funduszy, w których jest inwestowana część kapitałowa ubezpieczenia na życie z ubezpieczeniowym funduszem kapitałowym.

Niepotrzebne komplikowanie inwestowania. Większość inwestorów indywidualnych, przynajmniej po kilku latach obecności na rynku, akceptuje fakt, że skuteczne inwestowanie jest trudnym przedsięwzięciem. Niestety, wielu z nich daje się przekonać, że najlepszą reakcją na inwestycyjne wyzwania jest korzystanie ze skomplikowanych strategii, zaawansowanych produktów inwestycyjnych czy usług profesjonalistów. Warto więc pamiętać o dwóch zasadach. Po pierwsze, używanie złożonych, pracochłonnych strategii może zniechęcić indywidualnych inwestorów do inwestowania i przynieść duże negatywne konsekwencje w postaci zbyt długich okresów pozostawania poza rynkiem. Po drugie, korzystanie z zewnętrznych strategii inwestycyjnych czy wyrafinowanych produktów inwestycyjnych z reguły istotnie podwyższa koszty inwestycyjne. Dla sektora inwestycyjnego oferowanie złożonych produktów inwestycyjnych jest najlepszym uzasadnieniem oferowania drogich produktów inwestycyjnych. Efektywne, długoterminowe inwestowanie dla przeciętnego inwestora powinno być prostym i mało ekscytującym zajęciem.

Ignorowanie ryzyka. Russel Kinnel przez ignorowanie ryzyka rozumie niedoszacowywanie zmienności na rynku. Nieuświadamianie sobie skali potencjalnych spadków na rynku wraz istotnym przecenieniem odporności na straty (zwłaszcza na tzw. papierowe straty) często prowadzi do nieodwracalnych strat kapitału. Wykraczające poza wyobraźnię inwestorów spadki tworzą często tak dużą presję emocjonalną, że zmuszają nawet rozsądnych, długoterminowych inwestorów do kapitulacji. Problemy związane z kredytami walutowymi są dobrą ilustracją opisywanego zjawiska. Wielu kredytobiorców tłumaczy swoją decyzję tym, że nie brali pod uwagę, że frank szwajcarski może się umocnić o 50% czy 100% względem złotego. Tymczasem, w trzydziestoletnim horyzoncie czasowym takie ruchy cenowe nie są czymś niespotykanym na rynku walutowym. Zdaję sobie sprawę, że odwoływanie się w tym kontekście do danych historycznych może spotkać się z krytyką ale myślę, że przeciętny inwestor więcej skorzysta niż straci na zapoznaniu z historycznymi obsunięciami na rynku akcyjnym i uświadomieniu sobie, że powinien sie przygotować na przynajmniej tak duże spadki w przyszłości.

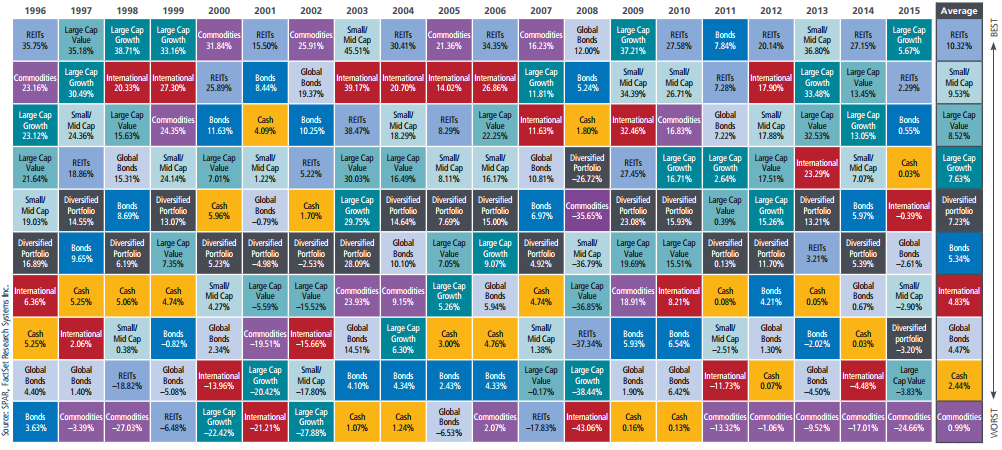

Brak właściwej dywersyfikacji. Dla wielu inwestorów dywersyfikacja może być skutecznym mechanizmem obronnym przed ganianiem za gorącymi aktywami. Poszczególne klasy aktywów, sektory i regiony geograficzne mają swoje lepsze i gorsze okresy. Zdecydowana większość inwestorów nie ma narzędzi umożliwiających przewidzenie tych ruchów. Właściwa dywersyfikacja może uchronić inwestorów przed nadmierną aktywnością na rynku. Większość inwestorów traci na próbach wyczucia rynku a dywersyfikacja może osłabiać tendencje do takich działań.

Ciąg dalszy nastąpi…

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.