Jednym z najważniejszych wydarzeń na rynkach finansowych w I kwartale 2016 roku było wyraźne odbicie na wschodzących rynkach akcyjnych, które zdołały wspiąć się około 20% powyżej zanotowanych w styczniu minimów.

Dla części inwestorów zwyżka notowań na rynkach wschodzących, w tym w Polsce, nie jest zaskoczeniem – w I kwartale 2016 roku pojawiło się wiele sygnałów wskazujących, że akcyjne rynki wschodzące znalazły się na historycznie atrakcyjnych poziomach wyceny fundamentalnej – zarówno bezwzględnie jak i relatywnie do rynków rozwiniętych. Na część tych sygnałów zwracaliśmy uwagę na Blogach Bossy. Z drugiej strony wielu inwestorów zostało totalnie zaskoczonych przez wspomniany rajd. Dlaczego tak się stało?

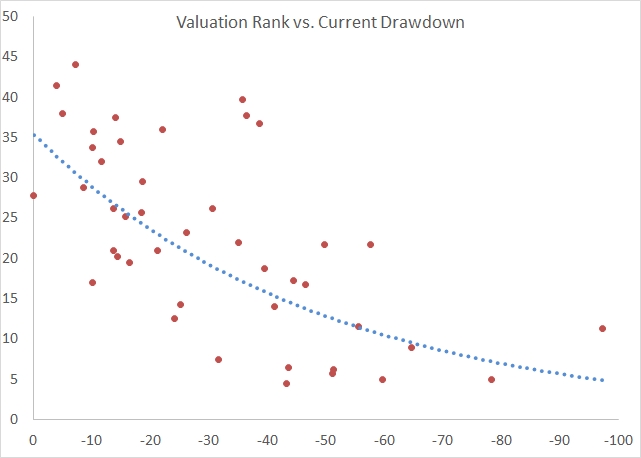

Oczywistą i bardzo prostą odpowiedzią na to pytanie podzielił się Meb Faber na swoim blogu. Zwrócił on uwagę, że najważniejszym powodem zmiany wyceny rynku jest zmiana ceny notowanych akcji. W dużym uproszczeniu: o tym czy wskaźnik cena/zysk dla rynku akcyjnego staje się bardzo atrakcyjny dużo częściej decyduje istotna przecena na rynku (a nie istotna poprawa fundamentów czyli poziomu zysków). Faber zamieścił na swoim blogu zestawienie atrakcyjności fundamentalnej globalnych rynków akcyjnych (oś Y) i obsunięcia rynków od historycznych szczytów (oś X):

Powyższe rozważania mogą się wydać oczywistością dla wielu czytelników Blogów Bossy. Są one jednak kluczowe dla zrozumienia dlaczego inwestowanie, wchodzenie na rynek przy atrakcyjnych wskaźnikach fundamentalnych jest niezwykle trudne z emocjonalnego punktu widzenia. Rynki akcyjne o atrakcyjnych wycenach fundamentalnych mają za sobą najczęściej istotną przecenę i otoczenie informacyjne dostosowane do tej przeceny. Media biznesowe i analitycy wyprzedzają się w wyjaśnianiu przyczyn spadków cen akcji i poświęcają dużo większą uwagę negatywnym informacjom napływającym na rynek.

Świetnym przykładem takiego rynku jest Brazylia, której główny indeks akcyjny zyskał ponad 37% od styczniowych minimów. W tym czasie inwestorzy zostali zasypani wieloma negatywnymi informacjami z tego państwa: od epidemii wirusa Zika i obaw o sprawną organizację Igrzysk Olimpijskich po relację z gigantycznego skandalu korupcyjnego, który wydawał się zagrażać stabilności politycznej tego państwa. W takim otoczeniu informacyjnym bardzo łatwo jest zignorować atrakcyjne wskaźniki wyceny fundamentalnej.

Powyższe rozważania wpisują się więc w inwestycyjną filozofię, która zakłada, że skuteczne inwestowanie bardzo często wiążę się z emocjonalnym dyskomfortem bo zakłada robienie rzeczy, które wydają się sprzeczne ze zdrowym rozsądkiem – takich jak inwestowanie w państwach, z których napływają bardzo złe informacje. Z emocjonalnego punktu widzenia łatwiejsze jest inwestowanie przy wysokich wskaźnikach wyceny fundamentalnej – z otoczenia ekonomiczno-politycznego napływają wtedy z reguły pozytywne informacje a na rynku panują pozytywne, często entuzjastyczne nastroje.

13 Komentarzy

Skomentuj nieudacznik Anuluj pisanie odpowiedzi

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

O wiele bardziej praktyczne i analityczne podejście aniżeli blogowe P/E przedstawia w swoim GTAA 🙂

@ pit65

Masz na myśli system ze średnią?

TAk.

Timingowy POrtfel bazowany o

Momentum . U Fabera oparty o średnią 200 sesyjną .

Nowe to to już nie jest.

Warto przeczytać miast beletrystyki "Czarodziejowej" dla szybkich milionerów jeśli ktoś nie czytal, treściwie poszerzenie wiedzy nie tylko w sensie tzw. systemu, ale dość szeroki przekrój historyczno porównawczy.

http://papers.ssrn.com/sol3/papers.cfm?abstract_id=962461

Trystero, a co będzie z tym rozumowaniem, jeżeli rynki w najbliższym czasie zrobią nowe minima? Bo jeżeli to zbierały silne ręce kierując się jak piszesz wycenami to pogłebienia spadków być nie powinno.

@ nieudacznik

Idea nie polega na tym, że kupowanie przy niskich wycenach zawsze pozwala zarabić i zawsze chroni przed obsunięciami. Idea jest taka, że kupując przy niskich wycenach ma się większe zarobki i mniejsze obsunięcia niż przy kupowaniu przy wysokich czy średnich wycenach. A raczej można liczyć na to przy założeniu, że rynki będą się zachowywały tak jak w ostatnim stuleciu.

Wynika z tego, że inwestowanie w oparciu o fundamenty to hazard taki, że nawet foreks przy tym wymięka. Pół roku temu czytałem, że jest już strasznie tanio. Za miesiąc może się okazać, że jest jeszcze taniej. A prawdziwie tanio może być za dwa lata. A tak rzeczywiście najtaniej za pięć. Czyli taka zgadywanka. Bo niby dlaczego rynki miałyby się zachowywać tak jak w ubiegłym wieku? Te ostatnie lata były totalnie na kredyt, nadrukowano absurdalne ilości pieniądza, każdy kraj jest w niebywałym stopniu zadłużony, banki centralne praktycznie nie mają możliwości ruchu, wyrósł gigantyczny potworek (Chiny) na glinianych nogach. A podobno darmowych obiadków nie ma. Myślę, że świat będzie musiał zapłacić za "nową ekonomię"

Ale to już wszyscy wiedzą (zadłużenie, dodruki itd.). Co zatem lepiej posiadać: dług państwa zadłużonego na 100% PKB, czy akcje spółki z małym zadłużeniem, dużą gotówką i przepływami operacyjnymi? Na GPW są spółki bez długów, które co roku płacą ok. 5% dywidendy, a ludzie boją się ich kupić, bo boją się abstrakcyjnych scenariuszy bankructwa całych państw i upadku systemów monetarnych.

Ale… czy choć przez chwilę nie zastanowiłeś się, że Wszyscy wiedzą.

Ciągle dostaję mail-e OD ANALITYKÓW/ Krach we Włoszech , powtórka z 2008…/

Nie wiem czy wszystko jest już w cenach. Pewnie będzie kiedyś ten krach ale NIE WTEDY gdy wszyscy o tym mówią.

A poza tym obecnie mamy wiele możliwości aby się zabezpieczyć na ..krótko,,.Nawet w20 można zabezpieczyć obecnie na pol20.

To tylko na spokojnie rozważyć ryzyko i zysk. I podjąć decyzję. Z tym jest ciężko.

Wszyscy wiedzą? Nasza gospodarka ma bardzo silne fundamenty, w tym roku PKB wzrośnie o tysiąc procent a w przyszłym o dwa tysiące. Firmy muszą podnosić płace by zatrzymać pracowników, wiele firm uruchomiło przewozy pracowników i dowożą ich z bardzo daleka. Bezrobocie rekordowo niskie. Ubiegły rok był rekordowy gdy chodzi o eksport do Niemiec. A jak plan Morawieckiego odpali to ho ho. Widzisz tu jakieś klimaty do spadków? A nasza giełda słaba jak mysz, właśnie zaczyna kolejną silną falę spadkową. Giełda wie wszystko, wkrótce dowiemy się dlaczego była tak słaba.

Przeklejam dzisiejsze nagłówki z onet biznes z oznaczeniem czy informacja jest utrzymana w tonie kryzysowym (-) czy boomowym (+):

Sejm przystąpi do prac nad klauzulą obejścia prawa podatkowego

(-) NIK nie pozostawia złudzeń. LOT bez pieniędzy

(+) Kruk chce umocnić swoją pozycję w Europie Zach.

Giełda Papierów Wartościowych kończy dziś 25 lat

(+) Nie ma go w produkcji, a już 40 tys. chętnych

(-) Prawie połowa studentów chce wyjechać za granicę

(+/-) Zatrudnienie jest rekordowe. Wątpliwy optymizm?

Co dalej z cenami ropy naftowej i paliw?

Sąsiad Polski podwyższa wiek emerytalny

– Przyczynili się do globalnego kryzysu. Zapłacą 5 mld

– Koreańczycy pracują w Polsce za głodowe stawki

Cena nie najważniejsza. Na co stawiają firmy?

– Grecka gospodarka jest na skraju wytrzymałości

– Jeszcze nie czas żegnać się z deflacją

Polecam też przeczytać komentarze pod wpisem o "25-leciu GPW", żeby poznać faktyczne nastroje polskich inwestorów 😉

To sa nagłówki z dzisiaj. Tydzień temu miałbyś dużo więcej plusów. Z komentatorami tak jest, że jak giełda się osłabia to od razu widzą zagrożenia.

Przesadzasz.

Gdzie tu widzisz SILNĄ falę spadkową. Ja widzę 4 falę w 3fali / 1 =ce/ jak na razie/

A,że płace podnoszą do gancy-gal. Będzie inflacja i o to chodzi.Giełda bez inflacji umiera.

http://forex-nawigator.biz/forum/resources/image/126457

Proponuję poćwiczyć wejścia w akcje w czasie podłego sentymentu rynkowego – co przeważnie będzie kończylo się zarobieniem pieniędzy – w ten sposób inwestor uwarunkowuje się na zasadzie odruchu Pawłowa – i potem już czym gorsze nastroje tym śmielej wkracza na rynek 🙂