Uświadomiłem sobie w weekend, że super rynek byka w Chinach, jak nazywają go chińskie media, to kolejna hossa w moim inwestycyjnym doświadczeniu, której początek kompletnie przegapiłem.

Nie śledzę tego rynku. Nie jestem więc zaskoczony, że mocna zwyżka umknęła mojej uwadze. Fakty są jednak takie, że jeszcze w połowie 2014 roku chiński rynek akcyjny uchodził za jednego z największych maruderów. Główny indeks giełdowy w Szanghaju znajdował się zaledwie 23% powyżej dołka ostatniej bessy, który w Chinach wypadł w 2008 roku i 67% poniżej historycznego szczytu z 2007 roku. Jeśli zestawimy te wskaźniki z analogicznymi danymi dla S&P 500 (194% powyżej dołka i 24% powyżej szczytu) a nawet WIG (155% powyżej dołka i 23% poniżej szczytu) to otrzymamy pewne wyobrażenie słabego zachowania chińskiego rynku akcyjnego.

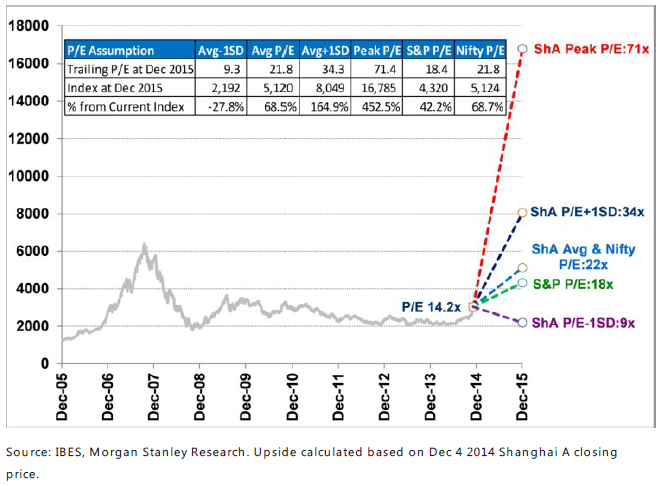

Od początku lipca chiński rynek akcyjny wzrósł jednak o 45% i trafił na czołówki globalnych mediów biznesowych. Być może najlepszą ilustracją euforycznego nastawienia wobec chińskiego rynku akcyjnego jest ostatni raport analityczny Morgan Stanley, w którym analitycy przedstawiają sześć scenariuszy dla indeksu Shanghai Composite opartych o prognozowany poziom wskaźnika EPS (zysk na akcje) dla indeksu i istotne poziomy wskaźnika P/E (cena/zysk) dla chińskiego indeksu i jego amerykańskich odpowiedników. Prognoza Morgan Stanley zawiera się w przedziale od spadku o 28% do wzrostu o… 453%

Interesująco przedstawiają się potencjalne powody świetnego zachowania chińskiego rynku. Wielu analityków wskazuje na decyzję Ludowego Banku Chin (PBOC) o obniżce stóp procentowych z 21 listopada. Od tego wydarzenia chińskie akcje zyskały 20%. Kilka dni wcześniej zaczęło działać przedsięwzięcie Shanghai-Hong Kong Stock Connect, które ułatwiło międzynarodowym inwestorom dostęp do akcji chińskich spółek notowanych w Szanghaju i Shenzhen*.

Komentatorzy poświęcają jednak najwięcej uwagi chińskim inwestorom indywidualnym, którzy odpowiadają za 80% handlu na chińskich giełdach. Właśnie indywidualnym inwestorom przypisuje się stworzenie silnego trendu wzrostowego. Na rynek akcyjny miała przywieźć inwestorów pogarszająca się atrakcyjność innych form inwestowania. Kryzys na rynku nieruchomości i spadek stóp procentowych podniosły atrakcyjność rynku akcyjnego.

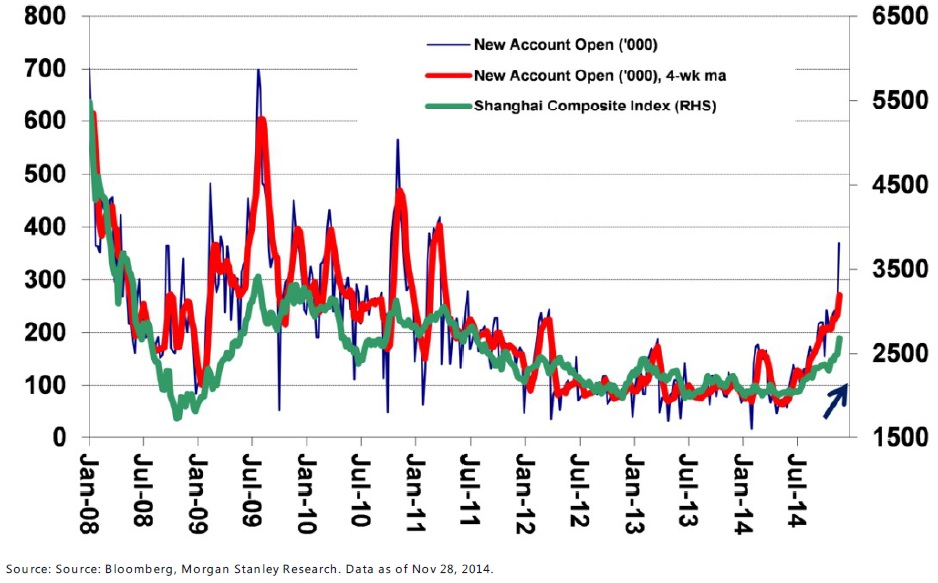

Analitycy Morgan Stanley zwrócili uwagę na istotny wzrost liczby otwieranych rachunków maklerskich – w chińskich realiach oznacza to 370 000 nowych rachunków w tygodniu. Wzrostowi na giełdach towarzyszy też gwałtowny wzrost obrotów oraz istotne zwiększenie wartości akcji kupowanych na kredyt.

Co ciekawe, mimo gwałtownej zwyżki notowań wycena chińskiego rynku akcyjnego utrzymuje się na atrakcyjnych poziomach – wskaźnik P/E (dla zysku z ostatnich 12 miesięcy) wynosi około 14,2. Być może jedynym zgrzytem w otoczeniu chińskiego rynku akcyjnego jest stan chińskiej gospodarki, która wytraca tempo wzrostu mimo intensywnych działań fiskalnych i monetarnych.

Oczywiście, wiele z przedstawionych wyżej zjawisk część inwestorów uzna za przejaw przegrzania rynku i nieuniknionego krachu. Rzecz w tym, że te same zjawiska są sygnałem momentum i na podstawie tych samych informacji można spodziewać się kontynuacji zwyżki, tym bardziej, że roczna zmiana indeksu (nie wspominając o trzyletniej czy pięcioletniej) daleka jest jeszcze od historycznych ekstremów notowanych w 1997, 2000, 2007 i 2009.

Zwróciłem uwagę na to co się dzieje w Chinach z dwóch powodów. Po pierwsze, by przypomnieć inwestorom niezadowolonym z marazmu na warszawskim parkiecie, że mogą poszukać silnych trendów na rynkach zagranicznych. Zwłaszcza gdy odpowiadające im strategie lepiej spisują się na rynkach z wysoką zmiennością.

Po drugie, zastanawiam się jak w Chinach wyglądała przez ostatnie kilka lat dyskusja o sytuacji rynku akcyjnego. Myślę, że wielu chińskich inwestorów i pracowników sektora inwestycyjnego miało olbrzymie problemy pogodzić się ze słabym zachowaniem lokalnego rynku, tym bardziej, że był to rynek gospodarki rozwijającej się w tempie 7% rocznie (przynajmniej oficjalnie). Myślę, że jeszcze niedawno nastroje na rynku akcyjnym w Chinach mogły przypominać nastawienie polskich inwestorów zmęczonych zarówno relatywnie słabą postawą polskiej giełdy, jak i spadającym obrotem i niską zmiennością (te zjawiska też wystąpiły na rynku chińskim). Być może więc to co przez ostatnie kilka miesięcy wydarzyło się w Chinach jest dobrym przypomnieniem o tym, że rynki są cykliczne i okresy marazmu, boomu i krachu naturalnie się w nich przeplatają.

* Chińskie akcje dzielą się na akcje typu „A„, „B” i „H„. Akcje chińskich przedsiębiorstw typu A notowane na chińskich giełdach były bardzo trudno dostępne dla zagranicznych inwestorów. Akcje typu H to akcje chińskich przedsiębiorstw notowane na giełdzie w Hong Kongu – dostępne dla międzynarodowych inwestorów. Wiele spółek notowanych było jednocześnie na giełdzie w Chinach i Hong Kongu i ze względu na brak możliwości arbitrażu dochodziło do sporych różnic w cenie akcji. W ostatnich pięciu latach akcje typu A notowane były od 40% premii do 10% dyskonta wobec akcji typu H. Co ciekawe, w trakcie trwającej właśnie zwyżki w okresie kilku tygodni około 10% dyskonto zamieniło się w 12% premię.

6 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Dokładnie tak wyglądały nastroje w Chinach jak u nas teraz panują.Z tym że w przeciwieństwie do Polski ten rynek tak czy inaczej ma przyszłość.

Z ciekawostek -największym hitem ostatnich dwóch lat jest kontrakt na index China A50 z SGX i to on staje sie powoli najpłynniejszym kontraktem Azji dostępnym dla Europejczyków.Wyprzedził już Kospi 200 a teraz walczy już tylko z Nikkei o pozycje lidera.

@trystero

FOMO, takie straszne uczucie, prawda? 😉

Ale myśle, że nie powinieneś się martwić – dostrzegłeś tą „hossę” we właściwym momencie, akurat aby otworzyć krótkie po dobrych cenach 😉 dlaczego tak sądzę? charakter tego ruchu (szybki gwałtowny, na ogromnym obrocie, z udziałem głównie inwestorów detalicznych (A-shares) przy aplauzie mediów (super-byk) oraz zwiększonych zakupach na kredyt, to raczej ostatnie podrygi rynku, który ominęła światowa hossa, niż początek nowej hossy…

zwłaszcza, że przed Chinami trudne czasy: albo kryzys finansowy, albo przebudowa gospodarki z eksportowej na bardziej opartą na popycie wewn. i redukcja przeinwestowanych gałęzi. żadne z tych zjawisk nie uzasadnia szalonej hossy. a gospodarka swiatowa nie jest w tak doskonałym stanie, aby Chiny mogły na tym skorzystać , tak jak potrafią czyli ogromnym eksportem

a dzisiejszy zjazd, wywołany ograniczeniami co do możliwych zabezpieczeń w transakcjach repo (podobno wyeliminował jako zabezpieczenie 60% obligacji korporacyjnych notowanych w Szanghaju i Shenzen), pokazuje jak kruchy jest ten wzrost

@ MZ

FOMO, takie straszne uczucie, prawda?

Raczej nie dla mnie choć rozumiem, że dla wielu ludzi z ryzykiem kariery albo nierealistycznymi oczekiwaniami to jest problem.

Zresztą, mam do siebie większe pretensje o 11B niż o Chiny – skoro mówimy o rzeczach, które przegapiłem.

„dostrzegłeś tą „hossę” we właściwym momencie, akurat aby otworzyć krótkie po dobrych cenach”

Wpis wyprzedza o kilka godzin pięcioprocentowy zjazd SSE Comp. Precyzja, która robi wrażenie.

http;//inwestycje.pl/forum/giełda

@ deli deli

A, więc dlatego kiedyś zabroniłeś mi „zbierania do koszyczka” ironicznych uwag nt. forów inwestorskich 🙂