W poprzednim wpisie próbowałem pokazać jak mogą wyglądać rozpiętości w końcowej wielkości kapitału przy różnym okresie rozpoczęcia inwestycji, ale tej samej, oczekiwanej, długoterminowej stopie zwrotu, a więc przypadek dotyczący również naszych emerytalnych OFE.

Jeśli składana stopa zwrotu netto dla naszych OFE wynosi średniorocznie 6,6% (przynajmniej za pierwsze 13 lat) przy zmienności 9,1 % to należy się spodziewać znacznych różnic w wielkości kapitału tuż przed emeryturą u różnych klientów funduszy o tym samym stażu. Na subkoncie w ZUS zmienność na poziomie 3,2 % tego rodzaju różnice spłaszcza, ale zyski nie biorą się tam z inwestycji lecz z podatków i innych obciążeń, dotykających w zasadzie wszystkich nas, ale wypełniających funkcję solidarności społecznej, która ma spore znaczenie w przypadku dalszych obliczeń pokazanych niżej. Dane o zmienności zaczerpnąłem z ostatniego „Przeglądu funkcjonowania systemu emerytalnego”, tabela na str. 57. Proszę zauważyć, że zwykła indeksacja na indeksie WIG20 oznaczałaby zmienność niemal 27%.

Druga część naszego problemu tym razem będzie dotyczyła zmian zgromadzonych zasobów w momencie korzystania z już zgromadzonego kapitału (np. po przejściu na emeryturę).

Założenia do kolejnej symulacji są następujące:

– 151 inwestorów, których zgromadzone w drodze inwestycji majątki pokazywałem na wykresie w poprzednim wpisie, przechodzi na emeryturę i nie dopłaca już więcej do swojej inwestycji lecz co roku dokonuje jednorazowych wypłat,

– ich zgromadzony kapitał nadal jednak pracuje w tempie średniorocznej, oczekiwanej, składanej stopy zwrotu 5% ze zmiennością wyników na poziomie 20%,

– kapitał emerytalny powinien wystarczyć na 30 rat czyli 30 lat emerytury,

– kapitał pozostały i wypłaty są uaktualniane o stopę inflacji,

– do symulacji użyto tego samego rozkładu zysków i strat co w symulacji pokazanej w poprzednim wpisie oraz tego samego zestawienia uzyskanych kapitałów końcowych jako punkt wyjścia.

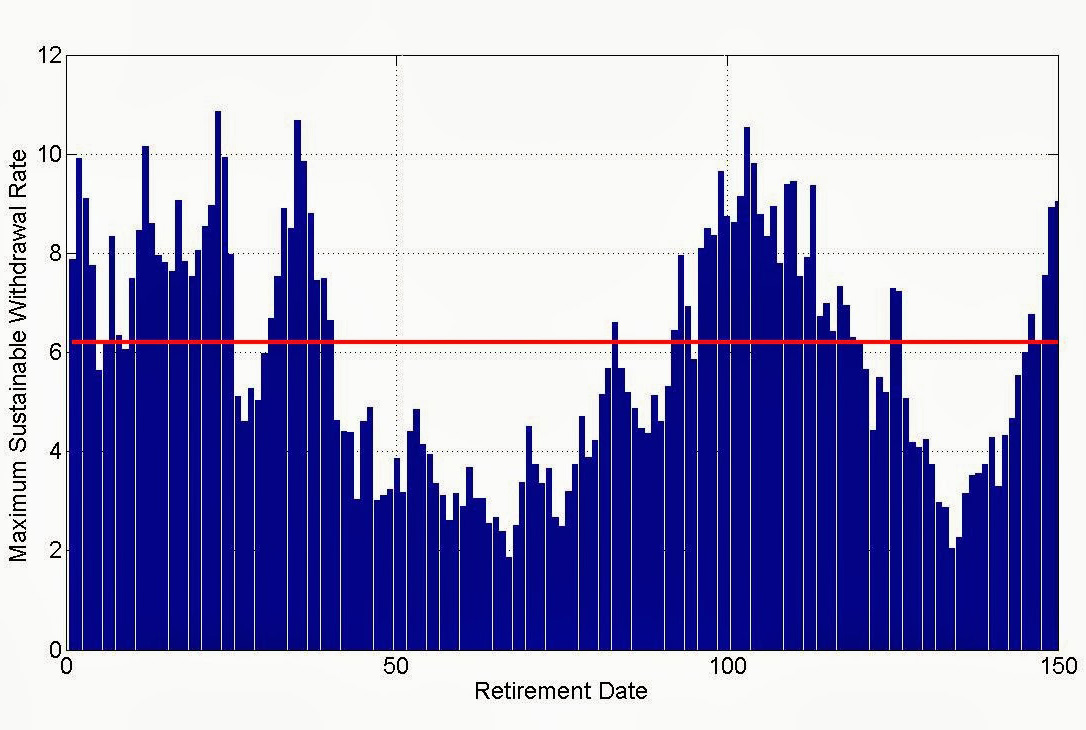

Matematyka wskazuje, że w takim razie co roku każdy z inwestorów będzie mógł wypłacić średnio 6,2% zgromadzonego kapitału tak by starczyło tego na 30 lat i jeszcze po drodze rosło o wspomniane średnie 5% rocznie. Naturalne jest, że 6,2% z wypracowanego majątku będzie się różniło pomiędzy inwestorami kiedy przejdziemy na kwoty nominalne. Nie tylko dlatego, że kwota zgromadzona tuż przed emeryturą była różna (aż 10-krotna rozpiętość), ale również dlatego, że teraz to sekwencja wypłat ponownie zaburza uzyskiwane stopy zwrotu z nadal posiadanego w inwestycji majątku. Tyle że teraz ci, którzy zgromadzili najwięcej doświadczają w naszej symulacji spadków kapitału (bessa) a ci najubożsi nieco zyskają ponieważ wchodzą w hossę. Symulację ową pokazuje kolejny wykres, ponownie zaczerpnięty z bloga Wade’a Pfau:

Oś pozioma to ponownie kolejni inwestorzy przechodzący na 30.-letnią emeryturę. Oś pionowa to maksymalny procent kapitału, który mogą sobie owi inwestorzy pozwolić na wyjęcie co roku, tak aby starczyło na 30 lat emerytury.

Jak widać te procenty różnią się od projektowanej średniej na poziomie 6,2%, zaznaczonej na wykresie czerwoną kreską. Dlaczego? Ano dlatego, że zmienia się wielkość kapitału wystawionego na ryzyko przez kolejne 30 lat.

I tak w pierwszym roku wypłacamy sobie wszyscy po 6,2%. Ale w kolejnym roku pozostały kapitał wzrósł lub spadł, zależnie od bessy czy hossy, i teraz musimy dopasować kolejną ratę emerytury tak by reszty starczyło na następne 29 lat. Ta kwota co roku jest waloryzowana zależnie do koniunktury i posiadanego dzięki niej kapitałowi. W tym układzie każdy niebieski słupek pokazuje ile średnio rocznie każdy z inwestorów będzie mógł sobie pozwolić uszczknąć na własne potrzeby emerytalne przez całe 30 lat. Rozpiętość tym razem wynosi od 1,9% do 10,9%, licząc od początkowego kapitału emerytalnego. Ponownie sekwencja tego jak kto przechodzi na emeryturę ma ogromne znaczenie. Ten kto zgromadził najwyższy początkowy kapitał wcale nie musi dostawać najwyższych procentowo rat, to zależy właśnie od dalszej koniunktury.

W tym układzie najistotniejszy wpływ mają spadki pod koniec okresu inwestowania przed emeryturą oraz pierwsze lata po przejściu na nią, wówczas bowiem środki narażone na ryzyko są najwyższe. Podstawmy ten właśnie problem do naszych ostatnich perturbacji związanych z OFE.

Przypomnę, że tsunami zabierające obligacje z OFE zaczęło się gdy min. Rostowski oburzył się na fundusze emerytalne za propozycję by emerytury wypłacały one przez jedynie 10 lat. Mielibyśmy w zasadzie do czynienia z obu procesami opisanymi przez mnie w tym i poprzednim wpisie. Różnice spowodowane momentem rozpoczęcia inwestowania takich samych środków przez różnych inwestorów doprowadziłyby do tego, że zarówno ich kapitał końcowy jak i raty wypłacane w formie emerytur znacznie mogłyby się różnić. Zresztą byłyby to i tak jakieś nędzne ochłapy, nawet dodane do środków wypłacanych przez ZUS.

Co zrobiono obecnie? 10 lat przed emeryturą pieniądze z OFE są przesuwane do ZUS. Przestajemy więc podlegać koniunkturze giełdowej i zmienności prowadzącej do opisywanej, negatywnej sekwencji zysków/strat. Sporo niższa zmienność środków w ZUS stabilizuje kapitał. Nie rozwiązuje to jednak problemu w całości, a to dlatego, że już w momencie wejścia w ten 10 letni okres możemy posiadać niski kapitał związany z sekwencją hoss/bess w okresie odkładania.

Druga rzecz to wypłaty – gdyby kapitał nadal tkwił w OFE podczas emerytury, mielibyśmy do czynienia z procesem opisanym wykresem wyżej. Niweluje to przejście do ZUS, z 2 powodów:

1. Nie wystawianie się na ryzyko oznacza wprawdzie brak dodatkowych zysków, ale też brak obsunięć.

2. Jeśli zabrakłoby kapitału na naszą emeryturę ze względu na długi okres życia, państwo teoretycznie dopłaca nam, korzystając właśnie z solidarności społecznej; w OFE na taką szczodrobliwość raczej trudno liczyć.

Optymalne rozwiązanie to dywersyfikacja na każdym poziomie, która gasi zmienność. Jedyne co możemy z tym zrobić we własnym zakresie to zatroszczyć się o to samemu w ramach IKE i IKZE.

—kat—

6 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

W tym całym zamieszaniu dotyczącym OFE/ZUS faktycznie dobrze zwrócić uwagę na (nieliczne) pozytywne strony wprowadzonych rozwiązań. Stopniowy transfer środków do ZUS w okresie (10-0) lat przed emeryturą jest swoistym hedgem ryzyka bardzo niskiego kapitału emerytalnego. Oczywiście nie rozwiązuje to problemu w całości z opisanych przez Kathaya powodów.

Ja chciałbym zwrócić OFI-arzom (zwłaszcza tym z horyzonetem 20-10 lat) uwagę na podobne zagadnienie. O ile pamiętam raz na 3 lata można będzie zdecydować, czy przejść do ZUS czy nie. Warto monitorować poziomy wycen funduszy w okresach okien transferowych i w zależności od obserwowanych skrajnych poziomów tych wycen (a takich będziemy pewnie świadkami gdy alokacja OFE przesunie się b. mocno w kierunku akcji) samemu pilnować:

1. Dobrowolnego przejścia do ZUS, gdy wycena naszych kapitałów jest b.wysoka

2. Unikania transferu, gdy zgromadzony kapitał jest skromny.

pozdrawiam,

@Kathay

Przeczytałem oryginalny tekst i..

Osobiście uważam ,że opieranie przyszłej emerytury na 5% /CAR/ wzroście liczonym jako średnia dla „buy and hold” w okresie 180 lat!!!! jest pewnym hm…. nieporozumieniem, a w zasadzie oczekiwanie co do realności tych 5 %.

W okresie tych 180 lat mamy przecież 151 całkowicie odmiennych 30 letnich strategii , które moga przynieść zupelnie różne stopy zwrotu /o czym właściwie artykuł traktuje/ do ujemnych włącznie /czego niestety nie pokazuje/. Dodatkowo nie są to strategie „buy and hold” tylko systematycznego oszczędzania z pewnym węższym lub szerszym zakresem co do wyniku końcowego.

Więc mały przykład na mniejszej próbce danych:

SP500 stopy zwrotu 2007-2012:

-19.76% -9.37% 7.96% -0.86% 27.33% 14.88%

Srednio /arytmetycznie/ 2% z haczykiem rocznie.

Obraz możliwych ścieżek /permutacji/ równa się 6 silnia czyli w naszym przypadku 720.

bankfotek.pl/view/1656945

Zauważmy ,że przy inwestycji typu „buy and hold za 1000$ przez 6 lat” „wszystkie drogi prowadzą do Rzymu” czyli zmiana sekwencji stóp zwrotu w poszczególnych latach nie ma znaczenia.

Jeżeli natomiast do tych samych 1k dochodzimy przez odkładanie pewnej sumy corocznie to na wyjściu dostajemy pewien zakres będący funkcja 720 różnych ścieżek dochodzenia z ujemną stopą zwrotu łącznie dla pewnej części z nich.

I teraz zauważmy /na wykresie/ ,że gdybyśmy inwestowali w okresie 3 letnim w ramach tej lekko wzrostowej , ale przecież sześciolatki to jak bardzo zwiększa nam się szansa na ścieżkę i okres w którym definitywnie tracimy.

Teraz przenieśmy sobie tę analogię na 180 lat , a w każdym 151 30 letnich strategii emerytalnych .

Liczba możliwych ścieżek dla każdej z 30 letnich planów to 30 silnia /2,65×10 i 32 zera/ „zanurzonym” w zbiorze 180 letnim czyli 180 silnia .

Ciekawe jaka ilość możliwych do osiągnięcia ścieżek ujemnych jest w tym zbiorze jak to analogicznie i klarownie przedstawia załączony obrazek dla 6 ostatnich lat z SP500.

Wniosek jest taki ,że jest praktycznie a wykonalne policzenie szansy na taką a nie inną emeryturę mając jedynie za gwiazde przewodnią 5% i swój punkt odniesienia tylko i wyłączne zakotwiczony dla lat 180 historycznych i wersji „buy and hold” jedynie.Tak przyłożona linijka działa dość zgrubnie jak na naukową miarę.

Ten wykres z bloga Wade’a Pfau pokazujący wahania kapitału w poszczególnych latach odchodzenia na emeryturę też mnie nie przekonuje w kontekście rzekomych testów MC.

Po to wykonuje się MC by obliczać pewne prawdopodobieństwo /zakres/ dla danego wyniku roku , a nie wyliczać jedną liczbę. Wydaje mi się ,że całe to MC to dane randomizowane dla poszczególnych lat by jedynie oszacować możliwą rozpiętość 151 „emerytur” dla jednego 20% odchylenia standardowego czyli 68 przypadków na 100.

Słowem w tym kontekście ograniczenie inwestycji z dużą zmiennością w portfelu jest zdaję się jedynym rozsądnym wyjściem.

@nieobliczalny

„Stopniowy transfer środków do ZUS w okresie (10-0) lat przed emeryturą jest swoistym hedgem ryzyka bardzo niskiego kapitału emerytalnego.”

alternatywą jest zmniejszenie ekspozycji na ryzyko przeinwestowania, co się rykoszetem aktualnie dzieje z OFE , ale konia z rzędem ,że był to główny cel przyświtujący jego wdrożeniu.

„samemu pilnować:

1. Dobrowolnego przejścia do ZUS, gdy wycena naszych kapitałów jest b.wysoka

2. Unikania transferu, gdy zgromadzony kapitał jest skromny.”

Czyli zmieniamy się z potencjalnego dobrodusznego emeryta w bestię czyli spekulanta swojej własnej se osobistej emerytury 🙂

@pit

Jak pisałem wcześniej w komentarzu: to, że akurat ten rozkład został wybrany ma znaczenie głównie dla wyrazistej ilustracji samego

zjawiska. Mało kto bowiem zdaje sobie sprawę, że

a/ średnio taka sama stopa zwrotu prowadzi do różnych kapitałów końcowych

b/ wpłaty ratalne zmieniają wynik końcowy tam gdzie przy jednorazowej inwestycji sekwencja stóp zwrotu nie ma takiego znaczenia.

A spójrz na coś innego: permutacje dla strategii indeksowania dla choćby naszego WIG czy WIG20, gdzieś średnia zmienność to 20 kilka procent. A przecież indeksowanie (np. przez ETF) to coraz popularniejsza na świecie strategia.

@pit

A co można sensownego radzić przyszłym emerytom? Mam wrażenie, że w całej dyskusji o wyższości ZUS nad OFE lub odwrotnie wątek wyboru optymalnego momentu przejścia zupełnie umyka. Stąd mój wpis 🙂

pozdrawiam,

@Kathay

„średnio taka sama stopa zwrotu prowadzi do różnych kapitałów końcowych”

To znaczy ni mniej ni więcej ,że ta stopa zwrotu nie dotyczy tych różnych kapitałów końcowych i jej stosowanie wynika z trudności wyliczenia takowych /32 zera permutacji dla 30 liczb przy nieskończonej ich wariancji/, a jeśli to i tak musimy zadowolić się przedziałem z jakimś mniejszym lub większym prawdopodobieństwem co praktycznie , a tym bardziej marketingowo nie jest tym czego oczekujemy.

Więc na bezrybiu rak kwitnie jak ryba.

A gorsze jest to ,że nie można sie przed tym ryzykiem obronić w sposób znany ze spekulacji w formie „B&H” .

Gorzej. Z każdą składką ekspozycja na ryzyko rośnie , a czasu coraz mniej na odrobienie strat, a przy oczekiwanych i tak wyliczonych stałych wypłatach kwotowo emerytury w mniej szczęśliwym przypadku i „szczęśliwie” długim pożyciu emerytalnym kapitał może bardzo szybko stopnieć do zera na długo przed zejściem w zaświaty.

Pozostaje ograniczyć ekspozycje /tylko o ile skoro nie można wyliczyć ryzyka co i bez tego trywialnym nie jest/ , a to znaczy ,żę sensowna wartość dodana do emerytury z tego tytułu może przestać mieć znaczenie jaką sie pierwotnie zakładało.

Pozostaje więc nadzieja na dobry rok urodzenia. I jak tu nie wierzyć w gwiazdy ?

W pewnym sensie Nieobliczalny ma rację .

W sensie kontroli nad ryzykiem spekulacja kapitałem emerytalnym to same plusy względem takiego inwestowania w formie oszczędzania w aktywa z dużą zmiennością.

Problem w tym ,że tutaj też nie ma lekko bo jak mówią 80% spekulantów to looserzy, a mówimy o emerytach czyli potencjalnych słabych rękach 🙂

„W tym całym zamieszaniu dotyczącym OFE/ZUS faktycznie dobrze zwrócić uwagę na (nieliczne) pozytywne strony wprowadzonych rozwiązań.”

Ja widzę jeszcze jedną dobrą stronę wprowadzonych rozwiązań. Tylko szkoda, że w tych nowych okrojonych już OFE zabroniono kupować nadal obligacji SP. Gdyby nie to drobne niedopatrzenie , to za kilka lat można by znowu je przelać do ZUS i umorzyć. Eldorado. Problemy z zadłużeniem rozwiązane na stałe i wszystko zgodnie z Konstytucją Najjaśniejszej RP. Może Trybunał Konstytucyjny swoim boskim wyrokiem naprawi ten oczywisty błąd.

Jak wiemy Pan Prezydent o samą zasadność umorzenia prawidłowo opłaconych w gotówce obligacji nie był łaskaw nawet zapytać wysokiego Trybunału 🙂