Koniecznie chciałbym zwrócić uwagę na pewną pułapkę, w którą wpadają nie dość doświadczeni inwestorzy, a która dotyczy określania wielkości pozycji na podstawie wizualnej inspekcji krzywej kapitału.

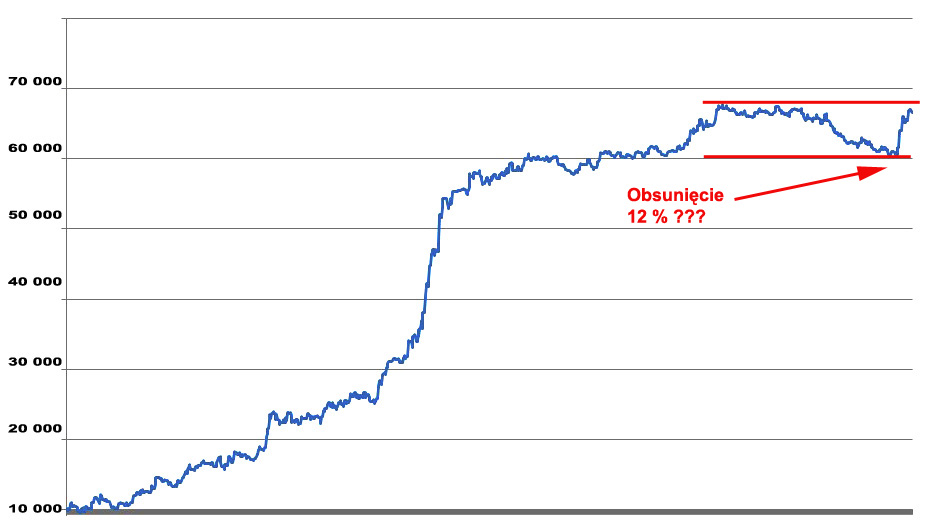

Poprzedni wpis traktował o transakcjach określoną ilością jednostek danego instrumentu przypadających na limitowaną pulę kapitału. Szczególnym przypadkiem jest w takim modelu posługiwanie się tylko 1 sztuką kontraktu terminowego w testach weryfikacyjnych jak i w realnym tradingu. Prześledźmy całą sytuację na przykładzie poniższego rysunku, który pokazuje codzienne, liczone w PLN zmiany krzywej kapitału dla systemu przewidzianego na kontrakty terminowe FW20 i przy posługiwaniu się w każdym wejściu tylko 1 sztuką takowego kontraktu:

Krzywa kapitału (equity) pięła się jak widać bez większych przeszkód od wartości początkowej 10 000 PLN do kwoty ok. 68 000 PLN, po czym weszła w fazę obsunięcia (drawdown). Tę fazę utraty kapitału zaznaczyłem od góry i dołu czerwonymi liniami. Sięgnęła ona w najniższym momencie poziomu ok. 60 000 PLN. Cały zjazd do tej pory trwał więc w przybliżeniu 8 000 PLN. Kiedy jednak liczymy owo obsunięcie w procentach, i tak też będzie ono widnieć w raporcie z testu systemu, kwota owa stanowi zaledwie 12% w stosunku do maksimum osiągniętego przez equity przed jej cofnięciem. Wynika to z prostego równania:

8 000/68 000 = 12 %

Owe 12% to trik, który wprowadza w błąd jeśli zrobimy niepoprawne odniesienia do wielkości kapitału w grze. Owszem, spadek wyniósł 12%, ale dokonał się po wcześniejszej akumulacji kapitału od 10 000 PLN do 68 000 PLN. Co jednak stałoby się gdyby do gry wejść chwilę przed obsunięciem z zakładanym kapitałem początkowym 10 000 PLN? Otóż ponieważ zależności są tutaj całkowicie liniowe wobec czego w takiej sytuacji rzeczywiste obsunięcie wyniosłoby 80%! Jako że:

8 000 /10 000 = 80%

A ponieważ rozkłady zysków i strat są całkowicie losowe więc nie wiemy kiedy wchodząc na rynek trafimy na takie właśnie obsunięcie.

Zwrócę uwagę na 3 implikacje z tego wynikające a całkowicie z życia wzięte:

1. Jeśli ktoś nieprawidłowo zinterpretuje owo obsunięcie to może mu wyjść, że wystawiając do gry 2 kontrakty zamiast 1, mógłby podwoić zyski przy obsunięciu 2×12%=24%, co jest absolutną nieprawdą. Prawdą jest natomiast to, że gdyby wszedł do gry tuż przez owym zjazdem to jego wielkość sięgnęłaby 2 x 8 000 = 16 000 PLN co zmiotłoby rachunek z kwotą początkową 10 000 PLN.

2. Prezentowanie raportów testowych z systemów inwestujących 1 kontraktem zawiera właśnie ową pułapkę. Wyciąganie z nich daleko idących wniosków jest bardzo ryzykowne. Lepiej posługiwać się w nich wówczas tylko kwotami nominalnymi niż procentami. I traktować jedynie poglądowo.

3. Wielu sprzedawców systemów lub sygnałów z nich pochodzących prezentuje w materiałach promocyjnych taki właśnie 1-kontraktowy model. Proszę nie dać się nabrać na gładkie krzywe kapitału, które są tam często zamieszczane w takim właśnie anturażu skumulowanej wcześniej equity.

—kat——–

52 Komentarzy

Skomentuj lesserwisser Anuluj pisanie odpowiedzi

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Pit, nie wiem czemu, ale mam podobne widzenie poruszonych przez ciebie kwestii. 🙂

Z jednym ale, Tharp ( i nie tylko on) wyraźnie podkreśla, że według niego, granie czy testowanie na jednym kontrakcie to nieporozumienie i prosta droga do wyczyszczenia rachunku, nie spełnia bowiem kryterium bezpieczeństwa kwoty podstawowej kapitału (są nawet na to specjalne wzory). Przy sugerowanym limicie wejścia 1% zalecany minimalny kapitał optymalizujący wyniki zabawy to jest 100.000.

To nie o semantykę mi chodziło (tą razą :)), chciałem zwrócić uwagę na ewolucję nomenklatury u Tharpa, w mojej ocenie nie znajdującej uzasadnienia.

No i konieczność zdefiniowania podstawowych pojęć, takich jak MM i RM, bo wtedy ujawniają się całkiem ciekawe aspekty i trafiają do

świadomości ( a przynajmniej powinny) – chodzi o to by mówić tym samym językiem i tak samo rozumieć kluczowe pojęcia.

Powiem, że mnie wielce dziwi, że nie ma uzgodnionego nazewnictwa w tej dziedzinie, a jest wprost przeciwnie, tak że można się zagubić. c

Jeśli sposób powiększania pozycji przy każdym podwojeniu kapitału początkowego można uznać za MM, bo zdaje się tak został potraktowany we wpisie kata, to:

1. jest on niezależny od ryzyka

2. jest elementem, który maksymalizuje wyniki

Myślę, że MM można traktować bardzo szeroko, jako pojęcie nadrzędne do pozostałych. Nie zawsze musi ono zawierać wszystkie elementy kojarzące się z MM, tak jak ma to miejsce w wyżej opisanym zwiększaniu pozycji. MM na pewno związane jest z konkretną strategią i wydaje mi się, że to ona w pewien sposób narzuca „styl” MM. Dla jasności – wyobraźmy sobie prostą strategię wybicia z jakiegoś kanału, zmiana pozycji wynika z przebicia odpowiednich poziomów w górę lub w dół i konwersji z L do S i odwrotnie. Ryzyko określone jest tu przez szerokość kanału, ale wielkość otwieranej pozycji nie musi chyba wprost od niej zależeć, mogę przecież zastosować sposób otwierania pozycji opisany na początku.